🔥節約だけで終わらない 20代FIREの支出戦略ガイド

節約を頑張っているのに、人生が前に進んでいない気がする。

あなたがそう感じているなら、それは自然な違和感です😊

20代 FIREを目指す過程で多くの人が悩むのが、

貯めることに集中しすぎて、支出の戦略を持てていない問題です。

本当に不安なのは、お金が少ないことではありません。

お金の使い方に軸がないことが、将来の自由を遠ざけます💡

私は20代からの資産形成と自己投資を軸に、

再現性のあるFIRE戦略を研究し続けてきました。

この記事では、

なんとなく貯める なんとなく使う状態から抜け出し、

使いながら増やすFIRE支出戦略を具体的に解説します✨

◉ 浪費と自己投資の決定的な違いが明確になる

◉ 20代 FIRE 支出の黄金バランスがわかる

◉ 自己投資は3年で回収という現実的な判断軸を持てる

◉ つみたてNISAやiDeCoで資産形成を自動化できる

◉ 複利と時間を味方にしてFIREを最短化できる

この記事を読むことで、

あなたは支出に迷わなくなり、

毎月のお金が未来の自由に変わる感覚を持てるようになります💰

結論はシンプルです。

お金の使い方を変えれば、FIREへの距離は確実に縮まります。

📘【浪費vs投資の分岐点】同じ1万円でも差が出る/20代FIREが持つべき判断軸

資産が減ることと、支出することはまったく別の意味を持ちます。

この違いを理解することが、賢い資産形成の第一歩になります💡

たとえば、同じ1万円でも…

📉 株式投資での評価損による“資産減少”

🛍️ コンビニでの衝動買いという“支出”

一見、どちらも“お金がなくなる”行動に見えますが、将来に与える影響は大きく異なります。

株の損失には回復の可能性があり、学びやリスク管理スキルといった“経験”が得られます。

一方、なんとなく使ったお金は“ゼロリターン”となり、後に何も残らない消費になりがちです。

📌意識すべき判断軸はこちら👇

◉ 同じ金額でも“使い方”次第でリターンは大きく変わる

◉ 浪費は未来に何も残さない“ゼロリターン支出”

◉ 投資的支出は“経験・スキル・人脈”という無形資産に変わる

◉ 「何が残ったか?」を基準に使い方を見直す視点が大切

◉ すべての支出に“投資目線”を持つことが資産形成の土台になる

🧠【20代の支出は資産化】我慢で疲れない/稼ぐ力が育つお金の思考法を持つ

20代は“経験”という唯一無二の資産を手に入れられる貴重な時期です。

この時期の支出は、単なる消費ではなく、将来の自分を豊かにする“自己投資”として考えるべきです💡

とくにFIRE(経済的自立・早期リタイア)を目指す人こそ、若いうちに「攻めの支出」を選び、

経験とスキルを積むことが、後の資産運用や副収入構築の“土台”になります💪

🔍【自己投資4選の結論】回収できる支出だけ厳選/時間×複利で資産形成を加速

◉ 語学・プログラミング・資格取得など専門スキルへの投資は、将来の収入源を増やす武器に🧑💻

◉ 海外旅行・異業種交流・セミナー参加など、視野と価値観を広げる経験は“思考資産”を育てる🌍

◉ 転職・副業・起業へのチャレンジは、人生を変えるきっかけとなる“分岐点”になる💼

◉ 健康・美容・メンタルケアへの支出は、長期的に働き続けるための“自己基盤”を強化できる💖

異業種交流の中でも、将来の収入アップに影響しない人脈づくりは投資ではなく娯楽です。

美容なども投資である以上、それに見合う金銭的なリターンが必要です。

📌「今の自分に何が必要か?」を問いながらお金を使うことで、

それは単なる支出ではなく、将来のキャッシュフローを生む“投資”に変わります✨

旅行と美容、異業種交流などは無駄な散財にならないように計画性が重要です。

投資金額に対する金銭的な回収は3年以内で考えましょう。

📅【年収別シミュレーション】自己投資/貯蓄/生活費の黄金比を数字で見える化

「自己投資したいけど、どのくらい使っていいの?」

「貯金もしたいけど、攻めの支出とのバランスが難しい…」

そんな悩みを持つ20代の方へ、年間予算の具体的な配分モデルを紹介します💡

自己投資・消費・貯蓄の黄金バランスを知ることで、後悔しないお金の使い方が見えてきます✨

🧮【手取り300万円モデル】生活費/投資/貯金の最適配分でFIRE家計を作る

手取り年収約300万円(月あたり25万円)のケースをもとに、支出のイメージを具体化してみましょう📊

| 項目 | 年間金額 | 割合 | 解説 |

|---|---|---|---|

| 生活費(固定・変動費) | 約180万円 | 約60% | 家賃・食費・通信費・交際費など生活全般 |

| 貯蓄・投資信託積立 | 約60万円 | 約20% | つみたてNISAやiDeCo・生活防衛資金の確保 |

| 自己投資(スキル・経験) | 約45万円 | 約15% | 語学・資格・副業・セミナー・旅行など |

| ご褒美・趣味・その他 | 約15万円 | 約5% | 娯楽・推し活・ファッションなどの“気分転換”枠 |

※あくまで目安です。ライフスタイルや目標に応じて柔軟に調整OK!

✅【黄金バランス設計】自己投資と貯蓄を両立/20代FIREを最短で現実にする

◉ 生活費は全体の6割以内に収めると貯蓄がしやすい

◉ 貯蓄と投資信託は20%以上を目安に毎月積立しよう

◉ 自己投資は10〜20%を確保すると成長と成果が見えやすい

◉ 趣味・ご褒美費は5%以内に抑えると浪費を防げる

💡【浪費ゼロへ置換】ゼロリターン支出を断ち/未来に残る使い方へ変える

「節約しすぎてストレスがたまる…」

「投資してるつもりが、成長につながらない…」

そんな時は、この3つを基準に見直してみましょう👇

◉ 使ったお金が未来の収入や自由につながるか?

◉ お金を使う前に目的と成果のイメージを持てているか?

◉ 支出の記録・振り返りで“リターン実感”が得られているか?

📉【NG支出5選】自己投資のつもりで詰む罠/20代FIREが避ける回避策を知る

FIREを目指して支出を意識していても、「自己投資のつもりが浪費だった…」というケースは少なくありません。

この章では、20代にありがちなNGな使い方を具体例とともに紹介し、価値ある支出との違いを明確にします💡

⚠️【自己投資は回収が命】3年で回収できるか/時間とお金を守る判定基準

一見“いい使い方”に見えても、目的が不明確だったり成果に繋がらなければ、それは単なる浪費になり得ます。

FIREを志すなら、「このお金が将来どんな価値を生むか?」という視点が必要不可欠です。

💥【貯まらない典型】サブスク/衝動買い/見栄支出を断ちFIRE体質へ切替

◉ 高額なスクール・講座を勢いで契約 → 内容が合わずに途中で挫折

◉ 自己投資と称して頻繁に異業種交流会に参加 → 収入に繋がらない人脈づくりに終始

◉ 美容や健康への過剰な支出 → 維持できず、効果も中途半端

◉ 副業収入を“自分へのご褒美”として全額消費 → 資産形成に繋がらない無目的支出

◉ 毎月のサブスク・有料アプリを惰性で継続 → 実は使っていないのに気づいていない

📌【残る支出の見極め】使って良かったが続く/価値が積み上がる使い方

◉ 経験・スキル・人脈など“無形資産”が蓄積されているか?

◉ 将来の収入や時間の自由度が広がる使い方だったか?

◉ 継続・活用・成果に結びついている支出か?

◉ 「使ってよかった」と“時間が経っても思える支出”か?

✅【リターンが出る支出】浪費を自己投資へ変換/迷いを減らす実践フレーム

お金の使い方には、一時的な満足を得る「消費」と、

将来の資産形成や収入UPに繋がる「投資」の2種類があります。

◉ 支出が未来にレバレッジ(てこ)をかけているか?

◉ 数ヶ月・数年後の自分を助けてくれる投資だったか?

◉ FIREの達成を加速させる行動になっていたか?

🌱【失敗を資産に変える】支出ミスを学びに転換/20代FIREが伸びる思考法

誰にでも支出のミスはあります。

大切なのは、その経験から「何を学び」「次にどう使うか」を見直すことです😊

🔍【即判定チェック】自己投資か浪費かを5秒で見極め迷いを止める

「これは投資なのか?それともただの浪費か?」

お金を使うたびに迷う…そんな人も多いのではないでしょうか?😊

FIREや資産形成を本気で目指すなら、使い方の“質”を見極める力が不可欠です。

ここでは、支出を投資と浪費に分類するための判断基準チェックリストを紹介します💡

✅【支出の質を高める5問】投資/浪費を迷わず仕分け判断軸を整える

以下の視点を使えば、お金の使い方が未来にどう影響するかを明確にできます👇

◉ 支出の目的が明確か?それは具体的な成果に結びつくか?

◉ 一時的な満足感ではなく、継続的な価値を生み出すものか?

◉ 将来の収入・時間・自由度を広げる結果につながるか?

◉ 自分自身の能力・スキル・人脈など“無形資産”が増えるか?

◉ 数ヶ月後・数年後にも「使ってよかった」と思えるか?

🧾【見極め早見表】投資/浪費/娯楽を1枚で整理し迷いをゼロにする

| チェック項目 | 投資に近い使い方 | 浪費に近い使い方 |

|---|---|---|

| 支出の目的 | 明確な目標がある(例:スキル習得) | なんとなくの気分や雰囲気で使う |

| リターン | 知識・経験・収入に変化がある | 使った直後に満足して終わり |

| 継続性 | 将来も役立つ価値が残る | その場限りで終わる・忘れる |

| 再現性 | 他でも応用できる成長がある | 他で使えない・自己満足で終わる |

| 金額に対する納得度 | 高くても“納得できる投資感”がある | 安くても“もったいなかった”と後悔する |

💡【迷ったらこの質問】投資か浪費かを即決し未来の自由を守る

【20代から資産1億を狙う】600万円を育てるFIRE運用戦略と実践コツ📈

FIREや経済的自由を目指すなら、20代からの資産形成は圧倒的に有利です。

ここでは、複利の力と長期投資の組み合わせによって、

600万円を1億円に育てる具体的なシミュレーションを紹介します💰

20代で必ず実行すべきお金の使い方が「投資」です。

【複利×時間で資産を伸ばす】20代が最得するインデックス運用設計🔍

◉ 年利5%で40年間運用すれば、600万円→約1億円に成長📊

◉ つみたてNISAやiDeCoなどの非課税制度を活用すれば、リターンの最大化が可能✨

◉ 全世界株式や米国株インデックスファンドは、初心者でも安心の王道ルート🌍

◉ 暴落を経験しても長期でリスクを吸収できるのは、若さの特権💪

【FIRE成功は元本が9割】始める前に整える資金・制度・リスク準備💡

「いきなり600万円なんて無理…」と思うかもしれませんが、

月5万円の積立を10年間続ければ、十分に達成可能です。

◉ ボーナスや副業収入の一部を積立に回す

◉ 固定費削減で“投資の余白”をつくる

◉ 生活防衛資金を確保したうえで、余剰資金から投資開始

◉ 学ぶ→貯める→始めるを20代で完了すれば、FIREの現実性は一気に高まります🔥

📊FIREシミュレーション|年齢別にわかる最終資産の差とは?

FIREを目指すなら早いほうが有利と言われるのはなぜでしょうか?

実は、同じ金額を投資しても「スタート時の年齢」によって最終資産額に大きな差が出ます。

ここでは、20代・30代・40代それぞれがFIREを目指した場合に、

どのような違いがあるのかをシミュレーションで比較してみましょう💡

🔍前提条件を確認|年齢別FIREの違いを正しく比較するために

・投資元本:600万円

・運用利回り:年5%

・運用期間:20代=40年、30代=30年、40代=20年

・運用方法:つみたてNISA・iDeCo・インデックス投資など活用

📈【比較表あり】FIRE達成までの年数と最終資産を年齢別に解説

| 開始年齢 | 運用期間 | 最終金額(概算) | 増加倍率 |

|---|---|---|---|

| 25歳 | 40年 | 約4,250万円 | 約7.1倍 |

| 35歳 | 30年 | 約2,600万円 | 約4.3倍 |

| 45歳 | 20年 | 約1,590万円 | 約2.6倍 |

※年利5%の複利運用を想定(税引前)

※実際のリターンは市場状況や課税タイミングにより変動します

💡なぜ20代がFIREに有利?時間を武器にできる若さの価値

複利効果は「時間が長いほど威力を発揮」します。

つまり、若いうちにスタートすること自体が最大の投資効果になるのです。

📌FIRE成功のカギは?絶対に押さえておくべき4つの要素

◉ 運用年数の違いだけで数千万円の差がつく

◉ 20代での投資開始は「元本」よりも「時間」という武器が大きい

◉ 30代・40代でも遅すぎるわけではないが、より高い積立額や副業収入が必要になる

◉ 「今すぐ始める」ことが、最もリターンの高い投資行動になる

✅FIRE志向の20代必見!今すぐ始めたい5つの行動プラン

20代でFIREを目指すなら、まずは“土台”となる資産形成の仕組みづくりから始めましょう。

◉ 生活防衛資金を確保したうえで、毎月5万円以上の積立を目指す

◉ つみたてNISAやiDeCoなど税制優遇制度を最大限に活用する

◉ スキル習得・副業・キャリアアップで「稼ぐ力」も同時に育てる

◉ 投資は長期・分散・低コストが基本ルール!焦らず継続がカギ

🔍【20代の支出管理術】ライフイベントと自己投資の賢い両立法

20代は、人生の大きな分岐点となるライフイベントが次々と訪れる時期です。

結婚・転職・転居など、どれも支出を伴う一大イベントです💸

その一方で、FIREを目指すなら自己投資のタイミングとしても重要なフェーズ。

「どこにお金をかけるか」を誤ると、資産形成が遠回りになることもあります。

📅結婚・転職・引越し…支出が急増するライフイベントとは?

◉ 結婚準備や新生活立ち上げで一時的な大出費が発生💍

◉ 転職やキャリアチェンジで一時的に収入ダウン📉

◉ 転居や引越しで生活コストが変動するケースも🚚

◉ 留学や転職活動中の自己投資が増えることも📚

🧭お金が足りない時期に“自己投資”はどうすべき?20代の判断基準

◉ 大きな支出イベント前は、一時的に貯蓄比率を上げるのが基本

◉ 転職や資格取得など“収入に直結する自己投資”は優先的に実施

◉ 海外旅行や体験系支出は時期をずらして後回しでもOK

◉ 金銭的余裕がない時期は「情報収集」「時間投資」に切り替える視点も重要

💡FIREは“支出力”で決まる!20代で差がつく使い方とは?

ライフイベントは避けられない支出の一部ですが、戦略的に設計すれば資産形成に活かせるチャンスでもあります🔥

◉ 無理に節約せず、優先順位と目的意識を持って支出する

◉ 短期的な出費でも、中長期で価値を生む行動に紐づける

◉ 「費用対効果」を意識して、未来にリターンを生む支出か?を見極める

🔄【節約の落とし穴】20代FIREに本当に必要な攻めの支出力を徹底解説💥

FIRE(経済的自立・早期リタイア)を目指すうえで、「節約=正解」と思い込んでいませんか?

実は、20代〜30代前半のフェーズでは“守り”より“攻め”が重要になる場面も多いんです💡

🔍【自己投資は最強武器】20代FIREが伸びる浪費/投資の決定的分岐点💡

◉ 節約=支出を減らす“守りの姿勢”に偏りがち

◉ 自己投資=収入を増やす“攻めの使い方”として極めて重要

◉ スキル・人脈・経験にお金を使うことが、将来のFIRE実現率を高める秘訣✨

「節約だけで1億円は作れるのか?」という問いに対し、

答えは「収入を増やさなければ限界がある」という現実です。

収入アップに繋がらない自己投資は、投資ではなく娯楽です。

💡【お金の循環がカギ】20代FIREを一気に加速させる支出戦略の全体像📈

FIREは支出を削るだけのゲームではありません。

成長力を伸ばして収入を上げ、貯蓄ペースを高めることが王道ルートです📈

◉ 20代は「使うこと」でしか得られない“経験資産”のゴールデンタイム

◉ 自己投資で得たスキルが副業や転職で大きな収入UPに直結💼

◉ 収入が増えれば、FIRE達成に必要な“元手”の形成スピードが段違いに!

🏁【20代の分岐点】節約か自己投資かFIREに本気で効く選択はどっち❓

FIREを現実にするには、節約と自己投資のバランス設計がカギになります。

◉ 現時点で支出過多なら、まずは節約でリセット

◉ 基盤が整ったら、攻めの投資(自己投資・副業・運用)にギアチェンジ

◉ 「守る」だけでは未来は開けません。使い方を変えることで“稼ぐ力”が育ちます

今こそ知っておくべきFIREの目的はこちら🔻

❓【20代FIREの不安解消】初心者が最初に悩む疑問への現実的な答え📘

FIREを目指す20代の方が抱きやすい疑問に、初心者にもわかりやすくお答えします😊

「今からでも間に合う?」「自己投資って本当に正解?」など、実際によく聞かれるポイントを整理しました。

💬【後悔しない支出選び】20代FIREで迷わないお金の使い方と分かれ道🌱

◉ 自己投資や経験への支出なら、将来的に“年収”や“資産形成力”として返ってくる可能性が高いです

◉ 浪費ではなく“成長を促す支出”であれば、後悔どころかFIREに近づく力になります💡

◉ お金の「使い方」に意識を向けることが、成功の第一歩です✨

20代のうちはお金は一切貯めなくて良い…という人もいます。

しかし、大事なことは何に使うかで浪費にすべて使っては明るい未来は手に入りません。

💬【貯金ゼロからの20代FIRE】今すぐ始めるお金の整え方と最初の1歩🚶♂️

◉ もちろん可能です!重要なのは“今”からどう行動するかです💪

◉ 支出管理→副収入→長期運用というステップを踏めば、ゼロスタートでも加速可能

◉ 遅すぎることはありません。未来は“今”の選択で変えられます🌱

💬【20代資産運用の始め方】初心者でも安心して取り組める投資の基本🔰

◉ はい、今は“初心者向けの制度とツール”が豊富に整っています

◉ つみたてNISAやiDeCoなど、少額からでも安心して始められる環境です🔰

◉ 難しい用語は最初だけ。少しずつ学びながら進めれば大丈夫です😊

銀行や証券会社の窓口、ロボアドバイザー、毎月分配投信など手数料ビジネスに騙されないように注意!

💬【20代FIRE初心者向け】失敗しにくい投資先の選び方と王道パターン📊

◉ 一番人気は、全世界株式や米国株式のインデックスファンドです📊

◉ 例:eMAXIS Slim 全世界株式(オール・カントリー)、S&P500連動型ファンドなど

◉ 長期・分散・積立を守れば、初心者でも安定した資産成長が見込めます🌍

💬【月5万円×10年で600万円】20代からFIRE資金を現実的に貯める方法💰

◉ 目安は月5万円の積立×10年。転職や賞与を活用すれば、さらに短縮可能💰

◉ 固定費を見直して「貯まる仕組み」をつくるのがコツです

◉ “年収が上がったら貯める”ではなく、“今の収入でどう貯めるか”を工夫することが大切です🧠

🏁【FIRE成功者の共通点】20代の毎日の選択が10年後の自由を決める理由✨

FIRE(経済的自立と早期リタイア)を目指すなら、「節約よりも“価値ある支出”」という視点がカギになります。

20代は、貯める前に“どう使うか”を見極める大切なフェーズ。

将来の資産形成を左右するのは、「今この瞬間の選択」です。

経験やスキルへの投資が、のちに大きな資産として返ってくる可能性を秘めています。

「何に使ったか?」を意識すれば、支出は“未来へのレバレッジ”に変わります🔥

📌今日から実践できる“未来を変えるポイント”

◉ 20代の支出は「自己投資」としての価値を意識しよう

◉ 語学・スキル・健康など“リターンのある支出”を優先

◉ 600万円の投資元本を目指して「貯める行動」を今からスタート

◉ つみたてNISA・iDeCo・インデックス投資など“長期で育てる仕組み”を活用

◉ “学ぶ→貯める→増やす”の好循環を20代で築ければ、FIREは現実になる

👣【初心者向けFIRE準備3ステップ】20代から始めるお金と行動の整え方✅

「やる気は出たけど、何から始めればいいかわからない…」

そんな方のために、FIREを目指すうえで今日から実践できる3つのステップをまとめました💡

このチェックリストに沿って動けば、着実に資産形成のスタートラインに立てます✨

✅【STEP1 支出の見える化】20代FIREのために家計を一度リセットする方法📊

まずは家計の現状を把握することがスタート地点です。

意外と、自分が何にどれだけ使っているかを把握していない人が多いんです🧾

◉ 固定費・変動費をカテゴリ別にざっくり整理する

◉ 無駄な支出(サブスク・コンビニ習慣など)を洗い出す

◉ 家計簿アプリやクレカ履歴を活用して可視化する

✅【STEP2 余剰資金の作り方】投資に回すお金を生み出す実践的な方法💡

資産形成は、「余剰資金」での投資が基本です💡

生活に支障をきたさない範囲で、確実に積立できる金額を設定しましょう。

◉ 毎月の収入と支出の差を見て“投資余力”を確認する

◉ 支出削減できそうな項目(スマホ代・保険・光熱費など)をピックアップ

◉ 副業やスキルアップで“収入源”を増やす視点も取り入れる

✅【STEP3 非課税制度×投資】20代FIREの王道インデックス運用スタート📈

最初の一歩は“王道の投資ルート”から始めるのが安心です✨

長期・分散・低コストを意識すれば、初心者でもリスクを抑えながらスタートできます。

◉ つみたてNISAやiDeCoなどの非課税制度を活用する

◉ eMAXIS Slim 全世界株式・S&P500連動ファンドなどを検討する

◉ 最初は月1万円〜でもOK!継続が何よりも重要💰

📌【知るだけで終わらせない】FIRE達成者が20代から続ける行動習慣とは🧠

◉ 頭で理解しただけでは資産は増えない

◉ 小さな積立でも「今すぐ始める」ことが最大のレバレッジ

◉ 迷ったら、この3ステップを繰り返すだけでOK!

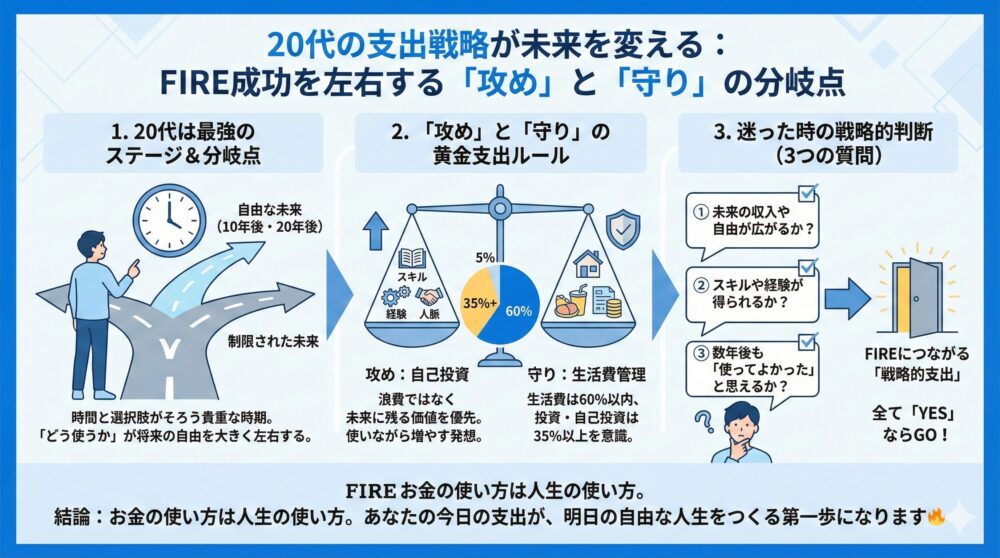

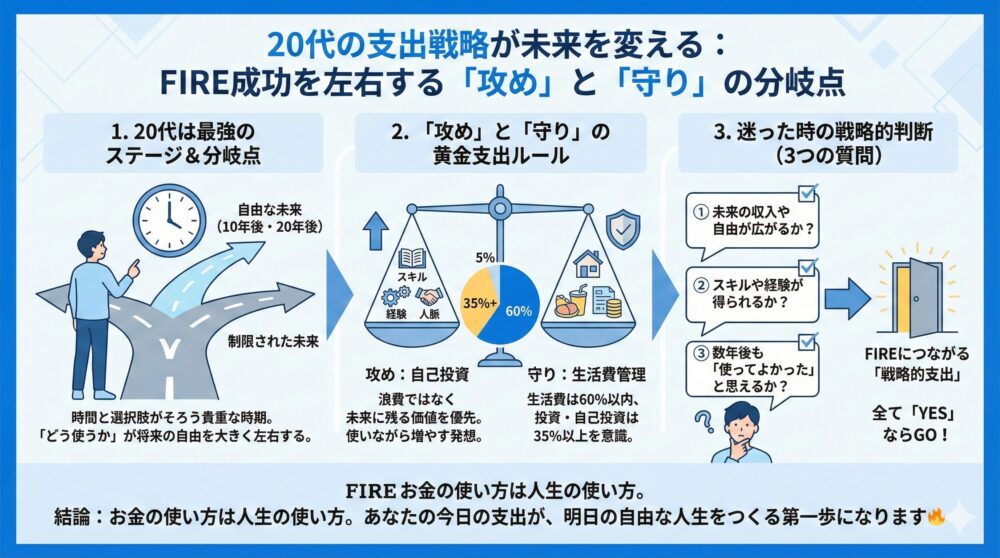

🏁【20代の支出戦略が未来を変える】FIRE成功を左右する本当の分岐点💼

20代は「時間」と「選択肢」がそろう人生最強のステージです💡

この貴重な時期に「どうお金を使うか」が、10年後・20年後の自由を大きく左右します。

節約も大切ですが、本当にFIREを目指すなら“攻めの支出”を取り入れることがカギになります。

単に貯めるのではなく、「使いながら増やす」発想がFIREの本質です。

✅【20代FIREで守る支出ルール】お金の優先順位と黄金バランスを解説📋

◉ 浪費ではなく“自己投資”を優先し、経験・スキル・人脈にお金を使う

◉ 生活費は60%以内、投資と自己投資は35%以上を意識した支出配分を設計する

◉ 支出には常に「未来の自分に何が残るか?」という視点を持つ

◉ FIRE=節約だけではない。攻めと守りのバランスが成功への近道

◉ 資産運用は早く始めるほど有利。複利の恩恵を最大限に受けよう

◉ 行動は「今この瞬間」がベストタイミング。後悔しない未来は“今の使い方”が決める😊

💬【迷ったときの3つの質問】この支出はFIREに確実に近づくかセルフ判定❓

◉ この支出で未来の収入や自由が広がるか?

◉ このお金でスキルや経験が得られるか?

◉ 数年後にも「使ってよかった」と思えるか?

🌱【お金の使い方は人生の使い方】20代の毎日の選択が未来を大きく左右✨

FIREとは、資産形成のゴールではなく「生き方の選択肢」を増やす手段です。

だからこそ、「何に・いつ・どれだけ使うか」を意識することが、最も確実なスタートになります。

🔗【70歳定年で自由は2年だけ】FIREで今の人生と時間を取り戻す選択⏳

「定年が70歳に延長」される一方で、健康寿命は72歳という現実。

自由に動ける時間は、たったの2年しかないかもしれません⏳

そんな中で注目を集めているのが、FIRE(経済的自立と早期リタイア)という新しい選択肢💡

「働くかどうかを自分で選べる人生」を実現することで、

老後を待つのではなく、“今”から人生を充実させるという発想が広がっています✨

この記事では、FIREの基本とメリット・デメリットから、

達成に必要な戦略・注意点・実例まで網羅的に解説します📘

◉ 70歳定年と健康寿命のギャップが見逃せない

◉ FIREは完全リタイアではなく“選択肢のある生き方”

◉ 支出管理・副業・投資・家族の協力で誰でも再現可能

◉ 子育てとの両立・高配当株戦略・持ち家の罠まで徹底解説

◉ 10年で1.2億円を達成した共働き夫婦のリアルな実例あり💪

コメント