【老後破綻を防ぐ】働き方と資産シミュレーションで見える残酷な差💹

将来のお金に対して、なんとなく不安を感じていませんか😥。

特に 子ども2人 × 妻が扶養内 の家庭では、そのモヤモヤは決して気のせいではありません。

老後不安の正体は、節約不足ではありません。

本当に差を生むのは、共働きという働き方と長期投資の組み合わせです📊。

数値で検証された家計シミュレーションは、感覚では見えない未来を映し出します。

収入、生活費、教育費、退職金、年金までを含めた現実的な試算です🔍。

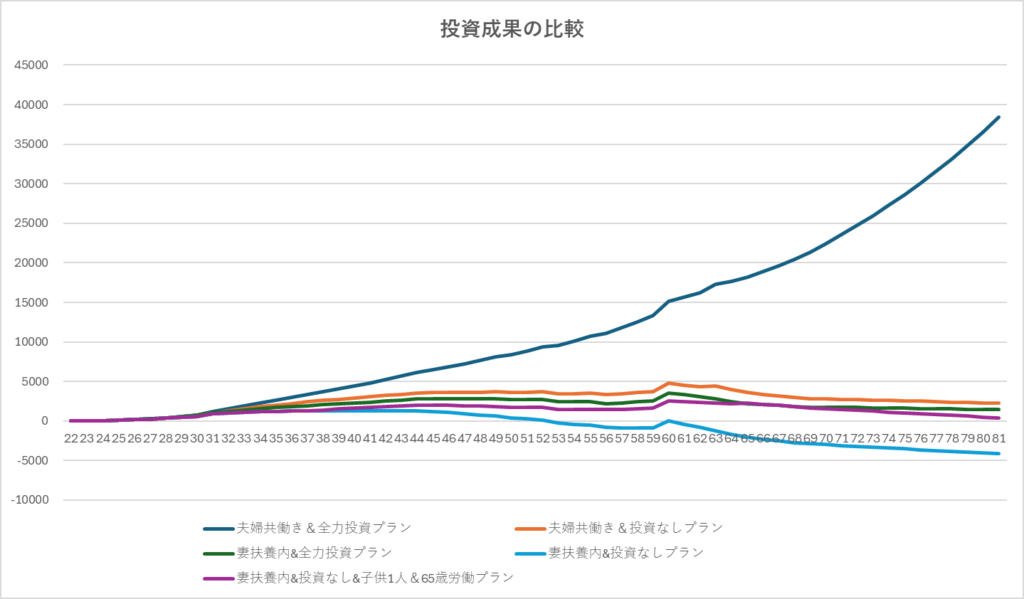

この記事では、22歳から81歳までの資産シミュレーションをモデル化。

働き方と投資の違いが、老後資産にどれほどの差を生むのかを徹底検証します。

◉ 扶養内 × 非投資 がなぜ最も危険なのか⚠️

◉ 共働き × 投資 で資産1億円が見える理由📈

◉ 年7%想定でも破綻しない設計の考え方🛡️

◉ 教育費ピークで家計が崩れるメカニズム💥

あなたが抱える不安は、漠然としたものではありません。

数字で見える化すると、驚くほど明確な原因が浮かび上がります💡。

結論はシンプルです✨。

収入の安定化と長期投資を両輪にするだけで、老後破綻の確率は劇的に下げられます💪。

【老後破綻を防ぐ】幸せな老後を実現するリアル資産シミュレーション💹

ポイントは下記になります!

✅ 「子供2人&妻が扶養内」だと破綻リスクが高い!

✅ 投資をする or 妻が正社員を続けることで資産はプラスに!

✅ 妻が正社員&投資に注力すれば驚くほどの資産形成が可能!

【老後不安を解消】将来のお金が見える家計設計の第一歩を解説💭

幸せな人生…特に老後を穏やかに過ごしたいと考える人は多いでしょう 💭。

今回は、家計破綻を防ぐためのリアルな資産シミュレーション を紹介します 💰。

老後貧乏を避けるための資産形成について知りたい方はこちら🔻

【前提条件】リアルな資産推移を再現する生活モデルの全体像📊

💡 シミュレーション対象期間

✅ 22歳から働き始め、81歳(男性の平均寿命)までの資産推移を計算!

【収入の変化】転職と年収推移が資産形成スピードを左右する理由💼

決して低くはない年収設定、60歳で退職を目指す!

✅ 22歳から働き始め、初年度の年収は400万円(ボーナス控除で350万円)

✅ 27歳で転職 → 年収550万円へアップ(初年度はボーナス減で500万円)

✅ 32歳で転職 → 年収650万円へアップ(初年度600万円)

✅ 37歳で転職 → 年収750万円へアップ(初年度700万円)

✅ 45歳以降は転職の選択肢が限られ、年収600万円にダウン

✅ 60歳で定年退職し、退職金1,000万円を受け取る

✅ 65歳から年金生活(年金収入200万円/年)

【家庭設計】結婚と子育て費用が家計を圧迫するリアルな影響👶

子ども一人目の年齢は東京平均

✅ 31歳で結婚(結婚式・新婚旅行・新生活で300万円の出費)

✅ 妻の収入は2パターンを想定(正社員:年収300万円※ / 扶養内:年収100万円)

✅ 35歳と38歳で2人の子供を出産

✅ 60歳で妻も退職し、正社員なら退職金500万円を受け取る

✅ 65歳からの年金収入:正社員なら150万円/年、扶養内なら80万円/年

※実際には年収400万円の方が平均に近いが、低めの設定で差が少なく出るようにしている。

【税金と社会保障】節税と社会保険で家計負担を抑える考え方💰

節税対策をするという前提で低めの税率を設定

✅ 一般的に収入の約70%(年収1400万円)~80%(年収300万円)が手取り

✅ 手取りは収入の80%と仮定し、計算を行う

【生活費の最適化】教育費ピークで家計が崩れる瞬間を見える化🧾

💡 状況に応じて生活費を調整!教育費は入学金のみ加算

✅ 社会人1~2年目は貯蓄なし

✅ 3年目から年間50万円を貯蓄し、生活費280万円(23万円/月)

✅ 転職後、生活レベルを上げて年間330万円(27.5万円/月)

✅ 結婚後は2人暮らしで年間480万円(40万円/月)

✅ 子供1人で年間580万円(48万円/月)、2人で年間680万円(57万円/月)

✅ 【特別費】子供の教育費(入学時の出費のみ加算)

◉ 中学:50万円

◉ 高校:100万円

◉ 大学:200万円

✅ 子供が独立後は生活費が減少すると見込む!

✅ 65歳以降は年間380万円(32万円/月)

✅ 70歳以降は年間330万円(27.5万円/月)

【投資戦略】年7%想定でも破綻しない長期投資シミュレーション💹

投資する場合は極端な投資比率を想定

✅ 投資対象は株式のみ(現金比率は低め)

✅ リターン7%を想定

✅ 資産の90%を運用 → 実質リターン6.5%(税引き後)

【比較検証】働き方と投資の組み合わせで資産差が生まれる理由📈📉

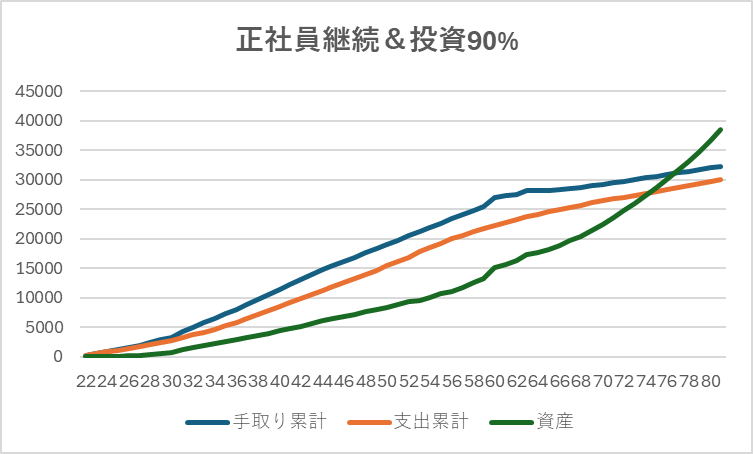

【正社員×積極投資】54歳で資産1億円が見える最強家計シナリオ📈

このパターンは、共働きで安定した収入を維持しつつ、資産の大半を積極的に運用する戦略です。

家計の収支に余裕がある家庭なら、老後資金を大きく増やす可能性があります。

📊 シミュレーション結果

| 年齢 | 主なイベント | 純資産推移 |

|---|---|---|

| 22歳 | 社会人スタート | 0円 |

| 32歳 | 年収650万円に増加 | 貯蓄増加ペース加速 |

| 37歳 | 年収750万円に到達 | 投資元本が大きくなる |

| 54歳 | 資産1億円を突破 | FIRE水準達成可能💰 |

💡 このプランのポイント

◉ 投資リターン6.5%(税引後)想定で、複利の力が最大限に発揮される

◉ 正社員共働きで世帯収入が安定し、教育費や生活費も計画的に捻出可能

◉ 老後資金が1億円に到達すれば、年金+取り崩しで余裕ある生活も可能

◉ 一方で、相場の暴落時にも冷静に対応できる「投資メンタル」が必須⚠️

◉ 大きな資産形成のカギは「長期・分散・継続」+妻の正社員継続🏢

🎯この戦略が向いている人

◉ 毎月の支出を把握し、一定額の投資に回せる家計管理ができている

◉ 相場の一時的な下落でも慌てずに長期で運用できる

◉ 妻が今後もフルタイムで働く意志と環境がある

◉ FIREや早期リタイアを目指したい人

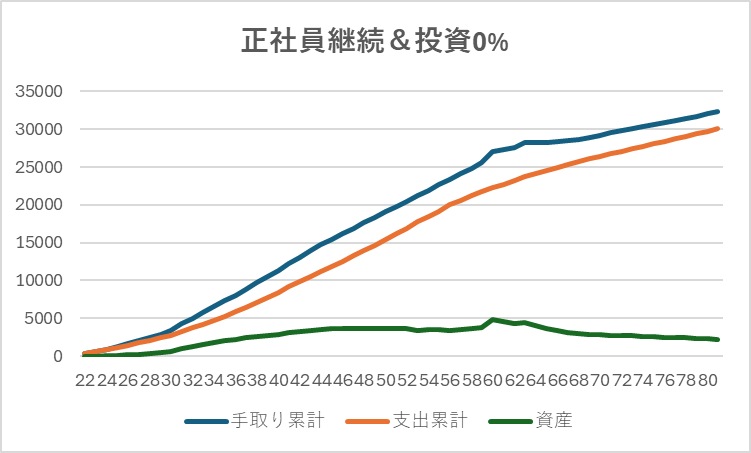

【正社員×非投資】安定するが資産が増えにくい貯蓄型家計モデル📉

このパターンでは、妻が正社員として安定した収入を継続しつつも、資産運用を行わない保守的な選択を取ったケースです。

収入源は確保できているものの、複利の恩恵が得られないため資産の伸びは限定的になります。

📊 シミュレーション結果

| 年齢 | 主なイベント | 純資産推移(概算) |

|---|---|---|

| 22歳 | 社会人スタート | 0円 |

| 32歳 | 転職・年収650万円 | 貯蓄増ペース加速 |

| 45歳 | 年収600万円に減少 | 貯蓄ペース減少 |

| 60歳 | 定年退職 | 資産2,000万〜3,000万円を維持 |

💡 このプランのポイント

◉ 正社員共働きにより毎年の貯蓄は安定し、教育費や住宅費に対応可能

◉ 株式投資を行わないため、相場の影響を受けない安全な資産管理ができる

◉ 一方で、インフレや医療費増加リスクを考えるとやや資金に不安が残る

◉ 節約や副業などで補完すれば対応可能だが、資産形成ペースは遅め

◉ 投資なしでは「資産が増えにくい」のが最大のネック⚠️

🎯 この戦略が向いている人

◉ 相場変動のリスクに対して強い不安がある

◉ 安定した収入があり、生活防衛費を重視したい

◉ 投資よりも節約・倹約で資産管理したい人

◉ 老後も働くことに抵抗がない、または副収入が見込める

このプランもナシではないのですが、努力の割に資産が積み上がらないのが悲しい点です。

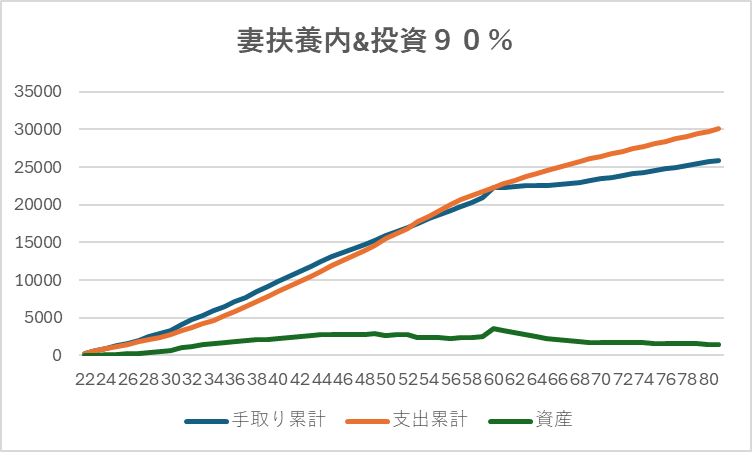

【扶養内×高リスク投資】相場次第で老後が激変する挑戦型家計モデル📊

このパターンは、妻の収入が少ない分、投資リターンに強く依存する戦略です。

労働収入が限られる中で、資産の90%を株式で運用するという大胆な方針が特徴です。

理屈的には可能だけれど、精神的な意味で実現不可能と言えます。

📊 シミュレーション結果(概算)

| 年齢 | 主なイベント | 資産推移の可能性 |

|---|---|---|

| 32歳 | 子育てスタート | 世帯収入制限あり |

| 45歳 | 投資元本が拡大 | 相場が好調なら資産上昇📈 |

| 60歳 | 老後資産判断 | 約3,000万〜5,000万円想定(相場次第) |

| 65歳 | 年金受給開始 | 資産取り崩し開始💰 |

💡 このプランのポイント

◉ 扶養内収入(年収100万円前後)+投資90%運用という高リスク戦略

◉ 投資リターン6.5%を前提にすれば老後も資産維持は可能

◉ 暴落時に資産が一時的に半減するリスクも想定すべき⚠️

◉ 生活費を投資で賄う場面が増えるため、相場に強く影響される

◉ 夫婦どちらかが働けなくなった場合に備えたリスク対策が必要

🎯 この戦略が向いている人

◉ 投資歴が長く、ボラティリティに慣れている

◉ 毎月の支出が低く、生活コストが最適化されている

◉ 投資比率が高くても冷静に判断できるメンタルがある

◉ FIREに近い考え方を持ちつつ、節約も苦にしない人

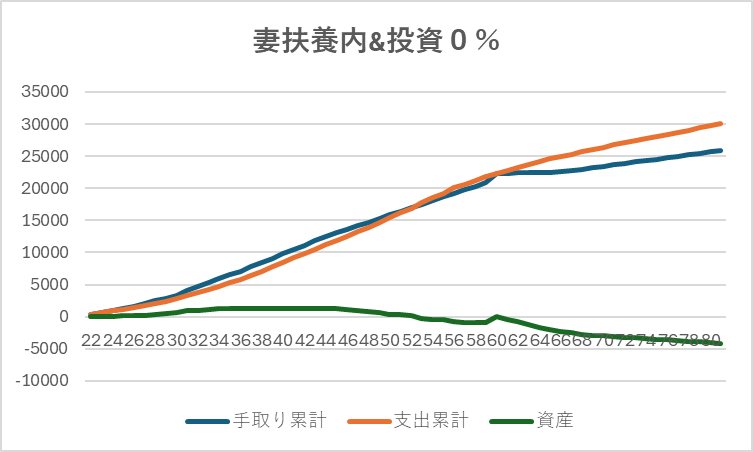

【扶養内×非投資】教育費で家計が崩壊する老後破綻リスク最大モデル⚠️

このケースは、現実的に選ばれがちな「扶養内パート+非投資型」という保守的なパターンです。

しかし、教育費・住宅費・老後資金の3大支出を乗り越えるには非常に厳しい条件となります。

だから夫婦共働きの家庭が増えているのです!

📊 シミュレーション結果(概算)

| 年齢 | 主なイベント | 資産推移の目安 |

|---|---|---|

| 35歳 | 子供1人目誕生 | 教育費の負担開始 |

| 45歳 | 子供2人目の教育費ピーク | 貯蓄ほぼゼロへ転落 |

| 60歳 | 定年退職 | 資産不足(赤字) |

| 65歳 | 年金生活開始 | 年金収入だけでは生活困難 |

💥 このプランのリスクポイント

◉ 妻の年収が100万円以下のため、世帯収入が低く貯蓄が進みにくい

◉ 投資を行わないため資産が増えず、インフレリスクに無防備

◉ 大学進学に伴う出費で教育費が家計を直撃、奨学金頼みになる可能性大

◉ 退職金を受け取っても老後資金には全く足りず、資産取り崩しも困難

◉ 年金だけで暮らすには節約生活が必須、60歳以降の労働継続が現実路線

⚠️ この戦略が向かない人

◉ 投資リスクを避けたいが、生活費に余裕がない

◉ 教育費や老後費用の備えが不足している

◉ 年金生活に過剰な期待をしている

◉ 60歳以降に働きたくない、または働けない環境にある

🛠 回避策を考えるなら?

◉ 共働きによる収入増(妻の正社員化や時短勤務拡大)を検討する

◉ 少額でも投資をスタートし、複利の恩恵を活用する

◉ 教育費の早期準備(ジュニアNISA・積立貯金)で負担を分散する

◉ 定年後収入確保(可能な限り働く、在宅ワークや資格取得)も視野に入れる

60歳まで働くプランなので、65歳や70歳まで働けばよいだけ!

そういう考え方はあります。

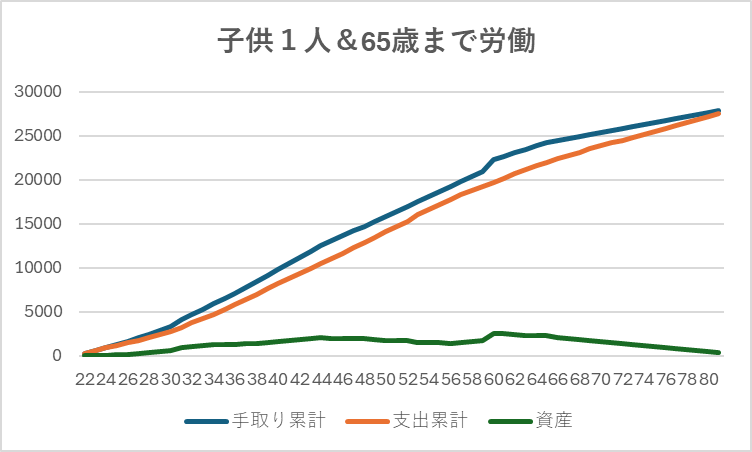

【扶養内×延長就業】子ども1人と65歳就業で資産維持を狙う現実策💪

このパターンは、支出を最小限に抑えつつ、定年延長によって老後資産を確保する戦略です。

投資は一切行わず、貯蓄と労働のみで老後の生活を支える慎重なモデルといえます。

子供二人が無理なら子どもを一人に抑えるというパターンです。

📊 シミュレーション結果(概算)

| 年齢 | 主なイベント | 資産推移の見通し |

|---|---|---|

| 35歳 | 子供1人目誕生 | 教育費は軽減 |

| 60歳 | 定年を延長 | 年収維持で資産の減少を回避 |

| 65歳 | 退職・年金生活へ | 資産ギリギリプラス圏内 |

💡 このプランの注目ポイント

◉ 子供1人に抑えることで教育費・生活費を大幅に削減

◉ 投資はせず、65歳までの就業で資産を補強する現実的な対応策

◉ 資産形成の伸びは乏しいため、節約志向の生活が必須

◉ 健康・働ける環境・雇用継続の確保がカギ🔑

◉ 退職金・年金の支給タイミングを見越したキャッシュフロー管理が重要

65歳まで働き、子ども一人ならギリギリでプラスを維持できる。

選択肢として「ナシ」ではありません。

🎯 この戦略が向いている人

◉ 投資に抵抗があるが、働く意思と体力がある

◉ 子供の教育費に余裕を持って対応したい

◉ 夫婦で協力しながら支出をしっかり管理できる

◉ 年金や退職金を含めた中長期の資金計画ができている

【最適解】5つの家計モデル比較で見える老後破綻回避の黄金戦略💡

これまでのシミュレーションで、5通りの家計モデルの資産推移と老後リスクを比較してきました。

その結果、家計破綻のリスクを避け、老後資金を確保するための最適解が明らかになってきました。

📊 5パターン比較表(老後時点の資産・安定性)

| パターン | 老後時点の資産 | 安定度 | 備考 |

|---|---|---|---|

| 妻が正社員 × 投資あり | 約1億円 | ◎ | FIREも視野に入る |

| 妻が正社員 × 投資なし | 2,000万〜3,000万円 | ○ | 貯蓄型で堅実な運用 |

| 妻が扶養内 × 投資あり | 相場次第(最大5,000万円) | △ | リスクは大きいが期待値は高い |

| 妻が扶養内 × 投資なし | 資産不足(家計破綻) | × | 最もリスクが高い危険モデル⚠️ |

| 妻が扶養内 × 投資なし × 65歳まで働く | プラス維持(1,000万前後) | △ | 節約+長く働くことが前提 |

📝 分析から導かれる結論

◉ 最も堅実で資産が増えやすいのは「共働き正社員×長期投資」の組み合わせ

◉ 投資なしの場合は、収入と生活コストのバランスがカギに

◉ 扶養内のまま投資も避けると、家計破綻リスクが極端に高まる

◉ 扶養内モデルでも、働く年数や教育費の調整次第でカバーは可能

◉ 精神的・経済的な安心を得るには「収入確保+運用」の両輪が必要

💬 こんな方におすすめの戦略は?

◉ FIREや早期リタイアを狙う人 → 妻も正社員×高投資率モデル

◉ リスクは避けつつ老後資金を確保したい人 → 妻が正社員×貯蓄型

◉ 投資メンタルに自信があり、節約力が高い人 → 扶養内×高リスク投資型

◉ 働ける限り働く意志があり、節約生活が苦にならない人 → 扶養内×65歳まで就業型

🔑 資産形成において本当に大切なこと

◉ 夫婦ともに働く意識と戦略を持つこと

◉ 投資の知識を身につけ、少額からでもスタートすること

◉ 老後から逆算した支出設計・生活シミュレーションを行うこと

【今日から実践】老後不安を減らすための資産形成5ステップ📘💪

老後資金に不安があるなら、「いつか」ではなく「今すぐ始めること」が何より重要です。

ここでは、誰でも今日から取り組める具体的な資産形成のステップを紹介します。

個別に実施項目を洗い出した記事です🔻

【STEP①】支出を見える化して家計改善を始める最初の一歩🧾

まずは支出と収入を明確に把握することが第一歩です。

固定費・変動費・特別支出を3分類して整理するだけでも、改善ポイントが見えてきます。

◉ 家計簿アプリ(MoneyForward、Zaimなど)を使って自動化するのがコツ

◉ 夫婦で収支を共有して「家計の全体像」をつかむ

◉ 保険やサブスクの見直しで月1万円以上の支出減も期待できる

【STEP②】教育費と老後費を試算して将来の家計リスクを可視化📊

資産シミュレーションの要となるのが、ライフイベントごとの出費予測です。

以下を参考にざっくりでも計算してみましょう。

| 項目 | 一人あたりの費用目安 |

|---|---|

| 中学〜大学の教育費 | 約1,000万〜1,200万円(私立なら+α) |

| 老後生活費(25年) | 約6,000万円〜7,500万円(夫婦2人) |

| 医療・介護費用 | 約1,000万〜2,000万円(要備え) |

【STEP③】月1万円から始めて複利を味方にする長期投資戦略💹

インフレや年金不足に備えるには、貯金だけでなく投資の力を使うことが不可欠です。

「怖い」「損しそう」と思う前に、リスクを知って付き合い方を学びましょう。

◉ まずは月1万円からスタートOK(つみたてNISA活用)

◉ 楽天証券・SBI証券などの口座を開設しておく

◉ 全世界株式やS&P500などのインデックスファンドが初心者向け

【STEP④】正社員化と副業で収入の柱を増やす現実的な方法💼

扶養内パートだけでは資産形成の伸びに限界があります。

家計を強くするのは“収入の太さ”と“継続性”です。

◉ 妻の就業形態見直し(パート→時短正社員など)で年収アップ

◉ 本業の収入アップのほうが良いが、副業収入(月3万〜5万)を得るのも有効

◉ 共働きのまま投資と貯金を並行すれば資産形成スピード倍増!

【STEP⑤】夫婦で未来を共有し資産形成を続ける仕組みを作る👫

老後資金は「夫婦2人のプロジェクト」です。

収入・支出・投資・退職時期まで含めて、定期的にすり合わせる時間を持つことが成功のカギになります。

◉ 3ヶ月に1回の「資産共有ミーティング」を設定

◉ お互いの価値観やライフスタイルのズレを事前に調整

◉ 子供の進路や教育方針も一緒に考えると家計の精度UP

【初心者必見】おすすめ証券口座と失敗しない投資の始め方📱✨

「投資を始めたいけど、何から手をつければいいか分からない…」

そんな不安を抱える人に向けて、初心者でも使いやすく、コスパの良い証券口座と投資の始め方を紹介します!

資産1億を達成知るための投資方法を知りたい方は下記の記事を参考下さい🔻

【口座選び】初心者に最強のSBI証券で投資デビュー💡

証券口座選びは資産形成の土台です。

中でもSBI証券は国内No.1の口座数を誇る大定番で、初心者にも圧倒的に支持されています。

◉ 日本株・米国株・投資信託など商品が豊富

◉ 売買手数料が0円!手数料負けしないのが魅力

◉ スマホアプリが見やすく、初心者でも使いやすい

◉ Tポイント・Vポイント投資にも対応(お得!)

◉ つみたてNISAや新NISAにも完全対応!

👉 個人シェアNo.1! 格安手数料のSBI証券の公式サイト 🔽

【投資初心者向け】最初に買うならインデックスファンド📊

初心者が最初に購入すべきは、手間がかからず長期的に安定して伸びやすい商品です。

そこでおすすめなのが「インデックスファンド」。

◉ 全世界株式(eMAXIS Slim 全世界株式)

◉ 米国株式(eMAXIS Slim 米国株式(S&P500))

◉ オルカン or S&P500を選べばOK!

◉ リスク分散されており、1本で完結できるのが魅力

【新NISA活用法】非課税で増やす長期積立の鉄板ルール🚀

2024年からスタートした「新NISA」は、非課税で長期運用できる最強制度です。

まずは「つみたて枠」から埋めていくのがセオリー!

| 区分 | 年間上限 | 非課税期間 | 特徴 |

|---|---|---|---|

| つみたて投資枠 | 年間120万円 | 無期限(旧制度は20年) | 長期投資向き・初心者向け商品限定 |

| 成長投資枠 | 年間240万円 | 無期限 | 個別株やETFにも対応 |

◉ つみたて枠はオルカン or S&P500で自動積立がおすすめ

◉ 成長投資枠は慣れてから活用でOK!

【時間が資産】1日でも早く始めることで複利効果が最大化📅💰

投資は「始めるタイミング」が最も重要。

早く始めれば始めるほど、複利の恩恵が最大化されます!

◉ 月1万円×20年で約500万円以上の資産になる可能性

◉ 銀行預金では増えない今、投資が唯一の選択肢

◉ 少額からでも“やってる人”が将来を制します!

【70歳定年時代】FIREで今の人生を自由に生きる新しい選択肢🔥🕊️

現在、政府が推し進める「70歳定年制」。

一方で、日本人の健康寿命は平均72歳前後と言われています。

つまり──

自由に動ける時間は、たった2年かもしれないという事実に気づいていますか?⏳

【FIRE入門】働くかを自分で決める自由を手に入れる💡

FIRE(Financial Independence, Retire Early)は、

「経済的自立を果たし、働くかどうかを自分で選べる状態になること」を意味します。

◉ 完全リタイアでなくてもOK!サイドFIRE・バリスタFIREなど柔軟な形もあり

◉ 副業+投資+節約+家族協力で実現可能

◉ 「自由な時間」こそが最大の資産という考え方が広がっている

【必要資産額】FIREを実現するための目標金額と計算式📊

「FIREしたいけど、いくら必要なの?」

よくある疑問に答えるため、ざっくりした資産目安を紹介します。

| ライフスタイル | 目標資産(夫婦2人) | 備考 |

|---|---|---|

| ミニマムFIRE | 約5,000万円 | 月20万円程度の生活費で実現可 |

| サイドFIRE | 約3,000万円+副業収入 | 週2〜3日働くスタイル |

| フルFIRE | 1.5億円〜 | 月35万円生活×30年分を想定 |

【実例紹介】10年で資産1.2億円を達成した共働き夫婦の戦略💪

実際に資産1億円を実現した共働き夫婦の私の家庭では、次のような戦略が成功要因でした。

◉ 年収アップを目標にキャリア戦略を構築

◉ 子供は2人ながらも固定費を最適化

◉ 投資信託+高配当株で資産運用

◉ 余剰資金を投資に回し続けた

◉ 節約・ふるさと納税・ポイ活などもフル活用

資産1億円を実現するための方法を知りたい方は下記の記事を参考下さい🔻

🔸FIREを目指す【FIRE適性診断】あなたは向いている?向いていない?👀

向いている人

👉 自由な時間に価値を感じる人

👉 ミニマリズムや節約生活が苦でない人

👉 家族の協力を得られる環境にある人

向いていない人

👉 社交的で仕事が生きがいな人

👉 生活水準を落としたくない人

👉 投資リスクに耐えられない人

【FIRE後戦略】資産を守りながら使うお金の運用術💰✨

FIREを達成したら終わりではありません。

むしろそこからが“お金の使い方”の本番です。

貯めた資産を長期間持たせるための「取り崩し戦略」や、

税金・社会保険に配慮した運用方針を理解しておくことが不可欠です!

【取り崩し戦略】FIRE後の定番“4%ルール”で安心生活📉

FIRE後の資産取り崩しには、世界中で知られる「4%ルール」が有効です。

◉ 毎年、資産の4%以内を取り崩すことで30年以上資産がもつ

◉ 例えば1億円の資産があれば、年間400万円まで取り崩し可

◉ 株式などで年平均5〜7%運用しつつ、引き出すのはその一部

【資産寿命】現金・株・債券の取り崩し順序で結果が激変📊

資産はただ持っているだけではダメ。

どの資産から使うかで、老後の安定感が大きく変わります。

◉ 生活費2年分は「現金」でキープ(暴落時に慌てない)

◉ 順調な相場のときは「株式」を取り崩して使う

◉ 相場が悪い年は「債券やキャッシュ」で対応して株を守る

【FIRE後の税金対策】社会保険・住民税の落とし穴🧾

FIRE後の資産取り崩しでは、税金や健康保険料の計算方法にも注意が必要です。

◉ 株の売却益や配当金には20.315%の税金が発生

◉ 所得が少ない年は「住民税非課税」「国保減免」が使える可能性あり

◉ 退職後2年以内なら「任意継続」保険で保険料を抑えるのも有効

◉ iDeCoの受け取りは「退職所得控除」と「公的年金控除」に要注意!

【実践シミュレーション】FIRE後20年を生き抜く取り崩し例🧮

| 年齢 | 資産総額 | 年間支出 | 投資収益(仮) | 年末資産見込み |

|---|---|---|---|---|

| 45歳 | 1億円 | 300万円 | +500万円 | 1億2,000万円 |

| 50歳 | 1.2億円 | 350万円 | +500万円 | 1億3,500万円 |

| 60歳 | 1.4億円 | 400万円 | +400万円 | 1.6億円 |

| 70歳 | 1.6億円 | 400万円 | +300万円 | 1.7億円 |

| 80歳 | 1.7億円 | 400万円 | +200万円 | 1.8億円 |

【まとめ】老後破綻を防ぐために“今日からできる行動リスト”💡

今回のシミュレーションから見えてきたのは、老後の安定は偶然ではなく「選択と行動」で築くものだということです。

特に、家族構成や働き方によって資産形成に大きな差が出る点は見逃せません。

以下に、今回の考察から導かれる重要ポイントを整理しました。

【核心まとめ】資産形成を成功させる5つの黄金ルール🔑

◉ 共働き(正社員)+長期投資が最も効率よく資産を増やせる王道戦略

◉ 投資をしない選択は、リスクは少ないが老後に不安が残る可能性あり

◉ 扶養内+非投資型は、教育費・生活費の負担で家計破綻の可能性大⚠️

◉ 65歳まで働く戦略は、収入と支出を抑えることで何とか資産維持が可能

◉ 投資の比率が高い戦略は、リターンの魅力がある反面、メンタルと暴落リスクの管理が必須

【行動指針】老後不安をなくすための5つの今日スタート術💬

◉ 家計を見える化して、収入と支出のバランスを見直す

◉ 教育費と老後資金の目安を出し、ライフプランを明確にする

◉ つみたてNISAやSBI証券などで少額から投資を始める

◉ 妻の就業スタイルを再検討し、収入の柱を強化する

◉ 夫婦で定期的に将来を話し合うことで、共通認識と対策力を養う

【最適解は自分次第】ライフスタイルで変わる老後戦略🌈

FIRE(早期リタイア)を目指すのか

サイドFIREでバランスを取るのか

65歳まで働きながら堅実に老後に備えるのか──

正解は1つではありません。

大切なのは、現状を正しく理解し、将来の生活を“今”から設計することです。

🔗 70歳定年で自由はたった2年?FIREで“今の人生”を取り戻そう!

「定年が70歳に延長」される一方で、健康寿命は72歳という現実。

自由に動ける時間は、たったの2年しかないかもしれません⏳

そんな中で注目を集めているのが、FIRE(経済的自立と早期リタイア)という新しい選択肢💡

「働くかどうかを自分で選べる人生」を実現することで、

老後を待つのではなく、“今”から人生を充実させるという発想が広がっています✨

この記事では、FIREの基本とメリット・デメリットから、

達成に必要な戦略・注意点・実例まで網羅的に解説します📘

◉ 70歳定年と健康寿命のギャップが見逃せない

◉ FIREは完全リタイアではなく“選択肢のある生き方”

◉ 支出管理・副業・投資・家族の協力で誰でも再現可能

◉ 子育てとの両立・高配当株戦略・持ち家の罠まで徹底解説

◉ 10年で1.2億円を達成した共働き夫婦のリアルな実例あり💪

コメント