【MS&AD】高配当で割安な保険株を味方につけるガイド📈

毎日のように株価アプリを開いて、含み損や乱高下に疲れていませんか。

そんなときこそ、高配当で割安な保険株に軸足を移すことで、メンタルと資産の両方を守る選択ができます。

とはいえ、保険を含む金融セクターは指標が複雑で、PERやPBRをどう読めばいいのか迷いやすい領域です。

間違った指標を信じると、本来なら狙えたはずのチャンスを見送ってしまうこともあります。

この記事では、上場保険株を継続ウォッチしている筆者が、MS&ADインシュアランスグループホールディングスのIRと決算を横断チェックします。

テクニカルと業績、バリュエーションを数字で検証し、ふわっとした印象論はできるだけ排除します。

あなたはこの記事を読むことで、MS&ADが高配当株として本当に割安かどうかを、自分の目で判断できるようになります。

買いどきの目安や、どこまで下落を許容するかといった具体的な基準もイメージしやすくなります。

特に、次のようなポイントを押さえながら解説していきます。

一つずつ確認することで、あなたの投資判断の軸がブレにくくなります。

◉株価レンジとPER PBRから現在地と割安度を把握して、無理のないエントリー価格を考えられる📊

◉配当利回りと増配実績をチェックして、減配リスクと将来のインカムをイメトレできる💰

◉セグメント別の収益構造を整理し、どこが稼ぐエンジンなのかを一目で理解できる🧩

◉東京海上HDやSOMPO HDと比較して、あなたの投資スタイルに合うかどうかを判断できる⚖️

◉今後の再編や海外展開がどこまで株価の上振れ余地になりうるかをイメージできる🧠

【MS&AD株価/テクニカル】割安度と買いどきを最新指標で総点検📊

MS&ADインシュアランスグループホールディングス(8725)の株価は、2025年5月12日時点で3,290円。

ここ1か月で+14%超の上昇を見せており、投資家の注目度が再び高まりつつあります🔥

現在の株価は、52週高値4,018円と安値2,501円の中間圏(相対水準52.0)に位置しており、まだ上昇余地を残すバリュエーションといえます。

【テクニカル/バリュー】割安度と現在地を最新数値で一発確認🧮

| 指標 | 内容 |

|---|---|

| 現在値 | 3,290円 |

| 52週高値/安値 | 4,018円 / 2,501円 |

| PER(予想) | 約8.1倍(EPS 405.81円) |

| PBR(実績) | 約1.18倍 |

| 配当利回り(予想) | 約4.45%(年145円) |

| 出来高 | 約89万株 |

| VWAP(加重平均) | 3,288.8円 |

| 売買代金 | 約29億円 |

出展:IR-BANK

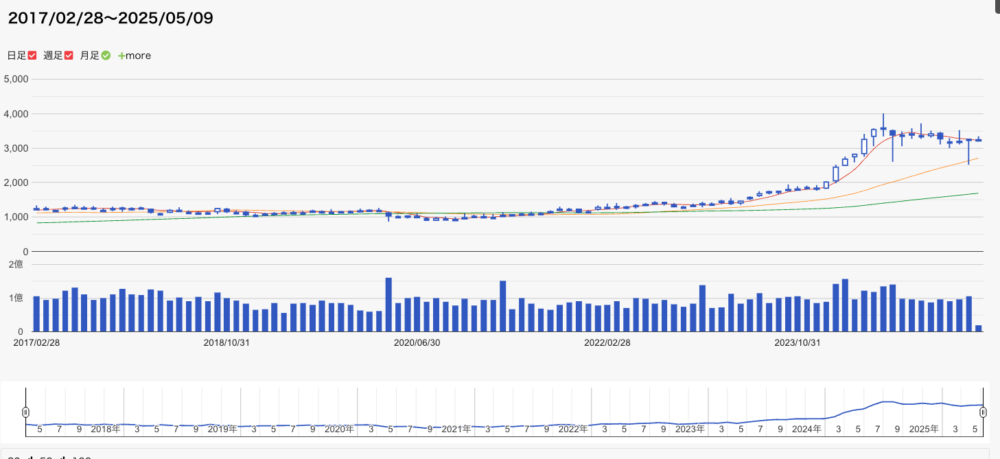

緩やかな株価上昇から、2024年に一気に上昇!

その後は横ばいで停滞気味です。

【買いどき判断】エントリーと様子見の最適タイミング完全整理💡

◉1か月で+14.5%の急伸は、好決算と増配発表が背景と考えられる

◉PER8倍台、PBR1倍台は割安感があり、配当利回りも高水準

◉出来高・売買代金も活発化しており、相場の関心が継続中

◉配当・成長・割安性の3拍子そろった銘柄として妙味あり

【MS&AD配当戦略】配当推移と利回りで受取額を最大化する方法💰

MS&ADインシュアランスグループホールディングスは、インカムゲイン重視の投資家にとって非常に魅力的な高配当株です。

2025年3月期は1株あたり145円の配当を予定しており、予想配当利回りは4.45%と高水準をキープしています📈

【増配実績/利回り】連続増配の強さと配当成長を一気に把握🧾

MS&ADは9期連続で増配を継続中。以下の表に、近年の配当履歴をまとめました。

| 決算期 | 1株配当 | 配当利回り | 増配回数 | 実績配当性向 |

|---|---|---|---|---|

| 2021/03 | 51.67円 | 2.5%前後 | ◯ | 60.2% |

| 2022/03 | 60.00円 | 2.8%前後 | ◯ | 37.7% |

| 2023/03 | 66.67円 | 3.3%前後 | ◯ | 66.3% |

| 2024/03 | 90.00円 | 2.76% | ◯ | 38.8% |

| 2025/03(予) | 145.00円 | 4.45% | ◯(見込み) | 未発表 |

※2024年4月に1株→3株の株式分割が行われており、表記は分割後換算済です。

出展:IR-BANK

2025年3月期の大幅増配で配当利回りは大幅上昇しました。

基本的に増配傾向な点も良い点です。

【還元方針/自社株】MS&ADの株主還元力と実行度を深掘り検証💵

◉配当方針は「安定性と持続的な増配を重視」し、利益成長に応じて株主に還元

◉配当+自社株買いで総還元性向は90%超の年もあり、非常に積極的

◉2024年度は配当143億円+自社株取得200億円=合計343億円の株主還元実績

◉政策株式の売却益を原資に特別配当も視野に入れている点も注目

2025年3月期の大幅増配で配当利回りは大幅上昇しました。

基本的に増配傾向な点も良い点です。

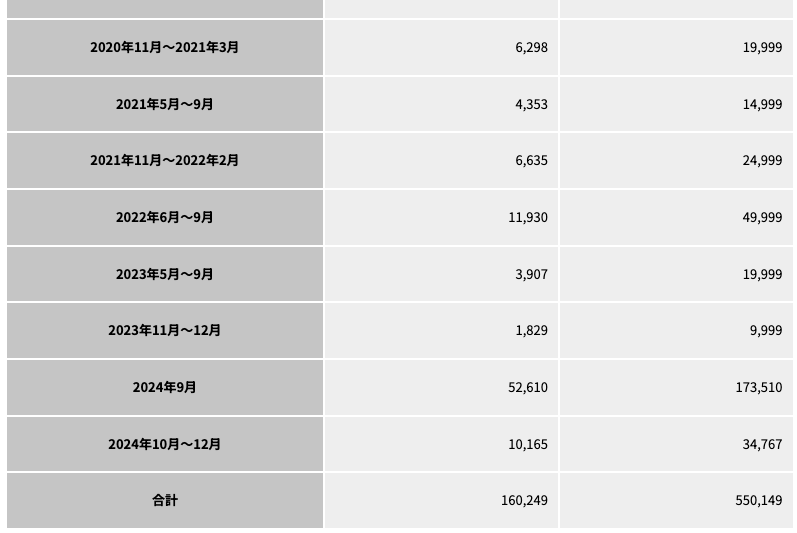

自社株買いの履歴

出展:MS&AD公式

自社株買いも頻繁に実施。

株主施策に手厚い銘柄です。

【高配当の理由】持続性/安全性/成長余地から優秀さを一文で理解🎯

◉業績好調なうえでの配当なので減配リスクが低い

◉財務健全性が高く、継続的な配当余力がある(ネットD/Eレシオ-48.5%)

◉株価がPER8倍台と割安で、利回りの高さが際立つ

◉インカム狙いの長期投資にぴったりなポートフォリオ候補

【最新決算】売上/利益/進捗/見通しをわかりやすく要点整理📈

MS&ADインシュアランスグループホールディングスの2025年3月期は、第3四半期時点ですでに進捗率92.4%を突破。

通期の業績達成が濃厚となっており、非常に堅調な内容となっています💹

【業績ハイライト】売上/利益/進捗の重要ポイントを一目で把握💡

| 項目 | 実績 | 対会社予想進捗率 |

|---|---|---|

| 経常利益 | 8,248億円 | 92.4% |

| 親会社純利益 | 6,260億円 | 99.4% |

| EPS(1株利益) | 405.81円(通期予想) | – |

◉過去最高益ペースで推移中

◉グループ修正利益は6,700億円見通しで前年から大幅増

◉1株利益(EPS)も大幅な成長を示し、株主価値向上を実感

【ROE/EPS改善】資本効率の成果と残された課題を最新整理🧩

2025年3月期の修正ROE見通しは14.3%で、前年の9.0%から大幅改善予定。

中期経営計画で掲げた目標ROE 16%(政策株式売却除き10%)への道筋が見え始めています✨

出展:MS&AD決算

ROEの改善は実現しないことが多いのですが、実現してます。

【セグメント分析】売上/利益構成と注目ポイントを簡潔に把握🧭

| セグメント | 売上構成比 | 利益構成比 | 利益率 |

|---|---|---|---|

| 国内損保(三井住友海上) | 26.4% | 38.4% | 10.3% |

| 国内損保(あいおいニッセイ同和) | 22.3% | 12.8% | 4.1% |

| 海外保険 | 20.5% | 35.2% | 12.2% |

| 国内生命保険(プライマリー) | 22.1% | 4.5% | 1.4% |

| 国内生命保険(あいおい生命) | 7.7% | 6.5% | 5.9% |

| 三井ダイレクト損保 | 0.6% | 赤字 | -4.4% |

出展:IR-BANK

【収益ドライバー】成長の源泉と持続力を深掘り点検🔍

◉海外保険事業が高い利益率で急成長中(利益の35.2%を稼ぐ重要セグメント)

◉三井住友海上は高い収益性と安定感を発揮

◉あいおいニッセイ同和は合併効果での改善が期待される収益課題領域

◉生保部門は利益率にばらつきあり、効率改善が今後の課題

【割安性/財務健全性】MS&ADのバリュー性と守備力を再評価📐

MS&ADインシュアランスグループホールディングスは、割安なバリュエーションと極めて健全な財務体質を兼ね備えた優良銘柄です。

長期保有を前提とした中長期投資家にとって、リスクの少ないインカム+成長枠として注目されています💡

【割安指標】PER/PBR/EVEBITDAで最新バリュー度を簡潔チェック💹

| 指標 | 数値(2025年5月12日時点) | 評価ポイント |

|---|---|---|

| PER(予想) | 約8.1倍 | 利益成長に対して割安水準 |

| PBR(実績) | 約1.18倍 | 解散価値に近い評価 |

| EV/EBITDA | 5.7倍 | 国際的にも低めの水準 |

| 予想配当利回り | 4.45% | 高水準のインカムが魅力 |

◉PER8倍台・PBR1倍台と、日本株市場でも屈指の割安感

◉予想配当利回り4.45%は、TOPIX平均(約2%)を大きく上回る

【財務体質/効率性】安全資産とROE/ROICの強さを徹底点検💪

| 指標 | 数値 | 評価コメント |

|---|---|---|

| ネットD/Eレシオ | -48.5% | 実質無借金で安心感◎ |

| 自己資本比率 | 16.6% | 保険業界では高水準 |

| 流動比率 | 126.0% | 短期支払い余力も十分 |

| ROE(実績) | 9.88% | 十分な資本効率 |

| ROIC | 6.28% | 運用効率も安定感あり |

◉ネットD/Eがマイナス=現金超過で有利子負債がほぼゼロ

◉保険業界における自己資本比率16.6%は極めて堅実

◉ROE・ROICともに国内金融株の中では優秀な水準

【還元×成長投資】配当/自社株/投資配分の最適バランスを解説🔄

◉配当+自社株買いで総還元性向90%超を実現する年も

◉資本効率を高めながら、海外展開・DX・合併投資にも注力

◉「稼いで返す+未来にも投資する」理想的な資本運用が魅力

損保銘柄で人気な銘柄は東京海上HDです。

【東京海上/損保比較】収益性/配当/評価の違いから強みと課題を整理📊

MS&ADインシュアランスグループホールディングスを評価する上で欠かせないのが、主要競合である東京海上HD・SOMPO HDとの比較です。

それぞれが異なる戦略を持ち、財務指標や株主還元方針も大きく異なります。

【三社比較】配当/ROE/成長力を一目で掴むダッシュボード📈

| 項目 | MS&AD | 東京海上HD | SOMPO HD |

|---|---|---|---|

| 配当利回り(予想) | 4.45% | 2.78% | 2.77% |

| 連続増配年数 | 9期(予想12期) | 累進配当 | 11期 |

| 修正ROE(2025予想) | 14.3% | 22.0% | 約7.0% |

| EPS成長性(過去3年) | 安定成長 | 急成長 | 回復傾向 |

| PER(予想) | 約8.1倍 | 約11.3倍 | 約10.4倍 |

| PBR(実績) | 約1.18倍 | 約1.12倍 | 約1.56倍 |

| 売上高(2024年度・連結) | 4兆2,943億円 | 5兆4,125億円 | 4兆7,619億円 |

| 経常利益(2024年度) | 8,248億円(第3Q) | 約9,805億円(通期) | 約4,781億円(通期) |

| 親会社純利益(2024年度) | 6,260億円(第3Q) | 6,812億円(通期) | 約2,569億円(通期) |

成長を見込みにくい保険業で、売上は業界3位という微妙な位置。

だから非常に割安で放置されていますが、見直されると株価上昇にも期待できます!

【戦略/ポジション】収益源と事業構成の違いをわかりやすく比較🔍

◉東京海上HDは、グローバル展開の成功と圧倒的な収益性が武器

◉SOMPO HDは、介護・ヘルスケア事業を軸にした多角化戦略を推進中

◉MS&ADは、国内損保子会社の合併による効率改善と再成長を狙う局面

【MS&ADの強み】競合優位の源泉と今後の伸びしろを整理💡

◉高い配当利回りと連続増配実績はインカム狙い投資家に最適

◉中核損保の合併で事業効率化とスケールメリットの発揮が期待

◉海外事業・リスク関連サービスの拡大で、収益源の分散も進行中

◉現在の株価はPER8倍台と割安感が際立つ

事業再編+海外がこれからですので、逆に成長性に期待しています!

PERもMS&ADが一番低い水準です。

【銘柄比較の結論】あなたに最適な選択肢はどれかを的確に提示⚖️

◉配当利回り重視+割安性ならMS&ADが有力候補

◉高ROE+成長性なら東京海上HDが最も強力

◉テーマ性と中長期変化期待ならSOMPO HDも面白い選択肢

【MS&AD投資判断】買いタイミングと戦略で攻守両取りする方法💡

ここまでの分析を踏まえ、MS&ADインシュアランスグループホールディングスへの投資を検討するうえでの総合評価を整理します。

高配当かつ財務安定型の大型保険株として、特に中長期視点でのインカム+キャピタル両取りが期待できる銘柄です📈

【MS&ADの根拠】高配当/増配/割安の強みをエビデンスで整理🔑

◉予想配当利回り4.45%+12期連続増配見込みでインカム狙いに最適

◉PER8倍・PBR1.18倍で株価には割安感があり、上昇余地あり

◉修正ROE14%超と資本効率の高さも好材料

◉合併による効率化+海外事業の伸長で中期的な成長余地を保有

◉自己資本比率やネットD/Eレシオも健全で守りも堅い

【おすすめタイプ】安定収益/配当重視/長期分散に合う理由を解説🧠

◉高配当株を中心にポートフォリオを組みたい人

◉安定したキャッシュフローと財務基盤を重視する人

◉株主還元を重視する成熟企業を選びたい中長期投資家

◉今後の経営統合によるシナジー創出に期待したい人

【投資リスク】自然災害/規制/合併/金利要因を端的に理解⚠️

◉合併統合の進捗が計画通りに進まない場合の一時的混乱リスク

◉自然災害や金利変動による損保収支への短期的影響

◉業界再編や規制変更に伴う不透明性の増加

【最終チェック】買いどき/目標配当/下落許容の基準を30秒で確認💬

| 評価項目 | 状況 | コメント |

|---|---|---|

| 配当安定性 | ◎ | 過去9期連続増配+高利回り維持中 |

| 成長余地 | ○ | 合併・DX・海外で中期成長余地あり |

| 割安度 | ◎ | PER8倍は割安評価の水準 |

| リスク管理力 | ○ | 無借金体質+高自己資本比率で安心 |

| 競合比較 | ◯〜◎ | 還元+収益のバランスで中間ポジション |

🧭あなたの投資スタンスにフィットするか?

東京海上HDのような高成長・グローバル型ではなく、SOMPO HDのようなテーマ性・変化期待型でもない。

MS&ADは“高配当・安定収益・割安性”を兼ね備えたバランス型保険株です🏦

【よくある質問】買い時/増配/割安/比較の疑問をQ&Aで解消❓

【初心者向け】MS&ADは大丈夫か 始め方とリスク許容を解説💬

【増配の見通し】配当方針/還元姿勢/自社株買いから将来を検証💬

【割安評価の理由】PER/PBR/ROE/業界ポジションで根拠を解説💬

【MS&ADリスク】自然災害/コンプラ/金利/海外事業の不確実性を整理💬

【東京海上/SOMPO比較】配当/ROE/成長性/評価で最適解を導く💬

【総合評価】高配当/割安/安定成長が揃うMS&ADの投資価値を総括🧭

MS&ADインシュアランスグループホールディングス(8725)は、

「高配当でありながら安定性も高く、割安感のある銘柄」を探す中長期投資家にとって、有力な選択肢といえます💡

配当利回りは4.45%予想、12期連続増配が視野に入る実績もあり、

財務面でもネットD/Eレシオ-48.5%・自己資本比率16.6%と非常に堅実な構造を持っています。

また、海外事業の成長・中核損保の合併による効率化といった中期的な伸びしろにも期待が持て、

東京海上HD・SOMPO HDと比較しても、還元と安定性のバランスが優れたポジションにあります。

【最終基準】買い/売り/想定利回り/目標株価をわかりやすく整理💡

◉予想PER約8倍、PBR約1.18倍と依然としてバリュー株の水準

◉配当利回り4%超+自社株買いで株主還元は極めて積極的

◉セグメント別で利益率が高い海外保険事業が今後の成長エンジン

◉合併やDXの進捗が中長期で株価の評価を大きく変える可能性あり

◉競合比較でも割安+配当面での優位性が際立つ

【高配当株の始め方】新NISA/積立/分散/再投資で資産を育てる方法🔗

「利回りが高い株に投資するだけで不労所得が得られる」と聞くと、夢のように感じるかもしれません💡

でも実は、高配当株は誰でも始められる堅実な資産形成の手段です。

高配当株の基礎知識から、リスク管理、注目の銘柄、ETF・投資信託の選び方、証券口座の活用法までを徹底解説します📘

初心者にもわかりやすく、FIREや副収入を目指す人にぴったりの内容となっています!

◉ 高配当株とは何かとその魅力(インカムゲイン・複利効果・精神的安心感)

◉ 利回りだけに惑わされない「5つの選定基準」で失敗回避

◉ 2025年注目の高配当株5選(JT・オリックスなど)を紹介

◉ 米国ETF(HDV/SPYD/VYM)や投資信託(SBI・楽天SCHD)の違いと活用術

◉ 新NISAや自動積立での“仕組み化”が成功のカギ

◉ 初心者でも安心して使えるおすすめ証券口座と活用法

コメント