📌すかいらーく株は買いか?危ないか?徹底解説!📉📈

すかいらーくホールディングス(3197)は、ガストやバーミヤンなどを展開する外食大手として、株主優待の充実度から個人投資家に大人気の銘柄です🍽️

しかし、業績・財務・株価指標・優待コストを冷静に見れば、「安心して長期保有できる株」とは言い切れない状況も浮かび上がります。

この記事では、最新の決算情報や株価指標、財務の健全性、優待制度の維持可能性までを総合的に分析し、すかいらーく株が「買い」か「危険」かを徹底検証していきます📊

◉ PER・PBRは異常値レベルで“割高ゾーン”に突入中

◉ 営業利益は回復傾向だが、2016年水準には未達で利益率も低い

◉ 優待コストは依然重く、将来の“改悪”リスクも現実的⚠️

◉ NISA勢による人気集中が株価支えの背景にあり“心理的支柱化”している

📌 結論としては、今から新規購入するには慎重さが必要です。

すでに100株保有で優待を活用中の方は、使い勝手を重視した継続保有も一案。

ただし、“割高リスク”と“制度変更リスク”は常に意識しておくべきタイミングです。

すかいらーく株は買いか危険か? 業績と財務状況をチェック📊

すかいらーくホールディングス(3197)は、ガスト・バーミヤン・しゃぶ葉などを展開する外食大手です。

株主優待の充実ぶりでも知られ、個人投資家から高い人気を集めています🍽️

しかし近年では「業績低迷・財務悪化・優待改悪の懸念」など、リスク要素もささやかれています。

ここでは、最新の財務状況・株価水準・将来性から、すかいらーく株が本当に「買い」か「危険」かを徹底検証します💡

私の結論としては現状の株価推移は堅調であるものの、財務状況や将来性及び割高感から言って、「あえて新たに買う必要はない」です。

既に株を保有(優待が貰える程度)している場合には、含み益もあると思うので、保有継続はアリです。

📉 業績は回復しているか?

コロナ禍で赤字転落した同社は、2023年以降に黒字回復しています。

しかし売上回復ペースに対して、営業利益率は依然として低水準にとどまっています。

| 項目 | 2023年12月期 | 前年比 |

|---|---|---|

| 売上高 | 約3,110億円 | +17.9% |

| 営業利益 | 約77億円 | +123% |

| 営業利益率 | 約2.5% | 業界平均以下 |

| 最終利益 | 約35億円 | 黒字転換 |

◉ 黒字化には成功したが、収益力の本格回復はこれから

◉ 物価高・人件費上昇の影響が重く、利益圧迫リスクは継続

◉ 業態転換(無人化店舗など)の成果が問われる

💰 財務体質は健全か?

すかいらーくは自己資本比率が30%未満と、財務面での余裕はやや弱めです。

とくにコロナ禍で借入を増やしており、利払い負担がのしかかっています。

| 指標 | 2023年12月期 |

|---|---|

| 自己資本比率 | 約26.4% |

| 有利子負債 | 約1,330億円 |

| 現金等 | 約950億円 |

◉ 借金体質が定着しており、財務リスクは中程度

◉ 無理な出店攻勢や優待維持でキャッシュフロー圧迫の懸念

◉ 配当復活・増配にはまだ時間が必要

🎁 株主優待は魅力的だが…

すかいらーくの優待は、食事割引カードが年2回もらえる実用性の高い内容です。

しかし、優待コストが重く、改悪や廃止リスクが意識されています。

| 保有株数 | 年間優待額 |

|---|---|

| 100株 | 4,000円 |

| 300株 | 10,000円 |

| 500株 | 16,000円 |

| 1,000株 | 34,000円 |

◉ 利回りだけでなく使い勝手の良さが魅力的🍴

◉ しかし株価対策や財務改善を優先し、将来的に縮小の可能性も

◉ NISA口座で保有中の個人投資家が多く、心理的影響は大きい

株主優待の内容や最近の変更については下記の記事を参考にして下さい

📈 株価は割高?割安?

株価は2,000円前後で推移しており、PERは30倍超とやや割高感があります。

成長株というよりは優待+安定配当狙いで評価されている印象です。

| 指標 | 数値 |

|---|---|

| 株価 | 約2,040円 |

| PER | 約31倍 |

| PBR | 約2.5倍 |

| 配当利回り | 約0.9% |

| 優待利回り(100株) | 約2.0% |

◉ 業績回復に対して、すでに株価は織り込み済み

◉ 短期的な値上がり益は期待しにくいが、長期優待目的なら一定の魅力あり

◉ PER30倍超は外食業として高めで、慎重な判断が必要

✨全体評価と投資判断は?

◉ 「優待+外食好き」の個人投資家にとっては魅力あり

◉ ただし業績の回復力や財務改善には時間がかかる

◉ 株価はすでに割高水準で、インカムゲイン狙いに特化した投資向け

投資するなら”ここ”をチェック✅

◉ 100株保有での優待利回りと実用性

◉ 業績回復スピードと財務の健全性の変化

◉ 優待制度の継続可否に関するIR情報

◉ PER・PBRなど他の外食株との比較検討

結局は自分が買いたければ買えば良いのですが、最初に書いた通り私なら「様子見」。

以降は、業績などについて細かく解説していきます。

📊 すかいらーくの最新業績と成長トレンドは本当に好調?

✅ 売上・利益は回復中?四半期・通期の数字をチェック

2025年1Q決算では、売上高・純利益ともに前年比で2桁成長と好調な滑り出しを見せました✨

外食需要の回復や店舗運営の効率化が、利益を押し上げる要因となっています。

◉ 営業利益・経常利益も前年比+25%と堅調に成長

◉ インフレ対応による価格改定やブランド転換も好影響

◉ 通期予想に対する進捗率は30.5%にとどまり、やや物足りなさも残る

足元の業績は回復基調にありますが、2Q以降は来店数の維持とコストコントロールが重要になります。

特に、インフレによるコスト圧力と客数のバランスに注目が集まります。

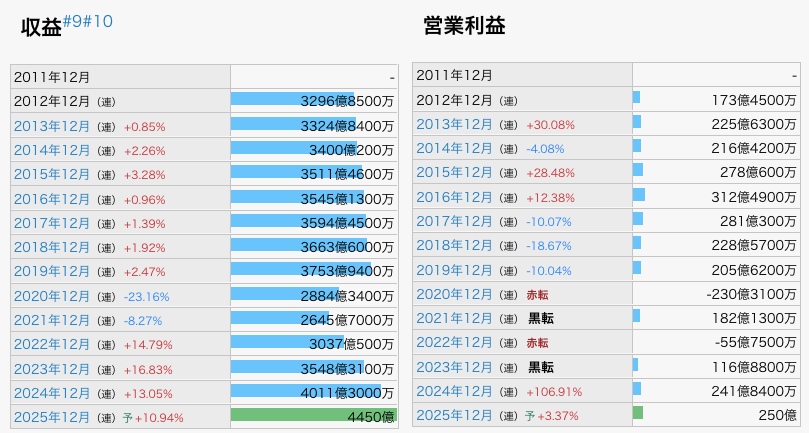

📈 過去5年の業績推移とコロナ後の反発は本物か?

すかいらーくの業績はこの5年で大きな波を経験しています。

特に2020〜2022年はコロナ禍の直撃で赤字決算が続く不安定な期間となりました。

◉ 2020年〜2022年は複数年にわたる赤字決算で経営が揺らぐ

◉ 2023年以降は売上・利益ともに回復し、V字反発の様相

◉ ただし、利益率はまだ十分とは言えず、成長の持続性には慎重な見方も必要

表面的には回復しているように見えても、収益構造の脆弱性や市場環境の厳しさは依然残るのが実態です。

外食市場全体が成熟・縮小傾向にある中、すかいらーくの“回復”がどこまで本物かは見極めが必要です。

📈 売上は回復基調だが、利益は完全回復には至っていない

足元の決算では、売上高はコロナ前の水準に徐々に回復中📊。

しかし、営業利益は赤字から脱却はしていますが、2016年の312億円水準には及んでいません。

出展:IRBANK

この背景には、原材料費の高騰や人件費の上昇といったコスト増が大きく影響しています。

一方で売上に関しては、2019年の水準を超えています。

💰 株価は割高?指標で見る“危険サイン”をチェック!

現状の株価チャート

出展:IRBANK

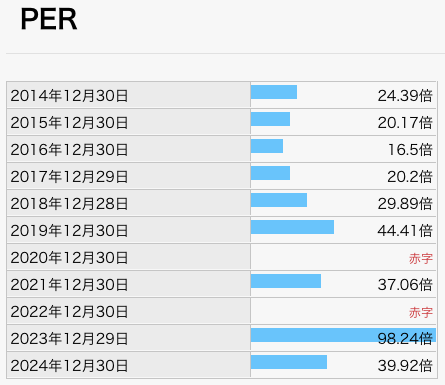

⚠️ 現在のPER・PBR・配当利回りから割高性を検証

2025年5月現在、すかいらーくの株価は過熱感が強まっている状況です。

各種指標を確認すると、投資判断に慎重さが求められる水準にあります。

◉ PERは50倍超、PBRも4倍以上と非常に高い数値

◉ 配当利回りは0.6%台で、長期インカム投資には物足りない水準

◉ アナリストの平均目標株価は2,288円で、現在の株価とは30%超の乖離あり

💹 株価とPERの現状

◉ 2025年4月時点の株価:約3,000円

◉ PER(株価収益率):約40倍前後

出展:IRBANK

🧠 なぜ株価は上がっている?個人投資家の心理と優待人気に注目

現在の株価上昇には、業績だけでなく“個人投資家の行動心理”が大きく影響しています。

とくにNISA口座を活用した優待目的の保有が株価を支えている実態があります。

◉ NISA口座での保有が多く、非課税&優待目的の長期保有層が支援要因に

◉ 2020年の優待改悪時には、発表翌日に株価が約12%急落した過去あり

◉ 将来的に再び優待縮小や廃止の動きがあれば、個人投資家の売りが殺到し株価急落の可能性も

「優待があるから安心」という心理は、逆に“割高な株価”を正当化しづらくする原因にもなり得ます。

今後も優待制度が維持されるかどうかは、株価の持続的な支えとなるか、崩れるかの分岐点になるでしょう。

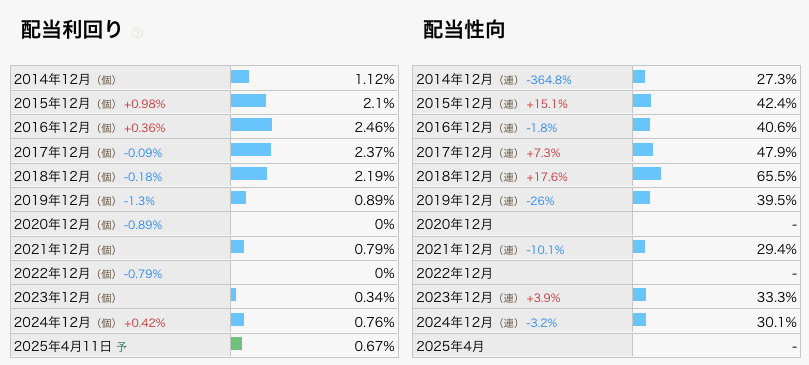

📉 低配当で総合利回りがさらに低下

すかいらーくは優待はあるものの、「低配当」の状態が続いています。

つまり、配当によるリターンが期待できない。

これが投資判断において大きな足かせになります。

📉 総合利回りの現実

◉ 配当利回り:約0.7%

◉ 優待利回り:約1.3%(100株)

⇒ 総合利回り:約2.0%

出展:IRBANK

📉 見落とされがちな財務・経営・外部環境のリスク

📉 財務健全性に潜む“レバレッジ依存”の懸念とは?

表面的な業績回復とは裏腹に、すかいらーくの財務構造には注意すべきリスクが潜んでいます。

とくに借入に頼った経営体制=レバレッジ依存は見逃せないポイントです。

◉ 自己資本比率は36.8%とやや低めで、安全性は限定的

◉ 有利子負債比率は126.7%と高水準で、借入依存の傾向が顕著

◉ 今後の金利上昇局面では、利息支払いが経営を圧迫する可能性あり

🌍 外食市場の構造変化と競争激化がもたらす逆風

すかいらーくを取り巻く外食業界全体は、かつての成長市場から成熟・縮小フェーズへと突入しています。

加えて、業界内外の競争が激化しており、利益確保はますます困難になりつつあります。

◉ インフレによる原材料・物流・光熱費の高騰が利益を圧迫中

◉ 中食(コンビニ弁当・スーパー惣菜)や宅配・デリバリーとの競合も年々激化

◉ 人手不足、最低賃金引き上げ、労務管理強化など、構造的コスト負担も無視できない

🔍 投資家はどう判断すべき?リスク回避の視点を持とう

すかいらーく株は、魅力的な優待制度で個人投資家から高い人気を集めています。

しかし、全員におすすめできる銘柄とは言い切れない側面もあります。

🛑 こんな人は注意!すかいらーく投資に向かないタイプ

◉ 高配当株や割安株を狙う“バリュー投資派”には不向き(PER50倍超/配当利回り0.6%台)

◉ NISAで損益通算できないことに不安を感じる投資家にはリスクが大きい

◉ 過去に実際にあったような“優待改悪”での株価急落に耐えられない人

✅ 投資を続けるなら押さえておきたいチェックポイント

すかいらーく株を中長期で保有するなら、業績や市場評価の変化を定期的にチェックすることが重要です。

“優待だけ”に依存せず、客観的なデータを元に判断を下す視点を持ちましょう。

◉ 四半期決算ごとの業績進捗率を注視し、通期達成度とのズレを早期に把握

◉ 株主優待制度に関するIRや公式発表を定期的にチェックし、改悪・廃止リスクを事前察知

◉ 目標株価やアナリスト評価と現在の株価との乖離を見て、“割高感”を相対的に判断

🚀 今後の成長戦略と見過ごせない“不透明要因”

✅ 新業態・DXによる利益体質への転換を模索中

すかいらーくは、既存店舗の収益改善だけでなく、新業態やデジタル化による成長戦略を強化しています。

中でも「しゃぶ葉」「から好し」などの高単価・高回転型の新ブランドへの業態転換が注目されています。

◉ 「しゃぶ葉」や「むさしの森珈琲」などの新業態比率を拡大中

◉ セルフレジや注文端末の導入によるDX推進で人件費削減に取り組み中

◉ 回転率・客単価の改善が、コスト高の中での収益源となる見込み

🌀 解決の見通しが立たない“不透明要因”も存在

積極的な業態改革とDX推進の裏で、依然として解決されていない構造的課題も残っています。

◉ 海外展開ゼロの“内需依存型ビジネスモデル”で、成長余地に限界

◉ 人件費・物流費・原材料費などの固定コスト比率が高く、利益圧迫が続く

◉ 設備更新やIT投資の先行負担が重く、財務健全性への懸念も残る

🔍 すかいらーくの成長戦略は“攻めと守り”のバランスがカギ

◉ 新業態開発とDXによるコスト改善で攻めの戦略を展開中

◉ ただし、海外展開の欠如や高コスト体質の維持は守りの弱点

◉ “構造改革が進めば化ける余地もある”が、“現時点では割高評価”との市場見方も根強い

🗓 今後のスケジュールを確認しよう(権利確定日・決算日)

すかいらーく株を優待目的で保有したい方や、決算動向に注目している方にとって、今後のスケジュールは非常に重要です。

買うタイミングを逃さないためにも、以下の日程をしっかり押さえておきましょう✨

✅ すかいらーくの重要スケジュール一覧

| 項目 | 日程 | 内容 |

|---|---|---|

| 次回の権利付き最終日 | 2025年6月26日(木) | この日までに保有していれば優待を獲得可能 |

| 権利落ち日 | 2025年6月27日(金) | 翌営業日から株価が調整される可能性あり |

| 2025年中間決算発表 | 2025年8月上旬予定 | 株価に大きな影響を与える重要イベント |

| 優待発送開始予定 | 2025年9月下旬〜10月上旬頃 | 優待カードが届く時期 |

📌 チェックポイント

◉ 権利確定日=株を持っているだけでOKではない点に注意(権利付き最終日までに保有が必須)

◉ 決算内容次第で株価が大きく動く可能性があるため、決算発表前後の売買には注意

◉ 優待目当ての投資家が増えると、権利取り前後での株価変動が激しくなる傾向がある

📝 すかいらーく株に投資するなら“過熱リスク”を冷静に判断しよう

すかいらーくホールディングス(3197)は、優待人気と業績回復を背景に注目を集めています。

一方で、株価の割高感や外部リスクも無視できない状況にあるため、慎重な投資判断が求められます。

◉ 株価は好調な四半期決算を受けて上昇中だが、PER・PBRは極めて高水準で割高リスクが大きい

◉ 財務レバレッジの高さや競合激化、外食市場の構造変化など下落要因が複数存在

◉ 過去に優待改悪で株価が急落した事例もあり、制度の継続性に過信は禁物

「優待があるから安心」と思い込まず、

業績の持続性・財務体質・外部環境の変化を冷静に見極める姿勢が重要です。

🔗【2025年最新版】すかいらーく株主優待の改悪リスクと投資判断のポイントとは?

すかいらーく(3197)の株主優待制度は、外食系銘柄の中でも圧倒的な利便性と実用性が魅力です🍽

電子マネー形式で1円単位利用ができ、NISAとの相性も抜群ということで、個人投資家に根強い人気を誇っています。

しかし、過去には“優待改悪”が株価を急落させた前例もあり、現在の制度も決して盤石ではありません⚠️

業績や財務の現状、他社比較を踏まえた“冷静な判断軸”が求められるタイミングです。

◉ 2021年の優待縮小で株価は急落、長期保有層に打撃

◉ 財務は回復傾向も、自己資本比率は依然として低水準

◉ 配当利回りは0.6%台、インカム投資には不向き

◉ NISA×100株での“割り切り投資”は依然として有力戦略

◉ IR資料やSNSでは“復活への兆し”も見え始めている✨

コメント