インデックス投資と子供名義口座で実現する賢い資産形成📘✨

資産形成を始めるなら、インデックス投資は外せません。

長期・分散・低コストの王道戦略で、初心者でも安心して始められます。

さらに、子供名義の証券口座を活用すれば、節税効果を高めながら資産を増やせるチャンスがあります。

税制の仕組みを理解すれば、家族全体で効率よくお金を育てられます。

この記事では、インデックス投資の実践方法と子供名義口座の節税テクニックをわかりやすく解説します。

◉ インデックス投資がなぜ負けにくい運用法なのかを理解できる

◉ 長期・分散・低コストの投資メリットを実感できる

◉ 子供名義の口座で使える非課税枠と控除の仕組みがわかる

◉ 年齢ごとの最適な運用方法を具体的にイメージできる

令和7年と令和8年の税制改正対応版!

【2025年版】子供名義の証券口座で節税&投資を最大化する方法

今回は、子供名義の証券口座を活用した株式投資と基礎控除の活用法 を詳しく解説します。

この記事を読めば、家族全体で税負担を最小限にしながら資産を増やす方法 が分かります!

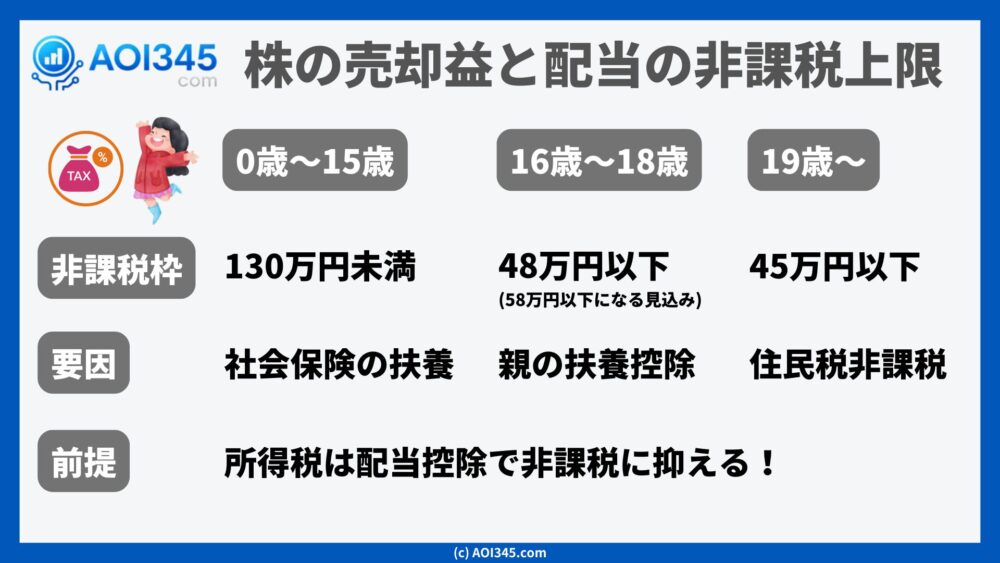

【結論】子どもの口座で株の売却益と配当金を非課税にできる金額

💡 ポイント

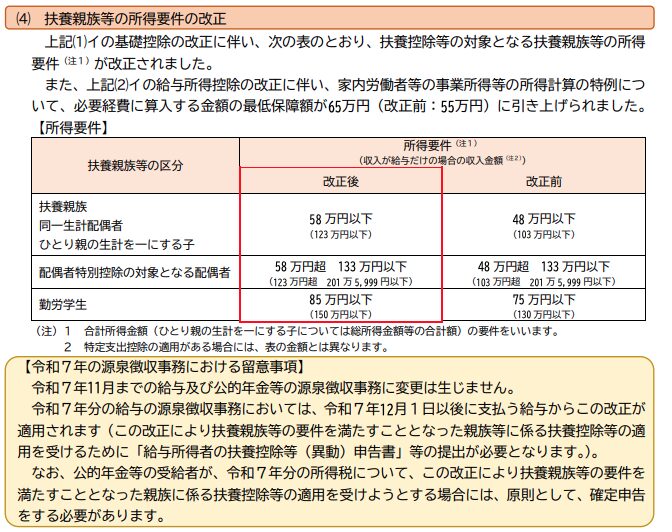

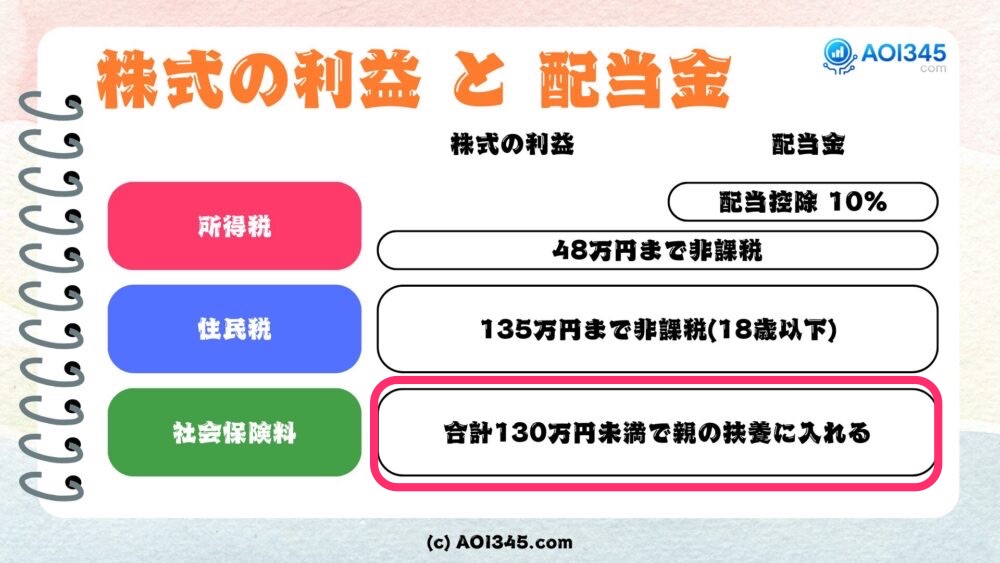

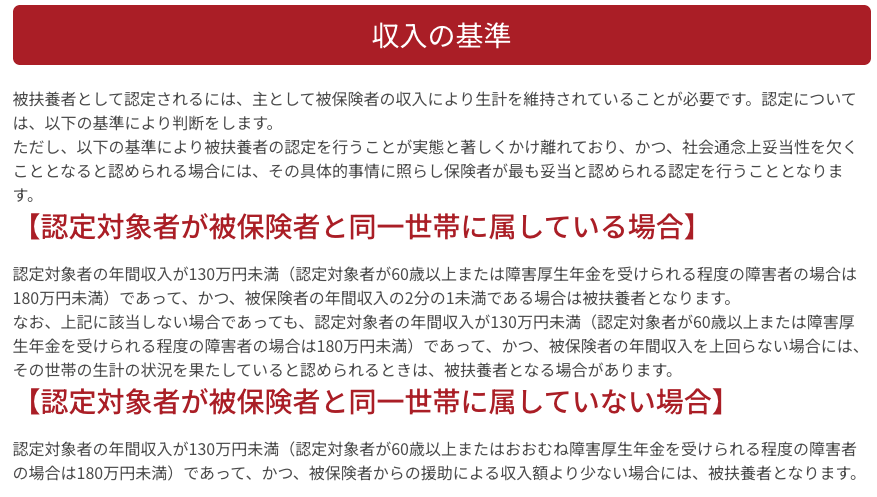

1️⃣ 社会保険の扶養を外れると負担が大きいので、合計所得130万円以下に抑える必要があるが上限は高い。

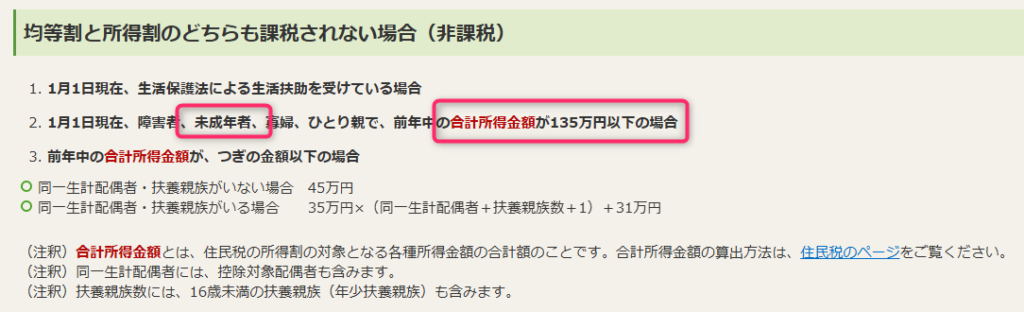

2️⃣ 住民税に関しては、未成年は135万円以下まで非課税になるので、社会保険の扶養範囲なら問題なし。

3️⃣ 所得税に関しては、所得48万円が非課税上限である一方、配当控除もある。

➡ 所得税の非課税上限に収まれば、社会保険と住民税も非課税になる

【注意】未成年口座でも税金がかかる?自動徴収の仕組みとは

株式投資で売却益や配当金を得ると、確定申告をしない場合には源泉徴収として「自動的に税金が引かれ」ます。

そのため、確定申告をしないと非課税にはできない❌ということです。

具体的な税率は下記の通りで、確定申告しない場合の投資の利益からは社会保険料は取られません。

確定申告で非課税に!子供の証券口座をお得に活用する方法

そこで、「確定申告を実施」すると様々な控除が適用できるため、非課税枠が発生します。

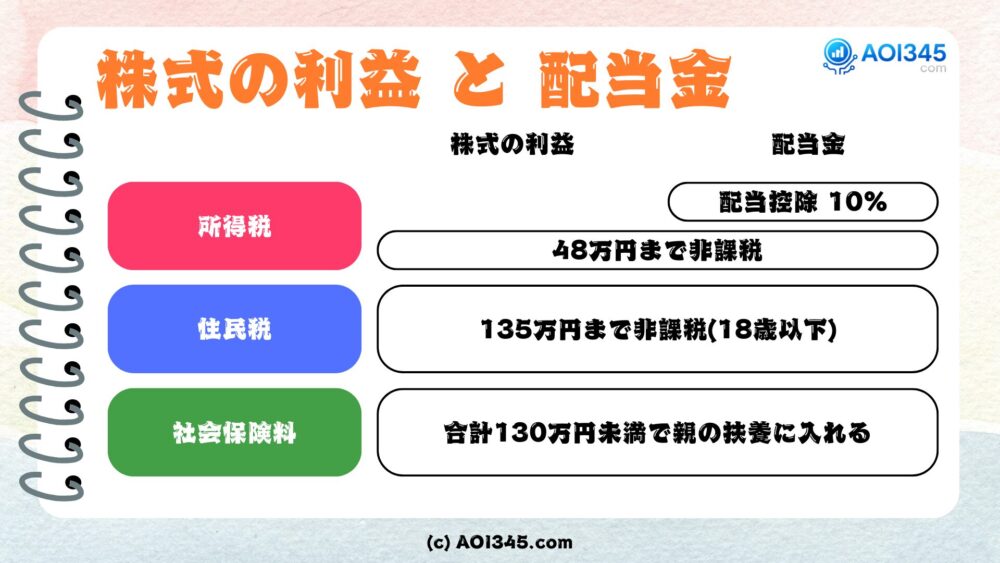

税金には、「所得税」と「住民税」と「社会保険料」があります。

子供の場合には社会保険料のうちの「健康保険料」のみがあり、「年金」はありません。

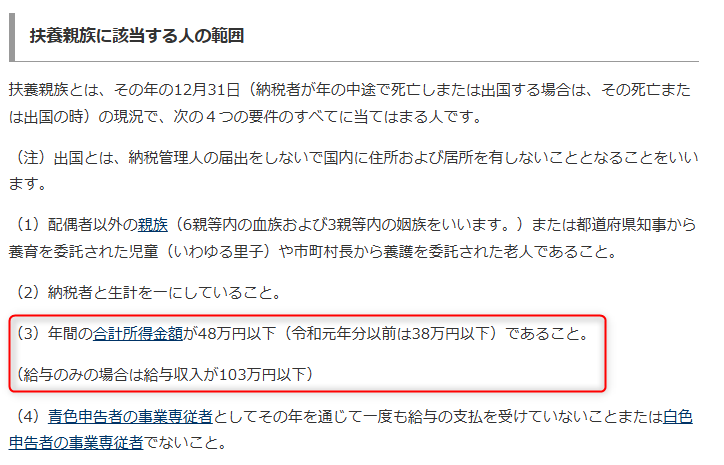

子供の証券口座で株式の売却益と配当金を得ることが前提です。

その場合には各税金に対して、基礎控除と配当控除が対象。

働いていなければ給料がないので給料所得控除は使えません。

税金には所得税と住民税があります。

社会保険料も実質は税金のようなものなので、同様に確認していきます。

売却益と配当金の非課税ラインとは?子供口座で得する条件

詳細な理由は後ほど説明していきますが、最初に株式の売却益と配当金の非課税枠の結論は下記の通りです。

「社会保険料」は親がサラリーマン(二号被保険者)の場合には130円未満まで親の扶養に入れます。

年間の「配当金の合計」と「株式の売却益合計」がこの金額を超えないようにします。

「所得税」は「配当金の合計」と「株式の売却益合計」が48万円以下であれば非課税です。

さらに配当金の方は10%の配当控除※があるため、所得税率10%の330万円までは税金が発生しません。

→株式の売却益が48万円以下、残りは配当金で282万円以下が非課税となります。

※合計所得が1000万円以下まで。

「住民税」は税率は一律10%で、配当控除が2.8%ありますが差分の7.2%(源泉徴収時は5%)は税金が発生します。

そのため、非課税となる一般的には45万円以下が非課税になりますが、未成年(18歳未満)は135万円以下です。

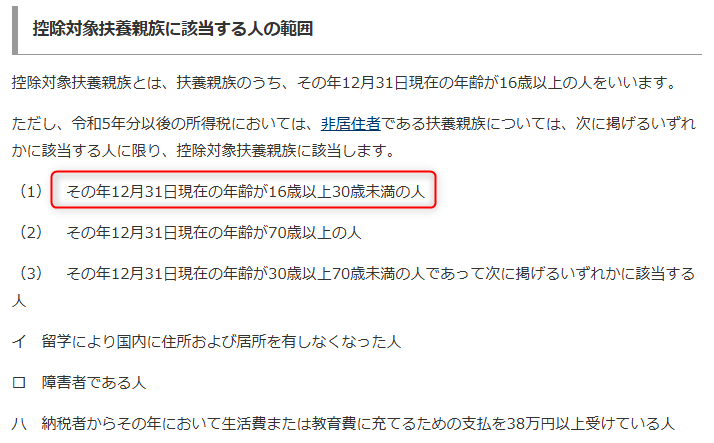

他には「親の扶養控除」がポイントになります。

15歳以下は扶養の対象外のため気にする必要はありませんが、16歳以降は注意が必要です!

次の章からは、それぞれについて解説していきます。

【知らないと損】子供にも基礎控除があるって本当?

毎年の基礎控除を利用することで、子供名義の口座で投資利益を非課税にできる 可能性があります。

💡 基礎控除で税金ゼロも可能?子供名義口座の節税テクニック

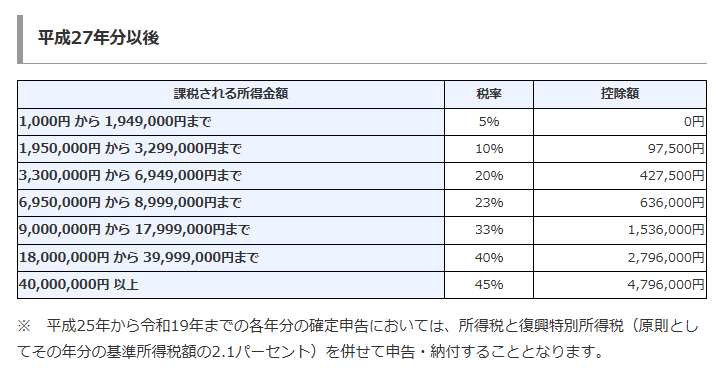

通常、株式投資の売却益には 約20%(所得税15%+住民税5%) の税金がかかります。

しかし、基礎控除を活用して 毎年少しずつ利益確定 すると、非課税枠内で税負担をゼロにできます!

例:1000万円の投資が2000万円になった場合

| 方法 | 課税対象 | 税負担 |

|---|---|---|

| 一括売却(通常) | 1000万円 | 約200万円の税金 |

| 毎年基礎控除内で売却 | 0円 | 非課税! |

以降、説明が難しくなるので「株式以外のアルバイト収入は無し」を前提としています。

また、確定申告を行うことも前提としています。

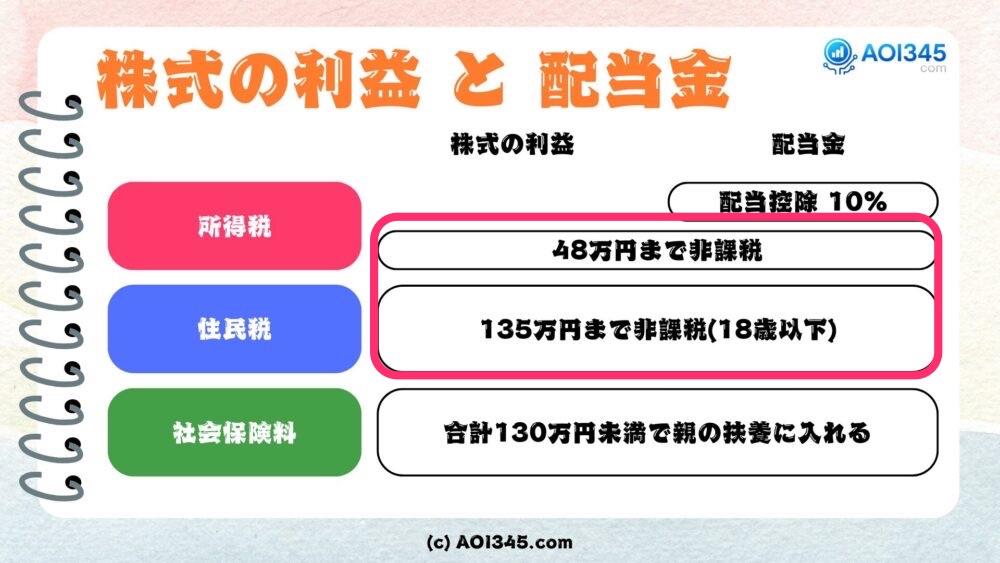

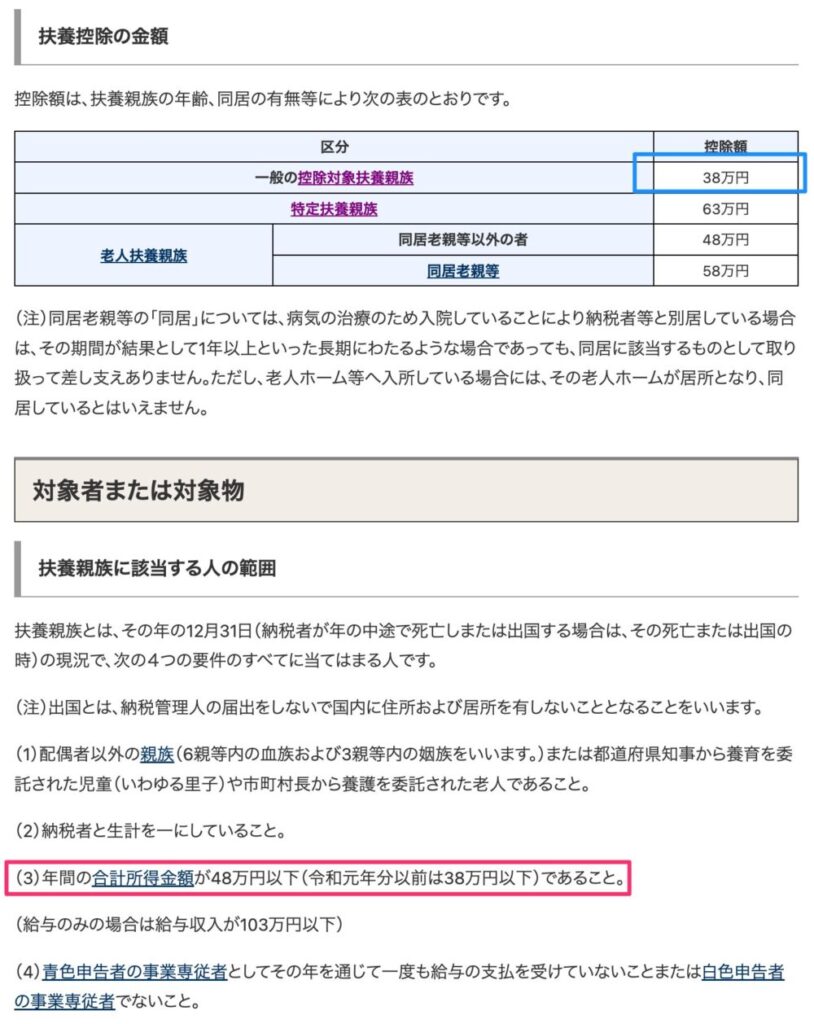

最初に下記の赤枠の所得税と住民税の非課税枠について説明します。

📌 基礎控除とは?子供名義口座に活用できる仕組みを解説

| 税区分 | 基礎控除の金額 |

|---|---|

| 所得税 | 年間48万円まで非課税(58万円に変更予定) |

| 住民税 | 年間45万円まで非課税(基礎控除は43万円) |

所得税の非課税

株の利益(売却益と配当金の合計)が年間48万円まで

住民税の非課税

株の利益が年間45万円まで

📌 【必見】子供の住民税は非課税?特例ルールをやさしく解説

ここで注意したいのは、住民税の均等割(年間5000円) です。

株の利益額が増えると課税対象となる可能性があるため、注意が必要です。

未成年(18歳以下)の場合は、年間所得が135万円以下であれば住民税が非課税 になります。

つまり、株の利益(売却益+配当金の合計)が年間135万円以下であれば、住民税は0円 です。

一方で、成人(19歳以上)の場合は非課税枠が年間45万円まで※に減少 するため、大きな差があります。

※住民税の基礎控除は43万円ですが、非課税の基準金額は45万円と違いがあります。

出展:練馬区

所得税の非課税

株の利益(譲渡益と配当金の合計)が年間48万円まで

住民税の非課税

18歳まで:株の利益が年間135万円まで

19歳以上:株の利益が年間45万円まで

🏠 子どもが投資/親の扶養控除に影響は? 判定基準とチェックポイント

最初の方で注記した「親の扶養控除」についての説明します。

16歳以上の子供は 年間48万円(今後58万円)までの利益 であれば、親の扶養控除の対象 になります。

| 年齢 | 株の利益の上限 |

|---|---|

| 15歳以下 | 関係なし(そもそも扶養控除がない) |

| 16歳以上 | 48万円まで(今後58万円) |

| 19歳以上 | 85万円まで |

出展:国税庁

📌 2025年版/16歳以上の扶養条件/扶養内に収める具体策

16歳以上の子供が扶養控除の対象となるためには、年間の所得が一定額以下であること が条件です。

現在、アルバイト収入がある場合、年末が近づくと「扶養から外れないようにバイトを休む」という話題がよく出ます。

アルバイト収入の基準額は 103万円 → 123万円 に引き上げられる見込みですが、株の利益(売却益+配当金)にも影響があります。

出展:国税庁

所得税の非課税

株の利益(売却益と配当金の合計)が年間48万円まで

住民税の非課税

18歳まで:株の利益が年間135万円まで

19歳以上:株の利益が年間45万円まで

親の扶養控除

15歳まで:関係なし

16歳以上:株の利益が年間48万円まで

🧪 寄り道①/扶養控除を外す選択/家計シミュレーション/損益分岐の目安

扶養控除額は所得税が38万円で住民税が33万円です。

所得税の税率は5%~45%で親の年収によって変わりますが税率20%の場合には38万円の20%で7.6万円と無視できない金額です。

住民税は10%で、33万円だと3.3万円の減税効果が失われます。

この場合には合計で10万円になり、捨てきれない影響の大きさになります。

19歳以上だと扶養控除の金額は更に上がるため、更に影響が大きいです。

🎓 寄り道② 勤労学生控除/適用条件/メリット/申請のコツ

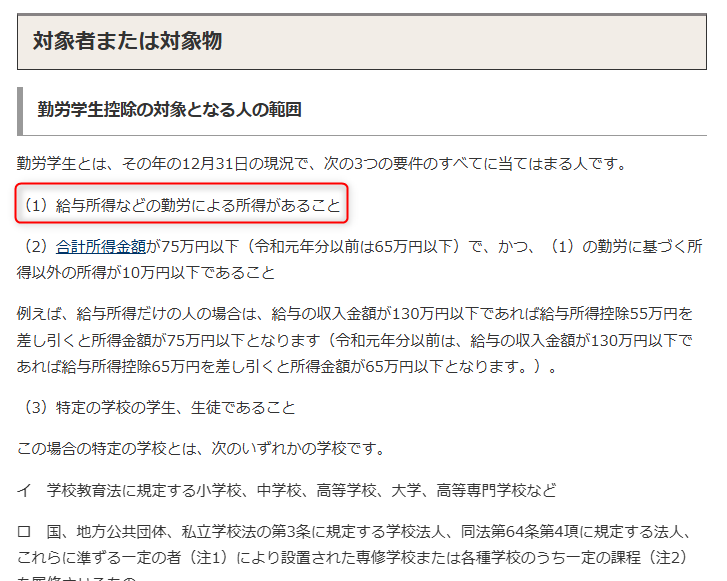

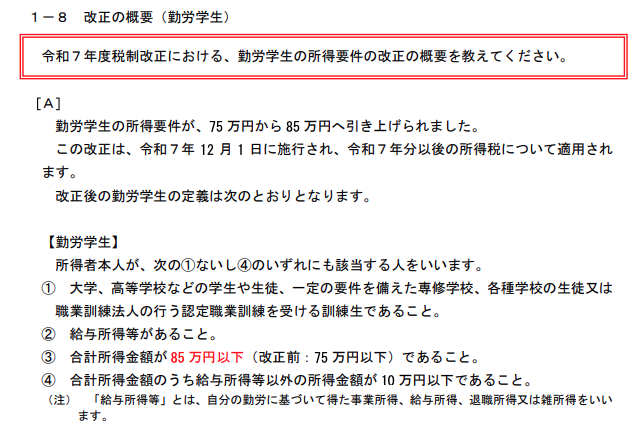

株の利益には適用されませんが、アルバイト収入がある場合には「勤労学生控除」 を利用できます。

この控除を適用すると、一定の所得までは非課税になります。

令和7年の制度改正で、バイト収入のみの場合には給料所得控除55万円→65万円と就労学生控除の判定上限である 75万円→85万円(就労学生控除の控除額は27万円ですが、基礎控除を足せる)の合計の年間130万円→年間150万円までは非課税になります。

🎓 寄り道③ 扶養親族等の所得要件の改正(就労学生)

扶養親族などの所得要件の改正で、気になったのが就労学生。

大学生や19歳以上に限らず、16歳以上の高校生も就労学生になります。(15歳以下も就労学生ですが、そもそも扶養の対象外)

そこで、高校生も85万円まで配当を貰っても、親の扶養に入れるのではないか?と思ってしまいそうです。

出展:国税庁

しかし、高校生でも配当金が多い場合には就労学生の定義に入りません。

具体的に言うならば、配当金の収入が10万円を超えていた時点で就労学生の定義から外れるのです。

ここから考えると、「寄り道②の勤労学生控除」に関しても、バイト収入のみの学生なら良いのですが、配当金が年間10万円を超える場合には就労学生控除も対象外。

配当金を確定申告せずに源泉徴収させるという手もあるのですが、その場合には配当控除が使えないということ。

この対策としては、「58万円を上限の配当金の証券口座」と「それを超えた分の証券口座」に分けて、「58万円を上限の配当金の証券口座」の方だけ確定申告するという方法になるでしょう。

この場合には親の扶養控除が適用されるのです。

アルバイトの収入の方は基礎控除は投資で消化し、就労学生からも外れるので、使えるのは給料所得控除のみで非課税を狙うとすると、配当を除いた給料収入で年間65万円が上限になります。

出展:国税庁

🆕 令和7年/2025年税制改正! 大学生向け新特例/何が変わる?

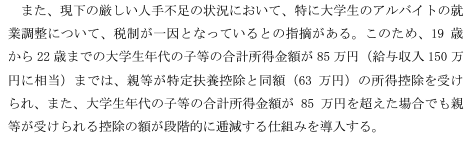

令和7年の税制大綱では、大学生年代(19歳~22歳)を対象とした特例 が追加される見込みです。

具体的には、所得上限が85万円までであれば、引き続き扶養控除の対象 となります。

出展:自民党

所得税の非課税

株の利益(売却益と配当金の合計)が年間48万円まで → 年間58万円までに変更予定

住民税の非課税

18歳まで:株の利益が年間135万円まで

19歳以上:株の利益が年間45万円まで

親の扶養控除

15歳まで:関係なし

16歳以上:株の利益が年間48万円まで → 年間58万円までに変更予定

19歳以上:株の利益が年間48万円まで → 年間85万円までに変更予定

📌 社会保険/扶養/基礎ガイド/年収基準/いつ外れる?

ここからは「社会保険料の無償化」についての説明します。

いずれかの親がサラリーマン(第2号被保険者)が前提です。

所得税や住民税の扶養とは別に、「社会保険の扶養」 という制度があります。

✅ 社会保険の扶養の条件

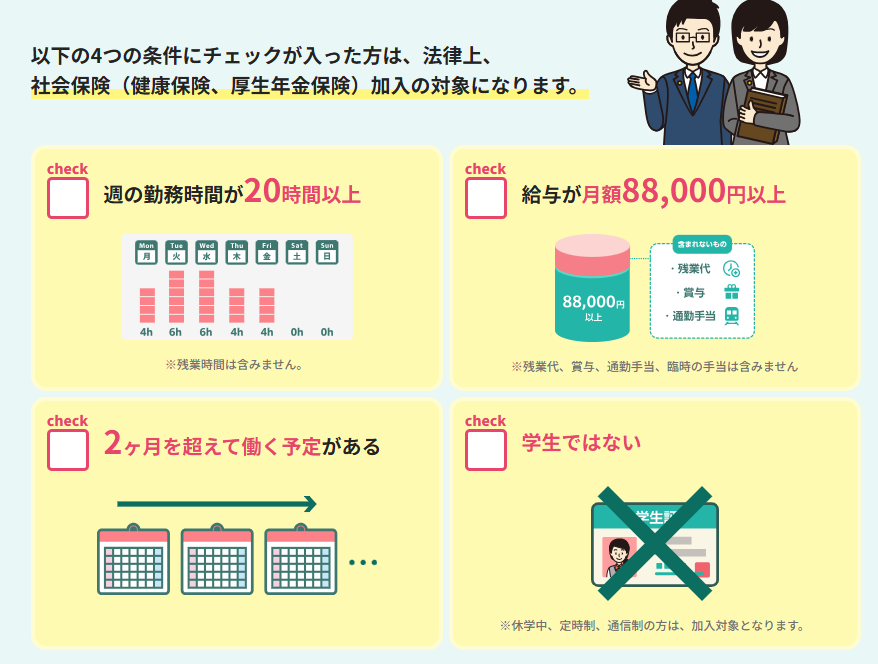

◉ 年間収入が130万円未満であること(給与収入ではなく、株の利益も含む)

◉ 親が会社員の場合に適用(自営業の場合は関係なし)

もし扶養を外れると…

◉ 年間約6.5万円の健康保険料の負担が発生 する可能性がある

◉ 親が会社員の場合、扶養の範囲内に収めた方が有利

⚠️ 収入が基準超え/扶養から外れる影響/社会保険料/税金

✅ 株の利益は130万円未満に抑えるのが基本

✅ 給料収入が年間106万円を超えると、勤務先の社会保険に加入が必要(ただし学生は対象外)

出展:協会けんぽ

子供の場合には「学生」になるので気にしなくてよいのですが、パートの妻の場合には130万円よりも少ない約105万円が基準になります。

出展:厚生労働省

所得税の非課税

株の利益(売却益と配当金の合計)が年間48万円まで → 年間58万円までに変更予定

住民税の非課税

18歳まで:株の利益が年間135万円まで

19歳以上:株の利益が年間45万円まで

親の扶養控除

15歳まで:関係なし

16歳以上:株の利益が年間48万円まで → 年間58万円までに変更予定

19歳以上:株の利益が年間48万円まで → 年間85万円までに変更予定

社会保険の扶養(親が会社員)

株の利益が年間130万円未満

非課税枠の説明については、これにて完了です。

社会保険料についてはシンプルです。

📌 配当控除/税負担軽減/仕組みと使い方/メリットとデメリット

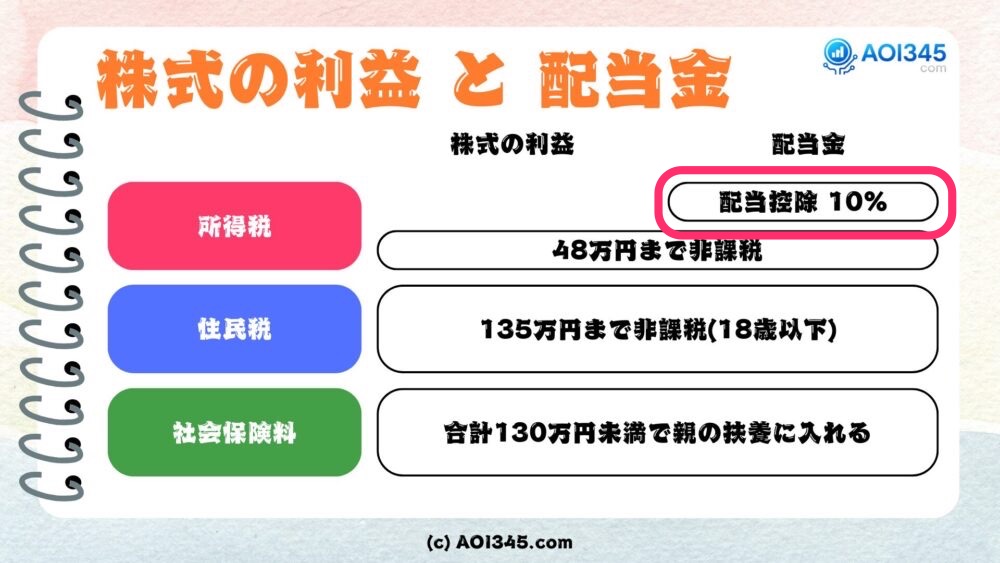

収入が配当のみの場合、329.9万円以下の場合には配当控除で所得税は0円になります。

一方で株式の売却益には配当控除が効かないので、売却益と配当のバランスによって非課税額が決まります。

これまで説明してきた 株の売却益(譲渡所得) とは異なり、ここからは 配当金や分配金の税金対策 について解説します。

① 配当金/課税方式/総合課税/申告分離/違いと選び方

✅ ① 申告しない場合 → 源泉徴収20.315%(所得税15.315%+住民税5%)

✅ ② 確定申告する場合 → 総合課税 or 申告分離課税を選択可能

② 配当控除/税金軽減/控除率/判定のコツ/シミュレーション

総合課税で申告 すると、「配当控除」が適用されます。

配当金を確定申告しないと約20%の税金が取られます。

しかし、確定申告すると基礎控除の範囲なら0%、それを超えた金額でも配当控除によって7.2%〜になります。

✅ 配当控除/仕組み/計算例/判定フロー/よくある勘違い

◉ 国内株式の配当金 → 所得税の場合は10%の配当控除が適用(海外株は対象外)

◉ 配当控除は所得税から直接差し引かれる

配当金の源泉徴収される所得税は約15%。

所得税率は5%〜なので配当控除がなくても、収入が少なければ税率が下がります。

出展:国税庁

🎯 配当控除/所得税0円/になるケース/条件チェックリスト

例えば、年間所得が330万円以下の場合、所得税率は10% なので、配当控除(10%)を適用すると税額がゼロに!

| 年間所得 | 所得税率 | 配当控除 | 最終的な所得税 |

|---|---|---|---|

| 330万円以下 | 10% | -10% | 0%(非課税) |

| 695万円以下 | 20% | -10% | 10%(軽減) |

配当控除は更に下げるものなので、所得税率10%の金額(年間330万円)までは配当の所得税率は0%=税金ゼロになります。

✅ 国内株/配当金/最大330万円/所得税非課税/成立条件と注意点

配当金が多い人は、総合課税+配当控除を活用することで、大幅に税金を節約できます!

📌 配当控除の適用範囲と最適な運用方法

① 配当控除/適用範囲/対象銘柄/配当の種類

✅ 国内株式の配当金 → 配当控除10%(最大限の優遇)

✅ 国内株式の割合が50%以上の投資信託 → 配当控除5%

✅ 海外株や債券を含む投資信託 → 配当控除0%~2.5%(適用が少ない)

国内株式10%に対して、投資信託が5%で海外株が0%の配当控除が基本。

あとは割合によって微妙に変化します。

② 国内/高配当投資信託/配当控除との相性/コストと税効率

✅ 国内の配当型投資信託には、配当控除を活かしきれる優れた商品が少ない

✅ 配当控除を活用するなら、国内の個別株(高配当株)を選ぶ方が合理的

③ 住民税/配当控除/申告方式の選び方/落とし穴

✅ 住民税の配当控除は2.8%(所得税の10%より低い)

✅ 住民税率は一律10%のため、配当控除を適用しても税率は7.2%にしかならない

✅ 源泉徴収や申告分離課税(5%)よりも高くなる可能性がある

④ 未成年/住民税/非課税枠/活用術/口座設計

✅ 18歳以下は年間135万円まで住民税が非課税

✅ 未成年なら住民税の課税を気にせず、総合課税+配当控除を活用できる!

所得税の非課税

株の利益(売却益と配当金の合計)が年間48万円まで → 年間58万円までに変更予定

住民税の非課税

18歳まで:株の利益が年間135万円まで

19歳以上:株の利益が年間45万円まで

親の扶養控除

15歳まで:関係なし

16歳以上:株の利益が年間48万円まで → 年間58万円までに変更予定

19歳以上:株の利益が年間48万円まで → 年間85万円までに変更予定

社会保険の扶養(親が会社員)

株の利益が年間130万円未満

配当控除

国内株式の配当金が年間330万円までは所得税が非課税

📌 調査で判明/最強の節税/投資戦略/手取り最大化ロードマップ

これまでの検証を踏まえ、子供名義の投資を最大限効率的に行うためのポイント を整理します。

① 最重要/社会保険/扶養内/年収ライン/超えないコツ

✅ 年間130万円(株の譲渡益+配当金の合計)以内に収めることが必須

✅ 親が会社員(協会けんぽ・健康保険組合加入)の場合、130万円を超えると扶養から外れる

② 住民税/非課税枠/フル活用/優先順位と配分

✅ 18歳以下は年間135万円まで住民税が非課税

✅ 19歳以上は年間45万円までが非課税枠になるため要注意

③ 親の扶養控除/条件/家計トータル最適化

✅ 15歳以下 → 扶養控除なし(児童手当の対象)

✅ 16歳以上 → 年間所得58万円以下なら扶養控除適用

✅ 19歳以上 → 年間所得85万円以下なら扶養控除適用

配当金は下げるのは難しいので、株の含み益を15歳までに利確して節税しましょう!

④ 所得税/配当控除/最適化/課税方式の組み合わせ

✅ 株/投資信託の譲渡益 → 年間48万円(今後58万円)まで非課税

✅ 国内株の配当金 → 年間330万円まで配当控除で所得税が非課税

住民税と社会保険料、親の扶養控除もあるので所得税だけ非課税になっても意味がありませんが!

🔍 結論/最適な投資戦略/年齢別ステップ

今までの内容をまとめると、16歳未満と16歳以上、19歳以上で判断ポイントが変わることがわかります。

✅️ 16歳未満/戦略/非課税枠/つみたて方針

◉ 社会保険の扶養を超えない範囲の年間130万円の「配当+売却益の合計」までOK

◉ 住民税は年間135万円以下なら非課税

◉ 所得税は配当金は実質的に気にする必要がないが、株の利益は48万円以下なら非課税

✅️ 16歳以上/戦略/扶養と住民税/両立のコツ

◉ 親の扶養控除(影響額が大きい)を考えると配当+売却益の合計を58万円以内に抑えるのがベスト

◉ 子ども自身の税金と社会保険の非課税だけ考えるならば年間130万円の「配当+譲渡益の合計」まで非課税

✅️ 19歳以上/戦略/収入と配当控除/最適バランス

◉ 親の扶養控除(影響額が大きい)の範囲は配当+売却益の合計が85万円以内までに増える

◉ 一方で、19歳以上の住民税は年間45万円までが非課税枠になるため要注意

住民税は超えた部分に7.2%で所得税は0%。

配当+売却益の合計を45万円以内に抑えるのも難しいので、完全非課税にこだわらずに親の扶養控除のラインを気にするほうが良いと思います。

📌 売却益と総合課税の配当金が混在する基礎控除の適用順序と税金の計算

売却益と総合課税の配当金が両方ある場合、基礎控除はまず「総合課税の配当金」に適用される ため、税金計算の順序が重要になります。

多くの場合には株の売却益と配当金の両方が混在します。

この場合の計算方法を具体例で紹介します。

2025/11/24 基礎控除を58万円に変更

✅ ケース①:総合課税の配当金50万円+株式売却益50万円

1️⃣ 基礎控除48万円が配当金に適用される

◉ 配当所得 50万円 – 58万円 = 0万円(基礎控除のあまり8万円)

◉ 所得税率5% × 0万円 = 0万円

2️⃣ 配当控除の適用

◉ 50万円 × 10%(配当控除)= 5万円

3️⃣ 株式売却益50万円は申告分離課税の対象

◉ 株式所得 50万円 = 42万円(基礎控除のあまり8万円)

◉ 42万円 × 15.315%(所得税)= 6.4万円

4️⃣ 最終的な税額の計算

◉ 0万円 + 6.4万円 – 5万円 = 1.4万円の所得税

基礎控除が総合課税の配当金に適用される点がポイント!

株式売却益に先に適用してくれるならば、もっと良いのですが🥲

✅ ケース②:配当金のみ(50万円)

◉ 基礎控除58万円が配当金に適用 → 課税所得0万円

◉ 所得税0円

✅ ケース③:配当金20万円+株式売却益28万円

◉ 基礎控除58万円のうち、まず配当金20万円に適用

◉ 残りの38万円は株式売却益に適用され、課税所得0円

◉ 所得税0円

基礎控除48万円は、配当に適用した残りは株式売却益にも適用されます。

⚠️ 配当を申告分離課税にするのは損!

「それなら配当金を申告分離課税にすればいいのでは?」と思いがちですが、申告分離課税を選ぶと配当控除が使えなくなる ため、結果的に税金が増えてしまいます。

📌 14歳までの含み益の利益確定は、もう少し増やせる!

実は、配当金と売却益をバランスよく活用することで、さらに非課税枠を広げることが可能 です。

具体的な数値で解説します。

以下の例は非課税(数百円の端数を切り捨て)ギリギリを狙うケースです。

14歳以下の住民税は135万円まで非課税なので、所得税のみ計算します。

社会保険の扶養になるように、配当と株式売却益の合計130万円を上限とします。

基礎控除は58万円です。

✅ ケース④:配当金58万円+株式売却益38万円

1️⃣ 配当金を総合課税にして配当控除を適用(10% → 5.8万円)

2️⃣ 基礎控除58万円を配当金に適用 → 課税所得0円

3️⃣ 株式売却益38万円に対し、15.315%の税率 → 税額5.8万円

4️⃣ 配当控除を適用 → 所得税は0円!

これが不思議なのですが、配当金が増える(配当控除)ことで株式譲渡益の非課税枠が増えるのです。

✅ ケース⑤:配当金70万円+株式売却益42万円

1️⃣ 配当金70万円を総合課税にして配当控除(10% → 7.0万円)

2️⃣ 基礎控除58万円を適用 → 配当金の課税所得 12万円

3️⃣ 所得税率 5.105%で税額0.6万円

3️⃣ 株式売却益42万円に対し、15.315%の税率 → 税額6.4万円

4️⃣ 0.6万円+6.4万円−7.0万円(配当控除)= 所得税 0万円!

✅ ケース⑥:配当金83万円+株式売却益46万円(合計129万円の社会保険不要ギリ)

1️⃣ 配当金83万円を総合課税にして配当控除(10% → 8.3万円)

2️⃣ 基礎控除58万円を適用 → 配当金の課税所得 25万円

3️⃣ 所得税率 5.105%で税額1.3万円

3️⃣ 株式売却益46万円に対し、15.315%の税率 → 税額7.0万円

4️⃣ 1.3万円+7.0万円−8.3万円(配当控除)= 所得税 0万円!

ケース①と同じ株式売却益ですが、配当が多いケース⑤の方が税額が減ります。

【早見表】総合課税の年間配当(配当控除)で、株式売却益をいくらまで非課税?

| 配当金 | 株式売却益の非課税枠 |

|---|---|

| 58万円 | 38万円 |

| 70万円 | 42万円 |

| 83万円(限界) | 46万円 |

配当金の上限は100万円など、83万円を突破しても所得税だけ見れば、非課税となる株売却益の上限は伸びます。

しかし、社会保険の扶養から外れてしまうので、配当が100万円ならば株式売却益は、29万円までに抑えましょう。

給料などで基礎控除を使っていない前提ですので、ココも注意下さい

📌 16歳以降の子どもの資産運用を最大限活用する方法

16歳以降は親の扶養控除があるため、子供の株式譲渡益や配当金が多いと困ります。

そのため、子供の資金を「投資信託」または「国内株式(高配当狙い)」 がオススメになります。

✅ 投資信託 → 海外株もOK(配当なしのインデックス型が理想)

✅ 国内株式 → 高配当株を活用し、配当控除を最大限利用

① 投資信託を活用する場合(シンプルな運用)

✅ 18歳までは年間の利確合計額を48万円(今後58万円)以下に調整しながら再投資

✅ 19歳以上になったら、働き始めるまでは年間の利確合計額を85万円以下に調整

出展:No.1180 扶養控除

控除される金額と控除対象の所得金額を間違わないように注意しましょう。

② 国内高配当株を活用する場合(細かい調整が必要)

15歳までは…

✅ 株式譲渡益と配当金の合計で年間130万円まで問題なし

✅ 130万円を超えそうなら分配金のない投資信託へ資金移動する

✅ 株を売却する際は、譲渡益と配当金の合計が130万円を超えないように調整

最初は高配当株などで運用して、年間配当が58万円を超えそうになったら無分配の投資信託に変えていくと良いです。

16歳以降の運用では…

✅ 親の扶養控除のために、配当金を年間58万円以下に抑える(19歳以降は年間85万円)

✅ 株式の利確をせず、譲渡益は出さない

次の章でも解説しますが、15歳までの間に高配当銘柄の含み益は確定させておきましょうということです。

(おまけ) 毎年利益確定しても複利効果は失われない!

「毎年利益確定すると、最終的な税金は減るが複利効果がなくなるのでは?」と考えるかもしれません。

しかし、売却後すぐに同じ銘柄を買い直す ことで、 資産はそのまま運用を継続 できます。

✅ 利益確定しても、投資額自体は変わらない

✅ 買い直すことで、資産は引き続き市場の成長に連動

✅ 結果として、複利効果を維持しながら税負担を抑えることが可能

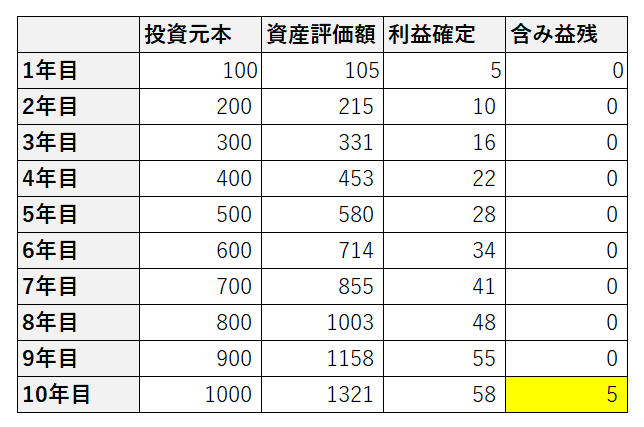

毎年の基礎控除を活用しながら利益確定することで、最終的な手残り額が大きく変わる ことを具体的な数値で説明します。

① 毎年100万円を追加投資し、年間リターン5%で10年間運用した場合

✅ ケース1:毎年、基礎控除の範囲内で利益確定する

◉ 10年間の運用後、10年目に 売却益が63万円発生

◉ 基礎控除で58万円が非課税、差額 5万円のみ課税対象(税率20% → 税額1万円)

◉ 最終的な手残り額 → 1320万円

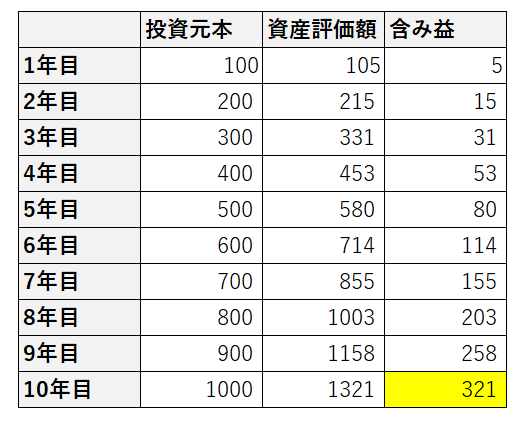

✅ ケース2:利益確定せずに含み益を再投資した場合

◉ 10年間運用し、累積の含み益が321万円に

◉ 最終年に一括利益確定 → 321万円の20%(64万円)が税金に

◉ 売却時の最終的な手残り額 → 1257万円

毎年、非課税枠は有効に使いましょうということです。

✅ 結論:「基礎控除の範囲内で毎年利益確定するのが圧倒的に有利」

❌ 毎年の利益確定をしないと…

◉ 最終的な税負担が大きくなり、手残り額が減少

◉ 含み益が膨らみすぎると、利益確定時に高額な税金を支払うことに

✔ 毎年基礎控除内で利益確定すれば…

◉ 税金を最小限に抑えながら、資産を増やせる

◉ 最終的な手残り額が増える(例:1320万円 vs 1257万円)

💡 資産形成/節税/基礎知識/今日から始める入門📚

「投資を始めたいけど、何から学べばいいかわからない…」

「お金を増やすにはどうすればいい?」

そんな方に 資産形成の基本が学べる おすすめの本をご紹介!✨

🔹 『バビロン大富豪の教え』

📌 お金の基本的な考え方を学べる名著!

📌 「貯め方」「増やし方」「稼ぎ方」が分かる!

📌 資産形成の第一歩として必読!

🔹 『お金の大学』(両学長)

📌 節約・投資・副業・税金の全体像が学べる!

📌 初心者向けに分かりやすく、お金の基本がしっかり学べる!

🔹 『インデックス投資は勝者のゲーム』

📌 長期インデックス投資の理論と実践方法が学べる!

📌 「eMaxis Slim全世界株式」などの投資判断の参考に!

📘 まとめ:資産形成/節税/両立の最適解/最短ルート

📈 インデックス投資の結論! おすすめ商品/積立比率

インデックス投資は長期と分散と低コストで市場平均を確実に取りに行く王道戦略。

感情を排し、積立とリバランスを仕組み化し、eMAXIS Slim全世界株式などで世界に広く投資する。

◉ 長期で積み上げれば再現性が高い

◉ 分散で個別リスクを下げられる

◉ 低コストが最終リターンを押し上げる

◉ 積立継続と年一回のリバランスが基本

👨👩👧 子ども名義! ジュニアNISA/未成年口座/結論と注意点子供名義口座の結論👨👩👧

子供名義の証券口座は基礎控除や住民税非課税を活かし、家計トータルの節税に有効。

確定申告を前提に、配当控除や年齢別の枠を組み合わせて非課税を最大化する。

◉ 源泉徴収のままでは非課税にならないため確定申告が必須

◉ 社会保険の扶養も要管理で年収見込み130万円未満が目安

◉ 申告分離課税は配当控除が使えず不利になりやすい

◉ 総合課税で配当控除を活用すると負担が下がる

🧭 年齢別運用戦略! 10代/20代/30代/最適配分

年齢で非課税枠と親の扶養控除の影響が変わるため、利益の出し方を調整する。

配当と譲渡益の配分を年齢ラインで切り替えると効率が高い。

◉ 〜15歳は基礎控除48万と住民税非課税135万を活用しつつ利確を進める

◉ 16〜18歳は親の扶養控除配慮で利益合計を58万以内に調整

◉ 19歳以上は扶養控除上限85万を意識しつつ住民税非課税45万に注意

◉ 令和7年改正見込みにより上限が48万→58万や85万へ拡大する想定を織り込む

🗂 非課税枠! 控除/早見表/NISA/iDeCo/配当控除/扶養

| 年齢区分 | 主な上限 | 税制の要点 | 重点戦略 |

|---|---|---|---|

| 〜15歳 | 基礎控除48万予定58万 住民税非課税135万 社会保険の扶養130万 | 親の扶養控除は対象外 | 配当と譲渡益を枠内で利確 無分配投信と両立 |

| 16〜18歳 | 扶養控除適用で利益58万以内が目安 | 親の税負担が増えない範囲で調整 | 無分配のインデックス投信中心で配当抑制 |

| 19歳以上 | 扶養控除85万 住民税非課税45万 | 完全非課税は難度高い | 配当控除を活かしつつ扶養内を死守 |

🧮 税制! 計算ポイント/配当控除/住民税/所得税/シミュレーション

基礎控除はまず総合課税の配当に充当されるため順序が重要。

同額でも配当比率で税額が変わることを理解して最適化する。

◉ 配当のみ50万なら基礎控除と配当控除で所得税ゼロになり得る

◉ 配当50万と譲渡益50万では配当控除が譲渡益の負担を相殺し総負担が軽くなる

◉ 配当控除は所得税側10パーセントで住民税側は2.8パーセントで差がある

◉ 未成年は住民税非課税135万を使えるため総合課税が有利になりやすい

🛡️ 最重要! 社会保険/扶養内/年収ライン/超えないコツ

社会保険の扶養は収入130万円未満が原則で超えると保険料負担が発生し得る。

配当や譲渡益も判定に含めて年内の受取額を管理する。

◉ 学生は勤務先加入の基準が緩和される場合があるが扶養判定は別軸

◉ 配当は源泉ありで確定申告しない限り非課税にできない

◉ 申告分離課税を選ぶと配当控除が使えず逆効果になりやすい

🔁 利確! 複利/毎年の最適化/課税最小化の手順

毎年基礎控除内で利確し同額を即時買い直せば運用額は維持され複利も保てる。

試算では最終手残りが1320万円と1257万円で差が生まれた例がある。

◉ 非課税枠を使い切る運用は長期の手残りを増やす

◉ 含み益を溜めすぎて一括売却は税負担が跳ね上がる

🧪 商品配分! アセットアロケーション/リバランス/最適解

配当枠を活かすなら国内高配当株で配当金を受け取りつつ配当控除を使う。

配当が増えたら無分配のインデックス投信へシフトし年齢枠に合わせて調整する。

◉ 小さいうちは配当で学びを得つつ枠超過前に投信へ移す

◉ 16歳以降は扶養控除維持のため配当を抑え譲渡益は出さない方針が有効

✅ 今日から実行チェックリスト! 口座開設/設定/積立/見直し

◉ 生活防衛資金を確保しインデックス投資の自動積立を設定

◉ 子供名義は確定申告を前提に年齢枠ごとの目標額を年初に決める

◉ 配当と譲渡益の見込みを月次で点検し社会保険の扶養130万を越えないよう調整

◉ 年末に基礎控除枠を使い切るよう利確と買い直しを実施

◉ 16歳到達前に高配当株の含み益を整理し無分配投信へ段階移行📚✨

📘給与明細の謎を解く!税金と保険料の基本と節税術

毎月の給料明細、見て「手取り少なっ💦」と思ったことありませんか?

その原因は所得税・住民税・年金・健康保険といった天引きにあります。

給料から差し引かれる4大項目の仕組みを丁寧に解説し、

節税の具体的な方法まで網羅的に紹介します!

コメント