【2025年版】高配当株投資で安定収入をつくりたいあなたへ📘

将来の生活を支える安定収入がほしい。

だけど何から始めればいいか分からない。

もしあなたがそんな不安を抱えながらも、高配当株やNISAに興味を持っているなら、この内容はまさにあなたのためのガイドです。

世の中には「利回り〇パーセント」といった甘い言葉があふれています。

しかし配当利回りの数字だけを追いかけると、減配リスクや株価急落で、せっかくの資産が目減りしてしまうこともあります。

そこでこの記事では、単なる銘柄紹介ではなく、初心者でも真似できる「再現性のあるやり方」にこだわって解説します。

筆者自身も高配当株投資と新NISAを組み合わせて運用しており、その経験をもとに、あなたが同じ失敗を避けられるように整理しました。

あなたはこの記事を読むことで、次のようなポイントが一気に整理できます。

◉ 高配当株の仕組みと、なぜインカムゲインが資産形成に有利なのか

◉ 危険な高利回りを見抜くための減配リスクのチェックポイント

◉ 月3万円からできる現実的な分散投資シミュレーション

◉ マネックス証券の銘柄スカウターを使った銘柄探しの手順

◉ 2025年相場で焦って買わないための買い時の見極め方

結論として、あなたが目指すべきなのは「とにかく利回りが高い株」ではありません。

知識と分散投資と継続で、減配や相場変動にも振り回されないポートフォリオを育てることです。

📘【2025年版】NISA対応/初心者向け高配当株の始め方ガイド

🔍【基礎解説】高配当株の仕組み/初心者メリット/始め方の要点整理

高配当株投資を始めたいと思ったら、最初のステップは「どんな銘柄があるか」を調べることです。

代表的な情報源としては、Yahooファイナンスやみんかぶなどがあります📊

⚠️【注意点】配当利回り偏重で失敗しない高利回り株の落とし穴解説

確かに、配当利回りが6%を超える銘柄も存在し、例えば100万円を投資すれば年間6万円の配当を受け取れる計算になります💰

一方で、利回りが1%の銘柄なら、同じ投資額でも年1万円。魅力的とは言えませんよね😥

📊【買い判断】配当利回り目安/日経平均比較/PBRで見る購入基準

では、高配当銘柄の基準は何か?

ひとつの目安として、日経平均構成銘柄の配当利回り(約2%)を基準にしましょう📌

たとえば、配当利回りが4%の銘柄なら、これは市場平均の2倍であり、

「高配当株」として注目に値します🌟

最近では、株価の上昇により表面的な配当利回りが低下している傾向にあり、

この点を見落とさないようにしましょう🔍

⏳【要注意】2025年相場の追い風/向かい風と高配当株の買い時判断

実際には、以前に比べて「利回りの高い銘柄」を見つけにくくなっています。

そのため、投資の目標利回りを少し下げて設定する必要があるかもしれません📉

📈【図解】高配当株投資メリット/落とし穴/初心者が避けたい典型パターン

高配当株は「配当金がたくさんもらえる」イメージから人気の投資先ですが、実はメリットと同じくらい注意点も多いのが特徴です。

✅【保存版】高配当株で資産を増やす5つのメリットと安心できる理由

◉ 安定したインカムゲイン(配当収入)が得られるので、資産を“使いながら育てる”スタイルが可能

◉ 銀行預金よりもはるかに高い利回りが期待できる(3〜6%以上も)

◉ 長期保有すれば複利効果が期待でき、将来の生活資金の柱になり得る

◉ 企業業績が安定していれば、不況時にも比較的強い傾向がある

◉ 配当収入があることで精神的な安心感が得られ、相場下落時の耐性につながる

⚠️【リスク整理】高配当株に潜む5大リスクと初心者向け回避テクニック

◉ 減配リスクがあるため、安定した利回りが今後も続くとは限らない

◉ 業績悪化や経済危機の影響を受けやすく、株価下落リスクも常にある

◉ 配当利回りだけに注目すると、財務不安定な企業を選びやすい

◉ 税金面では、配当所得に課税される(NISA口座を使えば非課税にできるが上限あり)

◉ 高配当株は値上がり益(キャピタルゲイン)を期待しにくい銘柄も多い

高配当株は「利回りの高さ」に注目しがちですが、本質は企業の財務健全性と持続可能な成長力です。

⚠️【減配対策】高配当株が突然減配する主な理由と見抜き方/事前兆候

高配当株=安定した収益源と考えがちですが、必ずしも配当が維持されるとは限りません。

ここでは、実際に起こり得る配当利回りの急落や減配のリスクと、それにどう対応すべきかを具体的に解説します。

📉【兆候】減配しやすい企業の共通点と4つの見極めポイント/注意サイン

企業が減配に踏み切る背景には、さまざまな要因があります。特に以下のケースは注意が必要です。

◉ 業績悪化により利益が大きく減少した場合(例:景気後退や不正会計)

◉ 配当性向が高すぎる企業は、利益減で配当維持が困難になる

◉ 事業構造の転換や資本政策変更により配当戦略が見直される

◉ 外部環境の影響(例:原材料価格の高騰や為替変動)で利益が圧迫される

🧨【実録】高配当から減配へ転じた日本株3選/近年事例とデータ検証

以下は、かつて高配当だったものの、減配・無配となった日本株の例です。

| 企業名 | 減配が起きた年 | 主な原因 | 当時の配当利回り |

|---|---|---|---|

| JT(日本たばこ産業) | 2021年 | 減収・減益・為替影響 | 約6.0% |

| キヤノン | 2020年 | 業績悪化・コロナ影響 | 約5.5% |

| オリックス | 2023年 | 特別利益減少・還元方針の調整 | 約4.8% |

🛡【初心者向け】減配リスクを避ける5つの銘柄選びコツとNISA活用術

リスクを完全に排除することはできませんが、以下の対策を取ることで被害を最小限に抑えられます。

◉ 配当性向が50%以下など、無理のない水準の企業を選ぶ

◉ 業績が右肩上がりまたは安定している企業に注目する

◉ 減配しても企業価値が下がらない“良質企業”の見極めが大切

◉ 業種を分散し、特定の景気影響を避ける(例:インフラ、通信、金融など)

◉ 過去の配当推移をチェックし、5年以上の安定配当実績がある銘柄を優先

「高利回り=即買い」は大きな落とし穴です。利回りの背景にある企業の健全性こそが、安定した資産形成のカギとなります🔍

🛠【マネックス証券】高配当株を探すスクリーニング手順と使い方解説

そして、それを具体的に実施するためには銘柄スクリーニングが必要なのですが、SBI証券だとスクリーニングの機能がイマイチなので、困ります。

わたしのお勧めはマネックス証券のツールです。

マネックス証券に口座を持っていない人は、このツールのために口座開設 しましょう。

私は取引に利用してませんが、他の証券会社のツールではなくマネックスのツール「マネックス銘柄スカウター」で購入銘柄を選んでいます。

まず、投資情報の「ツール」を選びます。

そして、ツールのメニューからマネックス銘柄スカウターの「ログイン」を選びます。

そうすると銘柄スカウターが表示されるので、上部のタブの「10年スクリーニング」を選びます。

10年スクリーニングの画面が表示されるので「新規作成」ボタンを押します。

下記のようなスクリーニングの条件設定画面が表示されます。

🔍【条件設定】高配当株スクリーニングのコツ/利回り4%以上を狙う方法

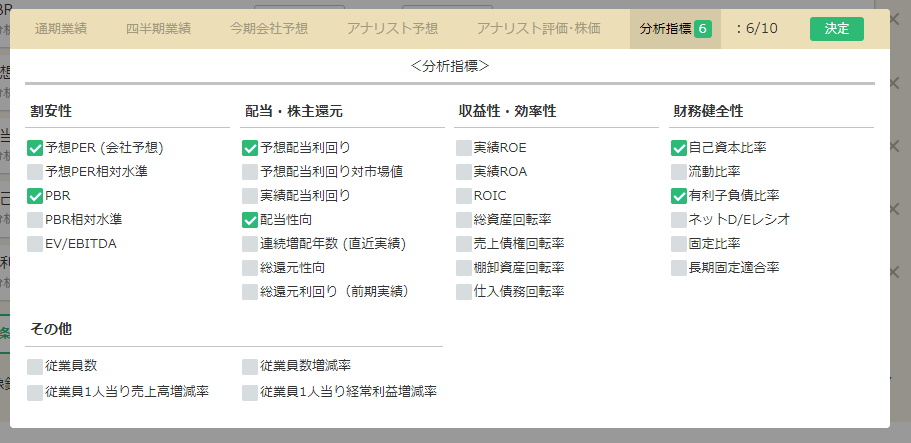

まず、「条件を追加する」をクリックします。

上部のメニューで「分析指標」を選びます。

この時に何を選択し、何を設定するか?が最大のポイントです。

そして、最初にチェックすべきポイントは「予想配当利回り」でしょう。

これが低いと高配当株投資ではなくなります。

一般的な指標である「予想PER」、「PBR」を追加しておきます。

他にも配当重視なので「配当性向」、あとは「自己資本比率」と「有利子負債比率」を足します。

詳細条件に「選択した項目」が追加されます。

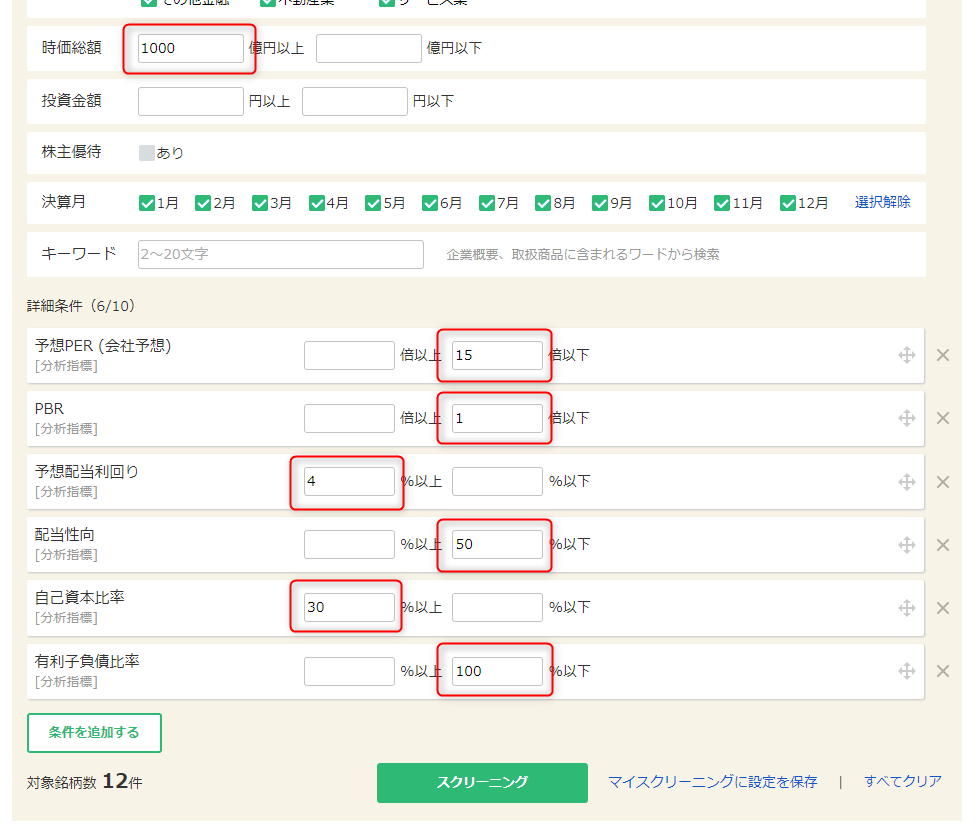

それぞれの項目に関して、一般的に言われている指標を入れてみます。

最初からある「時価総額」も入れておきましょう。

このスクリーニング条件を自分なりに追加したり削除したりなど、ここが工夫ポイントになります。

時価総額:1000億円以上

予想PER:15倍以下

PBR:1倍以下

予想配当利回り:4%以上

配当性向:50%以下

自己資本比率:30%

有利子負債比率:100%以下

設定が終わったら「スクリーニング」を押すと下記のようなリストが表示されます。

🧾【個別分析】配当/財務/業績をチェックする高配当株の分析手順

「個別の銘柄名」をクリックします。

選択した銘柄の情報が表示されますので、画面を下にスクロールしていきます。

通期業績推移の欄を確認します。

利益が「経常利益」と「当期利益」がチェック入っていないのでチェックを入れます。

売上にしても、利益にしても右肩上がり基調であることが大切です。

もう一つは、利益がマイナスになっていないこと、またコロナショックなどの影響を確認します。

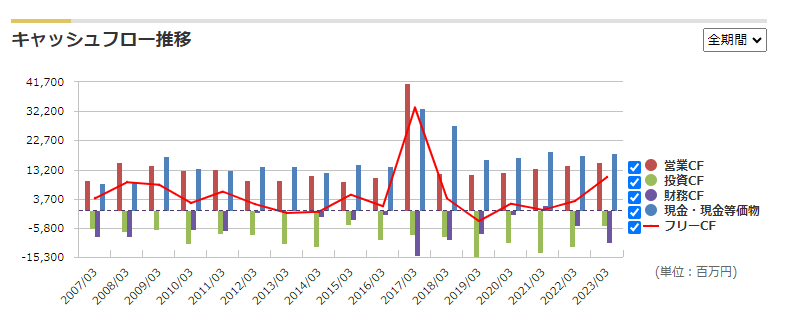

次がキャッシュフロー推移で、

営業CFがマイナスに突っ込んでいないこと、

フリーCFがマイナスに突っ込んでいないこと、

現金が減っていないこと

をさらっと確認します。

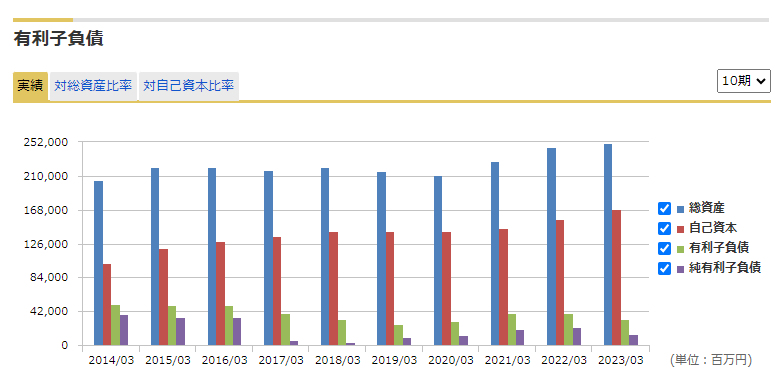

次が有利子負債です。

これも絶対値というよりは変化が重要で、総資産や自己資本が増えていることを見つつ、

特に「有利子負債」が大きく増えていないことを確認します。

次に画面の上部に戻り、「配当・株主還元」のタブを選びます。

配当関連の情報が表示されます。

一般に連続増配記録が注目されますが、止まっている期間があることで連続増配記録が止まりますが、大事なことはおおむね右肩上がりであること、そして減配がないことです。

大幅に増えて高配当銘柄になっていることも気になるポイントです。

ここ数年で高配当になっている銘柄の場合、もしかしたら大幅な減配をする可能性もあるからです。

昨今の投資家還元の流れを受けての場合が多いので、この部分は大きくこだわる必要もないのですが、少し注意です。

このような形でマイナスがない銘柄を残していき、投資先を決めます。

自分のスクリーニングだけではなく、雑誌の高配当銘柄の情報を元にしたり、Youtubeなどでお勧めされている銘柄を自分で各指数を調べてみると良い銘柄が見つかるかもしれません。

💸【実例付き】高配当株の購入シミュレーションと分散投資の進め方

「高配当株に興味はあるけど、実際にどれをどのくらい買えばいいの?」という声は非常に多く聞かれます。

ここでは、実際に月3万円で始める分散型ポートフォリオのシミュレーション例を紹介します📊

🧮【初心者向け】月3万円で組む高配当株ポートフォリオ設計と戦略

まず、以下の前提でシミュレーションを行います。

| 項目 | 条件 |

|---|---|

| 投資額 | 月3万円(年間36万円) |

| 目標配当利回り | 平均4.0% |

| 保有銘柄数 | 6銘柄に均等分散 |

| 投資スタイル | 長期保有・配当再投資型 |

| 投資口座 | 特定口座 or NISA口座(課税考慮) |

※銘柄は例示のため、実際の購入前には最新情報の確認が必要です。

🧠【シミュレーション】月3万円×年利4%で増やす配当額と将来イメージ

◉ 6銘柄×各5万円前後で分散投資(1銘柄あたり年間配当は約2,000円)

◉ 平均利回り4.0%で年間合計配当は約14,400円(税引前)

◉ NISA口座を活用すれば税引き後も満額受取可能(年36万円以内)

◉ 配当金はそのまま再投資することで複利効果が得られる

🏢【2025年版】分散投資向き高配当株の業種/銘柄カテゴリの選び方

◉ 銀行株(例:三菱UFJフィナンシャル・グループ)

◉ 通信株(例:KDDI・NTT)

◉ インフラ系REIT(例:日本再生可能エネルギーインフラ投資法人)

◉ 高配当ETF(例:iシェアーズMSCI日本高配当ETF)

◉ 総合商社(例:三井物産・伊藤忠商事)

◉ 生活インフラ(例:大阪ガス・中部電力など)

✅【分散投資】高配当株で失敗しないためのポートフォリオ5つのコツ

◉ 配当利回りだけでなく業績の安定性・配当性向・財務体質もチェック

◉ 価格変動の異なる業種を組み合わせることでリスクを抑える

◉ 配当履歴は最低5年分以上を確認して安定性を見極める

◉ 毎月積立の形にすることで、時間分散も兼ねた購入が可能

◉ 手数料の安いネット証券やクレカ積立対応の証券口座を選ぶと効率的

高配当株投資は、実際の数字でシミュレーションしてみることが重要です。

まずは月3万円からでも、しっかり分散すれば将来の配当収入の柱に育てられます🌱

🏦【比較あり】マネックス証券が高配当株投資で選ばれる6つの理由

マネックス証券は、多彩な投資商品と使いやすいツールで注目されているネット証券です。

特に以下のポイントで、他社と差別化された魅力があります📈

🌏【海外株】米国/中国株に強いマネックス証券の取扱銘柄が豊富な理由

マネックス証券は、米国株約4,500銘柄・中国株約2,600銘柄を提供。

これは主要ネット証券の中でもトップクラスのラインナップです🌍

◉ 海外株に本気で取り組みたい人に最適

◉ 特に米国株投資に強く、取引画面も見やすい

◉ 成長期待の高い海外企業への投資がしやすい

🛠【無料ツール】初心者でも使いやすい分析/取引ツールの特徴まとめ

初心者から上級者まで使える高機能ツール「マネックストレーダー」を無料提供!

銘柄分析に便利な「マネックス銘柄スカウター」も魅力です。

◉ スマホアプリでも高機能で快適に取引

◉ 業績・チャート・予想が1画面で確認できる

◉ 分析ツールは初心者の学習にもピッタリ

🎯【IPO投資】完全平等抽選でチャンスが広がるマネックス証券の強み

IPO(新規公開株)の取り扱いが多いのがマネックス証券の強み!

抽選は完全平等方式なので、資金量が少なくても当選のチャンスがあります。

◉ コツコツ応募すれば初心者でも当選の可能性あり

◉ IPO専用の画面で応募も簡単

◉ 過去には有望銘柄の取扱い実績も多数

💳【クレカ積立】ポイント1.1%還元でお得に投資できる高配当戦略

年会費無料の「dカード」「マネックスカード」を使って、

投資信託の積立でも最大1.1%のポイント還元が受けられます✨

◉ 毎月の積立がそのままポイントに

◉ 日常の支払いと連携しやすい

◉ 少額からでもポイント還元のメリット大!

📊【NISA/iDeCo】節税しながら高配当投資できるマネックス活用術

マネックス証券はNISA・iDeCoに完全対応!

税制優遇を最大限に活かしながら、効率的な資産運用が可能です。

◉ 利益にかかる税金が非課税に!

◉ 長期投資に向いた商品ラインナップ

◉ iDeCoの手数料もリーズナブル

📱【口座開設】無料/最短5分で始めるマネックス証券の登録ステップ

スマホやPCから最短5分で口座開設が完了!

本人確認もオンラインでOKなので、投資デビューもスムーズです。

◉ 初心者でも迷わない簡単ステップ

◉ 手数料無料でスタートできるのが安心

◉ 初回ログイン後のキャンペーンも魅力的🎁

🌱【投資初心者】今すぐ始めたい資産形成の第一歩と高配当株の活用法

マネックス証券は、初心者から上級者まで満足できる総合力の高い証券会社です。

海外株・ツール・IPO・ポイント還元など、あらゆる投資ニーズに応えるサービスがそろっています。

🔍 おすすめポイントまとめ

◉ 海外株の取扱数が豊富(特に米国・中国株)

◉ 高性能ツールが無料で使える

◉ IPOは資金量に関係なく平等抽選

◉ クレカ積立で最大1.1%のポイント還元

◉ NISA・iDeCo対応で節税可能

◉ 口座開設が無料&かんたん

💡【鉄則】高配当株で失敗しない銘柄選び基準とチェック項目まとめ

📉【タイミング】2025年は買い時かを判断する高配当株の注目指標

現在の株式市場では、高配当銘柄の利回りが相対的に低下しています。

特に日経平均の配当利回りは約2%前後とされ、利回り4%以上の銘柄は貴重な存在です。

それに加えて、株価の上昇により表面上の配当利回りが下がっており、「数字が高い=即買い」とはならない点に注意が必要です⚠️

🔍【ツール活用】マネックス証券で高配当株を効率よく絞り込む方法

数ある証券会社の中でも、マネックス証券の「銘柄スカウター」は非常に優秀✨

口座を開設すれば誰でも無料で利用でき、詳細な条件を設定して高配当銘柄を検索可能です。

📈【要チェック】配当/業績/財務推移を確認する基本手順と見るポイント

銘柄の選定では、配当利回りだけに注目するのではなく、

業績やキャッシュフロー、有利子負債などの推移も確認しましょう。

長期的に右肩上がりの利益推移がある企業は、安定した配当の可能性が高くなります📊

🚀【まとめ】高配当株を始める前に押さえる重要ポイント/チェック項目

◉ 今は高配当株投資に慎重になるべき時期

◉ スクリーニングにはマネックス証券が最適

◉ 定量指標+時系列の変化をセットで分析しよう

マネックス証券の銘柄スカウターは、これらすべてを効率的にチェックできます👍

だからこそ、最初の一歩として「口座開設」から始めるのが賢い選択です💼

📚【総まとめ】高配当株で資産形成を加速させる要点整理と早見表

高配当株投資は、シンプルながらも実は非常に戦略的な資産形成の方法です✨

特に初心者にとっては、「配当金」という実感しやすい成果が得られる点で人気があります。

ただし、表面的な配当利回りだけに目を奪われると、減配リスクや財務不安といった落とし穴にはまることもあります⚠️

そこで、この記事では「なぜ・どのように選ぶべきか?」を丁寧に解説しました。

✅【重要ポイント】本記事で押さえる高配当株投資チェック項目一覧

◉ 高配当株とは何かを理解し、インカムゲインの魅力を把握

◉ 配当利回りだけで選ばず、財務・業績・配当性向も確認

◉ 減配リスクを知り、長期的に安定する銘柄を選定

◉ 月3万円の分散投資シミュレーションで現実的な戦略を構築

◉ マネックス証券のスクリーニングツールで優良株を効率的に発掘

◉ 2025年の投資タイミングを意識して慎重な判断を心がける

📊【チェックリスト】投資判断に役立つ基準/目安/初心者向け指標

| チェック項目 | 理想の条件 |

|---|---|

| 配当利回り | 4%以上が目安(市場平均の2倍) |

| 配当性向 | 50%以下(無理のない配当維持) |

| 自己資本比率 | 30%以上で健全性あり |

| PER | 15倍以下で割安感あり |

| 業績 | 右肩上がり or 安定推移 |

| 配当推移 | 5年以上の安定実績が望ましい |

🧠【あとがき】初心者が覚えたい心構えと高配当株投資を続けるコツ

高配当株投資は、すぐに大きな利益を得られるわけではありません。

ですが、コツコツと積み上げていくことで、将来の安定した収入源として機能してくれます📈

信頼できる情報源とスクリーニングツールを活用しながら、自分なりの投資ルールを持つことが大切です。

焦らず、着実に。「知識×分散×継続」が高配当株投資の成功のカギです🔑

🔗【実践】高配当株で仕組み投資を始める積立手順とステップ解説

「利回りが高い株に投資するだけで不労所得が得られる」と聞くと、夢のように感じるかもしれません💡

でも実は、高配当株は誰でも始められる堅実な資産形成の手段です。

高配当株の基礎知識から、リスク管理、注目の銘柄、ETF・投資信託の選び方、証券口座の活用法までを徹底解説します📘

初心者にもわかりやすく、FIREや副収入を目指す人にぴったりの内容となっています!

◉ 高配当株とは何かとその魅力(インカムゲイン・複利効果・精神的安心感)

◉ 利回りだけに惑わされない「5つの選定基準」で失敗回避

◉ 2025年注目の高配当株5選(JT・オリックスなど)を紹介

◉ 米国ETF(HDV/SPYD/VYM)や投資信託(SBI・楽天SCHD)の違いと活用術

◉ 新NISAや自動積立での“仕組み化”が成功のカギ

◉ 初心者でも安心して使えるおすすめ証券口座と活用法

コメント