三井住友インフィニットとOlive Infiniteの全貌を徹底解説🔥

「年会費9.9万円は高い」と感じる人も多いでしょう。

しかし、このカードは単なる決済ツールではなく、資産運用・特典・体験を融合した投資型カードです。

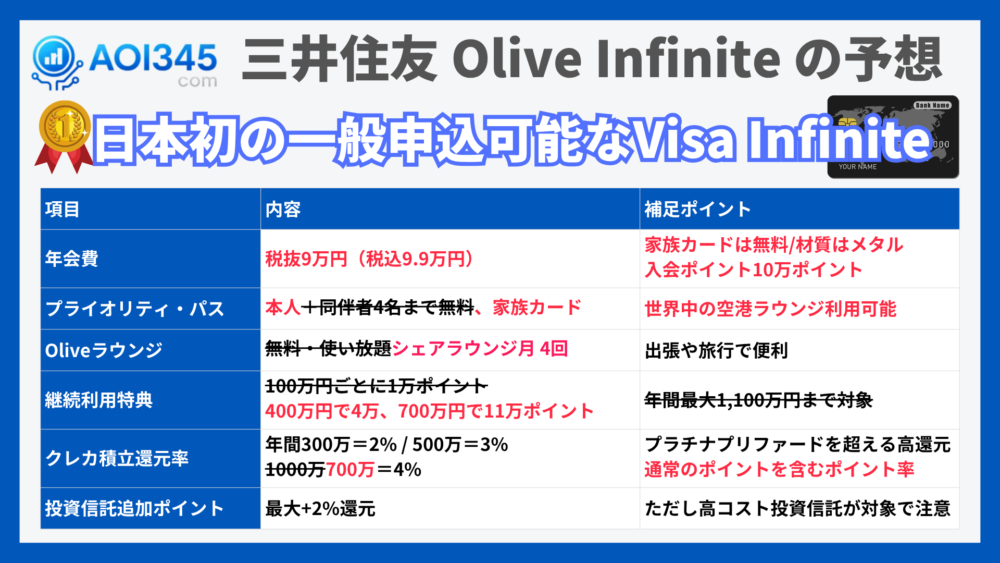

2025年9月30日に登場した三井住友インフィニットは、日本初の一般申込み可能なVisa Infinite。

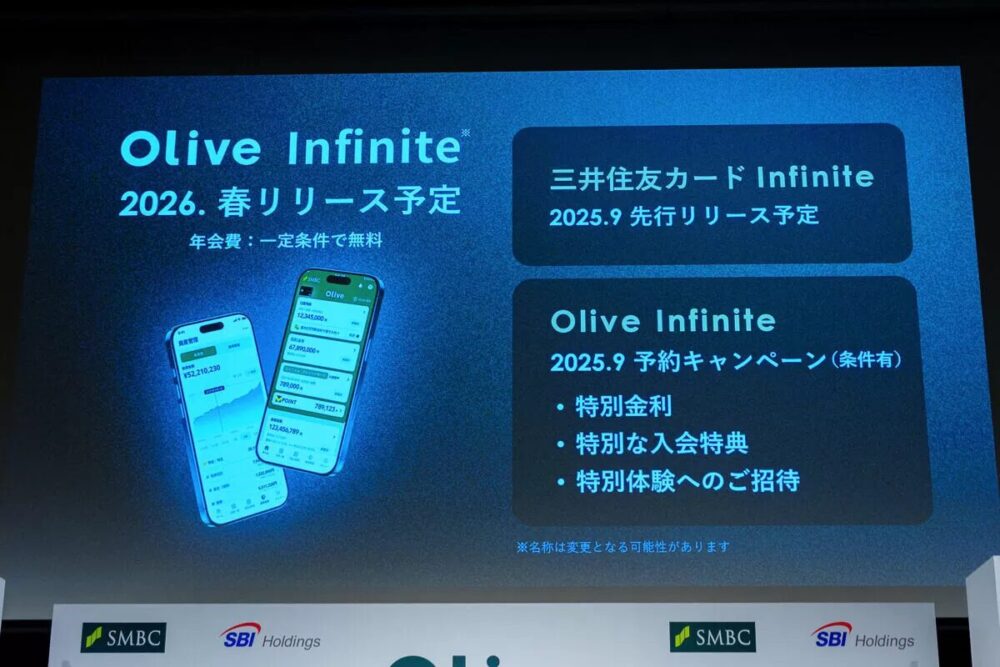

さらに2026年春にはOlive Infiniteとして進化し、デジタル富裕層向けに特化した次世代サービスを展開します。

この記事では、従来のブラックカードを超える特典、VIPラウンジ利用、資産運用サポートまで徹底解説。

「本当に価値があるのか」を知りたい読者に、実利と体験の両面から答えを出します。

◉ 日本初の一般申込Visa Infiniteでブラックカードを超えるステータス

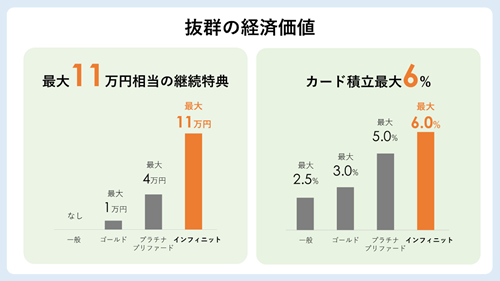

◉ 最大11万円相当の継続特典と驚異の高還元プログラム

◉ プライオリティ・パス本人+家族カード無料で世界中のラウンジを体験

◉ SBI証券カード積立最大4%還元で資産運用も効率化

◉ 限定イベント招待やShare Lounge利用で非日常を楽しむ

結論として、三井住友インフィニットとOlive Infiniteは「高額な年会費以上のリターンが得られる」究極のカードです。

使いこなせば、支払いが資産形成と上質な体験に直結します。

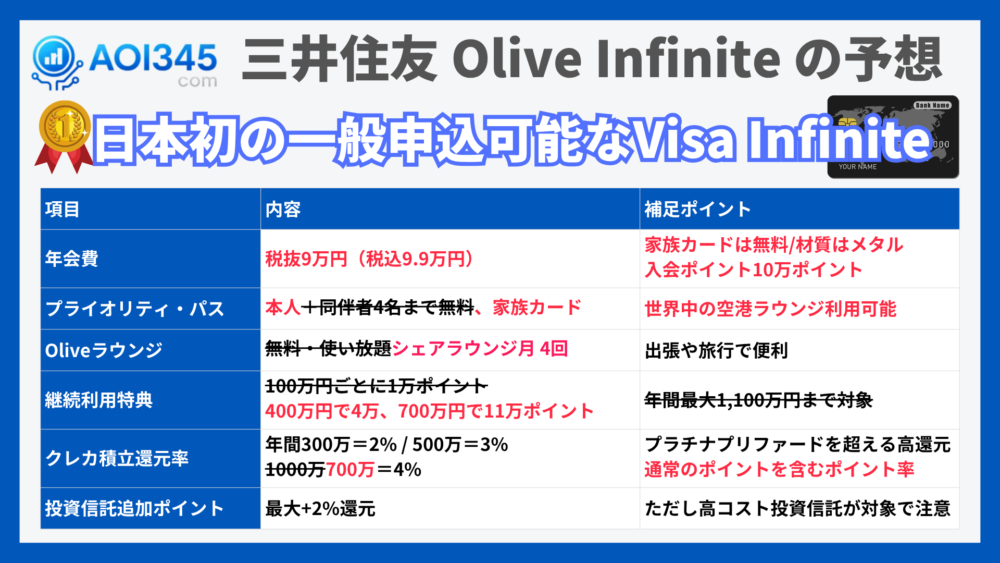

大胆予想&結果📌

🔥 三井住友インフィニット/Olive Infiniteとは何か 徹底解説と最新動向

三井住友インフィニットは、三井住友カードが2025年9月30日に導入されたVisa最上位ランク「Visa Infinite」を採用した新カードです。さらに2026年春には、三井住友フィナンシャルグループとSBIグループが共同で展開する新サービスOlive Infiniteとして本格スタートを切ります。

これまで「ブラックカード」と呼ばれてきたステータスカードよりもさらに上位に位置づけられ、日本市場で一般申込が可能なVisa Infiniteは初めての試みとなります。

一般申込みとしては初!

つまり、日本で一般申込みではないカードでは初ではない。

既に発行されているVisa InfiniteのカードとしてスルガVISAインフィニットがあります。(スルガは招待制でした)

このカードのサービスが今回の三井住友カード Infiniteの参考になるでしょう。

Visa Infinite

永遠となる時がある。

もてなしを極めたひとときに。

その濃密な時は、限りなく深く、心に刻まれる。Visa Infiniteがお届けするのは、そんな、永遠の力を持つ時間。

(2025/9/30追記) 三井住友VISA Infinite情報公開 / プラチナから乗り換え💳

ついに三井住友VISA Infiniteの公式情報が公開されました。

公開内容をわかりやすく整理しつつ、現在プラチナプリファードをお持ちの方が乗り換えるべきかを検討します。

【基本スペック】Visa InfiniteとプラチナPの主要機能/年会費/家族特典を比較🧮

| 項目 | 三井住友VISA Infinite | プラチナプリファード |

|---|---|---|

| 年会費 | 99000円 税込 | 33000円 税込 |

| 家族カード | 無料 | 無料 |

| 還元の軸 | ステータス特典と総合力 | 特約店加算と実利還元 |

| 旅行系ベネフィット | コンシェルジュやラウンジが厚め | 旅行保険と外貨ボーナスが実用的 |

| 想定ユーザー像 | 旅行多めや接待利用がある方 | 日常決済で確実に貯めたい方 |

【入会特典ポイント】三井住友Visa InfiniteとプラチナPからの乗り換え適性🧭

三井住友Visa Infiniteですが、まず初回の入会特典としては10万ポイントのプレゼントがあります。

しかし、年会費や投資信託の積立を除いて、3カ月で100万円利用というハードルがあります。

【到達難易度】3カ月100万円の意味と向いているユーザー像を具体化✅

3カ月100万円をクリアできる人が、VISA Infiniteに向いている人とも言える基準です。

短期間にまとまった決済を集中させられるかがポイントになります。

【自己チェック】年間利用実績から見た入会条件クリア可能性を判定📝

私の場合にはプラチナプリファードで、年額400万円を超える訳で、3カ月で100万円を超えるので、この点では対象になります。

この利用水準であれば、入会特典の条件到達は現実的です。

【申込時期】年末年始の支出集中を活かす入会/達成スケジュール術🎯

特に今のタイミングでは年末年始を挟むので、ある意味最適な時期とも言えます。

出費が増えやすい季節に合わせて集中利用を計画しやすいからです。

【対象/除外】年会費/投信積立/チャージなど加算ルールの実務整理📌

加算対象はいつもどおりの三井住友カードでの決済です。

年会費などの手数料、クレカ積立、チャージ、キャッシング、年金保険が除外です。

【特典比較】Visa InfiniteとプラチナPの入会還元と条件タイトさの違い🔍

プラチナプリファードの入会特典に似ていますが、金額とポイントが大きくなった感じです。

より高い還元を狙える反面、到達条件の設計がタイトです。

【継続特典ポイント】400万/700万の二段設計と刻み無しの注意点を解説♻️

次に継続特典です。

これがプラチナプリファードと同じように刻みが入るかと思ったら、とにかく年間400万円は超える前提という強気のスタイルです。

【しきい値】400万=+4万/700万=+10万の実負担と回収シミュレーション💡

400万円で4万ポイント、700万円で10万ポイント。

当初は1,100万円で10万ポイントかと思っていたので、ある意味10万ポイントが予想よりは射程圏内には、なっています。

【中間の壁】400万〜700万に刻み無し→最適化支出戦略を再設計⚠️

とは言え、400万円から700万円間にも刻みは無し。

最低でも年間400万円使え、そして基本的には年間700万円使えというカードと言えます。

【分岐点】年400万円超で検討本格化→Infinite/プラチナPの選び方🧭

一方でプラチナプリファードは100万円ごとに刻みがあり、400万円でのポイントは同じなので、年間利用額が400万円を超えるかがVisa Infiniteとプラチナプリファードの分岐点となります。

利用額の伸びしろとベネフィットの取りやすさを見比べることが重要です。

【通常ポイント】特約/ボーナス上乗せで日常決済の実利を高める考え方🧩

通常ポイントはプラチナプリファードと同じ1%です。

まぁ、コレは他の付加ポイントがあることも含めてクレジットカードの通常ポイントとしては妥当なラインです。

土台の1%に、特約やボーナスを重ねて実質還元を底上げする設計です。

【投信積立ポイント】300万/500万/700万の段階加算と到達現実性を検証📈

次は三井住友カードのつみたて投資です。

通常の1%ポイント還元に対して、プラチナプリファードでは下記のポイント付与がありました。

| 年間積立合計金額 | 付与ポイント |

|---|---|

| 300万円以上 | 年間積立合計金額の1% |

| 500万円以上 | 年間積立合計金額の2% |

Visa Infiniteではプラチナプリファードをベースに更に700万円という段階が追加になります。

この700万円は中々のハードルなので、ある意味同じようなポイント付与と理解してもいいでしょう。

| 年間積立合計金額 | 付与ポイント |

|---|---|

| 300万円以上 | 年間積立合計金額の1% |

| 500万円以上 | 年間積立合計金額の2% |

| 700万円以上 | 年間積立合計金額の3% |

【付与時期】毎月1%+年次ボーナスの二段構成と受取タイムライン⏰

ポイントの付与のされ方も、プラチナプリファードと同じです。

とりあえず毎月1%はもらえるうえで、年間ショッピング合計額をベースに、1年後に1年分の追加ポイントが付与されるという方式です。

【特別ポイント:コンビニ/飲食店】対象店舗で最大7%還元を狙う使い分け

対象のコンビニや飲食店なら最大7%還元もノーマルカードやプラチナプリファードと同様に対応です。

集中して使えるシーンを把握し、日常決済の主力にできるかが鍵になります。

【100円/200円】端数処理の差が効く少額決済テクと取り回し術💡

これはノーマルカードでも同じですが、ノーマルカードは200円ごとに対して、こちらは100円ごとになっています。

還元率は同じですが、少ない金額でもポイント加算がある点は少しだけ良いと言えます。

【旅行保険】InfiniteとプラチナPの補償差/使い勝手/不足領域を比較🌍

Visa Infiniteでは海外旅行保険もプラチナプリファードと違います。

【先に結論】高額賠償は強いが治療費用は別途上積みが安心です✅

◉ 死亡後遺障害は上限1億円で安心感

◉ 治療費用系は上限500万円でやや心許ない水準

◉ 自前の海外旅行保険不要化には2000万から3000万円程度の治療補償が目安

◉ 利用付帯増加の流れの中での使い勝手の見極め

【補償比較】死亡後遺障害/治療/賠償/携行品/救援者を表で一括確認📑

| 補償項目 | Visa Infinite | プラチナプリファード |

|---|---|---|

| 傷害死亡後遺障害 | 1億円 | 5000万円 |

| 傷害治療費用 | 500万円 | 300万円 |

| 疾病治療費用 | 500万円 | 300万円 |

| 賠償責任 | 1億円 | 5000万円 |

| 携行品損害 免責3000円 | 100万円 | 50万円 |

| 救援者費用 | 1000万円 | 500万円 |

| 付帯条件 | 利用付帯中心 | 利用付帯中心 |

【水準評価】賠償◎/治療△→必要保障額と不足分の補完プラン提案🧯

損害賠償と死亡後遺障害で1億円という上限は評価できます。

ここは良いポイントです。

一方で傷害治療と疾病治療そして救援者費用は500万円から1000万円帯でVisa Infiniteでもやや不足気味です。

2000万から3000万円の治療補償があると、別途の海外旅行保険不要に近づきます。

【付帯条件】利用付帯中心の現実→複数カード/保険の賢い組合せ🧠

他の自動付帯カードとの組み合わせも選択肢です。

ただし最近は利用付帯が増えており、条件達成が前提になりがちです。

三井住友カードも同様の傾向です。

旅行代金や交通費を対象カード決済に寄せる運用が必要です。

【向いている人】出張多め/短期渡航/条件管理OKな実務派に最適✨

◉ 高額賠償の安心を重視しつつ日常決済メリットも取りたい人

◉ 短期間の海外出張や弾丸旅行が中心で治療補償の上積みは別途手当てする人

◉ 利用付帯の条件管理を厭わない人

【その他の特典】Olive/投信/カード設計の実用度と費用対効果を整理🧭

基本的にはこんなところですが、ほかも詳しく調べてみます。

抜け漏れを減らしつつ、使う価値と費用対効果を丁寧に見ていきます。

【投資信託ボーナス】Olive限定傾向と対象制限→過度期待は禁物📉

個人的に気になっていた投資信託追加ポイントですが、三井住友カード本体ではなくOlive限定の可能性があります。

通常のOliveも対象に含まれるようですが、すべての投資信託が対象ではない印象ですので、過度に気にしなくてよいと考えます。

【メタルカード】発行3.3万円/来春目安→費用対効果と見送り判断🪙

次はメタルカードです。

これがOlive Infiniteくらいのタイミングになりそうです。

しかも発行手数料3.3万円という重さがあります。

当面は普通のプラカード運用になりそうです。

お金を出してまでメタルカードにするかは悩みどころです。

ちなみにOliveは事前登録で3.3万ポイント付与があり、発行手数料相当のポイントがもらえる見込みです。

来年の3月まで半年待ちという点も要検討です。

スピード重視なら見送りの選択肢もあります。

【口座戦略】SMBCよりSBI優先の運用方針とOlive不採用の理由🏦

私は銀行口座はSMBC系ではなくSBI系に寄せたい方針です。

そのためOliveは無しという判断です。

【プリオリティパス】家族会員可/プレステージ想定と同伴者の注意点✈️

他にはプライオリティ・パスです。

これが付与されます。

しかも家族会員も利用可能で、回数無制限のプレステージ想定です。

記載からはレストランサービス利用不可の明記なしという読み方もできます。

一方で同伴者の記載なしのため、同伴者無料は無しです。

同伴者の金額は$35でした。

【カード発行して確認】

三井住友Visa Infiniteの会員ページから登録が可能。

必要情報を入力して、カード発行。

Priority Passのアプリですぐにデジタル会員証は表示可能。

発行日から1年が有効期間。

Visa 空港宅配サービス(2個無料)も使えますが、JALの利用が前提なので要らないです。

【SHARE LOUNGE】毎月4枚×12カ月=6万7200円相当で年会費回収📚

個人的に気になっているのはSHARE LOUNGE ギフトチケットです。

一時間を毎月四枚進呈です。

一枚が約1760円相当なので、4枚で7,040円です。

これが年間で12回もらえると合計8万4,480円です。

SHARE LOUNGEを使う人には、年会費の大幅回収が見込めます。

実利用がある人ほど相性良しです。

【カード発行して確認】

SHARE LUNGE特典ですが、Visa Infiniteが発行されメンバーズサイトから申し込みができます。

まず、Share Loungeのアプリを入れて会員登録。

その後に会員専用サイトからShare Loungeに登録の会員ID(メールアドレス)で申込。

毎月15日締切で、毎月1日に月末まで有効なクーポンが4枚発行されます。

申込みは1回実施すればOKです。

残念ながら家族カードではこの特典は利用できません。

アルコール有りだったので1,760円✕4回✕12ヶ月なので84,480円相当です。

SHARE LOUNGEを利用する人には、契約する価値のあるカードと言えます。

【体験価値】コンシェルジュ/招待日和は頻度依存→優先度は中程度🎟️

異次元の多様な体験価値を打ち出していますが、私はここは興味薄です。

コンシェルジュも割高な内容で予約されそうで、今まで未使用です。

二名で一名無料のファインダイニング by 招待日和は良い特典です。

ただ利用頻度の不確実性と対象店の縛りがあり、あれば使うかもという温度感です。

【カード発行して確認】

招待日和は会員サイトからログイン状態でアクセスできるサイトで、無料で会員登録が可能です。

同様にVisa Infiniteホテルダイニング(3,000円割引)とVisaInfiniteラグジュアリーダイニング(5,000円)も使えますが、クーポンはすぐに品切れで使えないです。

ホテルダイニングが1万円くらいのコース、ラグジュアリーダイニングが2万円くらいのコースで使えます。

【ミュージアム/映画】国立系無料/貸切上映など家族使いの実利🎬

他にはミュージアム・パスです。

国立近代美術館や国立博物館などが無料になる見込みです。

レストラン割引は不要でも、東京在住で子どもありの私のような人には相性良しかもしれません。

TOHOシネマズの貸切上演も、タイミング次第ではアリです。

【カード発行して確認】

所蔵作品展・常設展入口で三井住友カード Visa Infiniteをご提示いただくことで、下記の特別なご優待をお受けいただけます。

下記美術館にて指定の展示を無料でご鑑賞いただけます。

同伴者1名様までご一緒に、何度でもご利用いただけます。

1️⃣ 国立映画アーカイブ(7階展示室)

2️⃣ 東京国立近代美術館(所蔵作品展)

3️⃣ 国立工芸館(所蔵作品展)

4️⃣ 国立西洋美術館(常設展)

5️⃣ 京都国立近代美術館(コレクション展)

6️⃣ 国立国際美術館(コレクション展)

7️⃣ 東京国立博物館の東博コレクション展(平常展)

同伴者1名様まで、ご一緒に何度でも無料!

問い合わせて質問したところ、本会員カードと家族カードが2枚ある場合はそれぞれで一人づつ、合計4名が無料になるとのことです。

【ホテル特典】IHG/マリナーベイサンズのステータス活用と留意点🏨

最後にホテルステータスです。

インターコンチネンタルとマリナーベイサンズのステータス付与です。

基本的には不要の想定です。

ただ私は来年MBSに宿泊予定のため少し興味ありです。

サンズ・ライフスタイルのエリートで何が変わるかは引き続き調べます。

アップデートがあれば反映します。

【カード発行して確認】

「サンズ・ライフスタイルカウンター(現地)」で三井住友カード Visa Infiniteとパスポートなどの身分証明書をご提示ください。

「三井住友カードVpassアプリ」の画面提示はアップグレードの対象となりません。必ず実物のカードをお持ちください。

サンズ・ライフスタイルカウンター

ホテルタワー1 ロビー

毎日:午前10時~午後10時30分

B1階、ザ・ショップス(サンパンライド上)

毎日:午前10時~午後11時

B2階、ザ・ショップス(デジタルライト・キャンパス付近)

毎日:午前10時~午後11時

※現地でランクアップさせてからでないと予約割引に使えず、当日予約も空いていない可能性がある。

【引き落とし銀行】SMBCよりSBI優先の運用方針とOlive不採用の理由🏦

私は銀行口座はSMBC系ではなくSBI系に寄せたい方針です。

そのためOliveは無しという判断です。

【特典早見表】投信/PP/ラウンジ/体験/ホテルの実利と所感まとめ🗂️

| 特典 | 概要 | 所感 |

|---|---|---|

| 投資信託追加ポイント | Olive限定の可能性 | 対象限定で様子見 |

| メタルカード | 手数料3.3万円 時期は来年春目安 | 見送り検討が無難 |

| プライオリティ・パス | 家族会員可 プレステージ想定 | 同伴者条件未明確 |

| SHARE LOUNGE | 毎月四枚 年計6万7200円相当 | ヘビーユースで年会費回収 |

| 体験価値系 | コンシェルジュ 招待日和 | 利用頻度不安で優先度低め |

| ミュージアム・パス | 国立系施設無料想定 | 子育て世帯と相性良し |

| 映画貸切 | TOHOシネマズ貸切 | 機会が合えば活用 |

| ホテルステータス | IHG MBS / マリナーベイサンズ | 旅行計画次第で活用 |

【最終結論】Infinite新規保有+プラチナP併用で検証→集約運用へ🧩

という感じで、プラチナプリファードからVisa Infiniteに変更するかの結論です。

私はとりあえずVisa Infiniteも保有してみようと思います。

申請が通るかは不明ですが、プラチナプリファードのヘビーユーザーなので望みはあると考えます。

2枚とも保有して検証を進めます。

【解約タイミング】年会費3.3万と継続4万Pの損益分岐→更新時が最適💱

一方でプラチナプリファードを解約するか問題です。

これは継続特典がなくなるリスクが気になります。

一方で年会費の支払いなしという利点もあります。

年会費3万3000円と継続特典4万ポイントの比較が焦点です。

今後の支払いはすべてVisa Infiniteに集約予定です。

プラチナプリファードは保有のみとなります。

Vポイントはウエルシアで1.5倍で使えます。

とりあえず次回更新までは保有し、継続ポイントが無くなった時点で解約という流れを想定します。

【個人的な都合】既払旅行の付帯維持/別途保険加入でリスクを最小化🧭

私の場合は来年のシンガポール旅行をプラチナプリファードで支払済みです。

解約するとカード付帯保険が無くなる点に注意が必要です。

もっとも別途の海外旅行保険に加入予定です。

この点は影響軽微と見ています。

【プリファードストア】Infinite非対応領域の残留価値と使い分け🛍️

そういえばプラチナプリファードのみにあるプリファードストアがあります。

私は多用しないものの、ここだけはプラチナプリファードの方が得となる可能性があります。

| カテゴリー/代表的な店舗 | プラチナプリファード(還元率) | Visa Infinite(還元率) | 備考 |

|---|---|---|---|

| コンビニ | セブン-イレブン、ローソン、セイコーマート、ポプラ、ミニストップ:7%(基本1%+6%)デイリーヤマザキ:2%(基本1%+1%) | セブン-イレブン、ローソン、セイコーマート、ポプラ、ミニストップ:7%(基本1%+6%) | 対象範囲はプラチナプリファードの方がやや広い。 その他、家族ポイントやポイントアップあり。 |

| ファストフード・牛丼 | マクドナルド、モス、ケンタッキー、吉野家、すき家:7%(基本1%+6%) | 同左:7%(基本1%+6%) | その他、家族ポイントやポイントアップあり。 |

| ファミリーレストラン | サイゼリヤ、ガスト、バーミヤン、ココス:7%(基本1%+6%)※しゃぶ葉、ジョナサン、夢庵などは対象外 | 同左:7%(基本1%+6%) | その他、家族ポイントやポイントアップあり。 |

| カフェ | ドトール、エクセルシオール:7%(基本1%+6%)プロント:2%(基本1%+1%) | ドトール、エクセルシオール:7%(基本1%+6%) | 対象範囲はプラチナプリファードの方がやや広い。 その他、家族ポイントやポイントアップあり。 |

| ドラッグストア | クスリのアオキ、ココカラファイン、トモズ、マツキヨ:2%(基本1%+1%) | —(対象なし) | プラチナプリファードのみ対象。 |

| ホテル予約 | Vトリップ:国内7%(基本1%+6%)、海外10%(基本1%+9%)Expedia・Hotels.com:10%(基本1%+9%) | Vトリップ:国内2%(基本1%+1%)、海外5%(基本1%+4%) | プラチナプリファード独自カテゴリ。 |

| 交通(航空券・レンタカー・ETC・タクシー等) | Vトリップ航空券・レンタカー:2.5%(基本1%+1.5%)ETC:3%(基本1%+2%)タクシーアプリGO Premium:5%(基本1%+4%)三井カーシェアーズ:2%(基本1%+1%) | —(対象なし) | プラチナプリファードのみ。 |

| ショッピング | 阪急百貨店・阪神百貨店・GILT・GLADD:3%(基本1 | —(対象なし) | プラチナプリファードのみ。 |

【カード発行して確認】

三井住友Visa Infiniteはポイントではなく割引!

Hotels.com

Hotels.comが提供しているセール価格からさらに8%OFF

Expedia

ホテル予約はExpediaが提供している掲載価格から8%OFF

航空券+ホテル予約はExpediaが提供している掲載価格から2,500円OFF

【要点メモ】乗り換え判断の勘所/注意点/チェックリスト総括🧠

◉ Olive限定の投信ポイントは様子見

◉ メタルカード手数料3.3万円は慎重判断

◉ 家族可のプライオリティ・パスは強み

◉ SHARE LOUNGE年計6万7200円相当で実利確保

◉ 招待日和や体験価値系は使用頻度次第

◉ MBS宿泊予定ならサンズ・ライフスタイルの確認有益

◉ 年会費3万3000円と継続特典4万ポイントの損益分岐

◉ 支払済旅行と保険の整合確認必須

◉ プリファードストアは残留価値の可能性

【プラチナVSインフィニット】お得度を徹底比較 💳ポイントと年会費で判断

本記事ではプラチナプリファードとVisa Infiniteを対象に、年会費やポイントを同じ条件で比べます。

入力内容を崩さず、読みやすく整理します。

【年会費】実質コストを簡単比較 💰高還元ライン別の損益をサクッと確認

年会費はまず大事な比較軸です。

プラチナプリファードは33,000円。

Visa Infiniteは99,000円です。

【年間利用ライン】400万/500万/700万で変わるお得度を一目で理解📊

比較の基準は400万円と500万円と700万円の三つで検討します。

この三つのラインを前提に、通常ポイントと継続特典とクレカ積立を並べます。

【通常ポイント】還元率1%の合計額をライン別に試算 ✨見落としゼロ

通常ポイントはどちらも1%です。

プラチナプリファードとVisa Infiniteともに、400万円で4万ポイント、500万円で5万ポイント、700万円で7万ポイントです。

【継続特典】ライン別の加点を整理 🎁700万円到達時の差をチェック

継続特典はカードごとに相違があります。

プラチナプリファードとVisa Infiniteの400万円及び500万円では4万ポイントで共通です。

年間利用額700万円は、プラチナプリファードは4万ポイントのままで、Visa Infiniteのみ11万ポイントになります。

【クレカ積立】月10万円前提での上乗せ効果 📈カード別に増える実利

クレカ積立の前提は月額10万円です。

プラチナプリファードとVisa Infiniteともに400万円で12,000ポイント、500万円で24,000ポイントです。

年間利用額700万円では、プラチナプリファードは24,000ポイントのままで、Visa Infiniteのみ36,000ポイントになります。

【要点まとめ】年会費/通常/継続/積立の総合でお得度を最短把握📝

◉ 年会費の差が大きく、Visa Infiniteは高額ながら上位ラインで特典が厚め

◉ 通常ポイントは同一で、1%還元で横並び

◉ 継続特典は年間利用額700万円ラインでVisa Infiniteが11万ポイントで優位

◉ クレカ積立は月10万円想定で、700万円ラインのときVisa Infiniteが36,000ポイントで加点

◉ 総合判断は年会費と合計ポイントの差分で見極め

【条件と合計】ライン別のポイント合算と実質利益を一覧で確認📋

これで基本的なポイントの計算は終了です。

年間利用額400万円

両カードともポイントは92,000ポイントですが、年会費が安いプラチナプリファードの方が実質利益59,000円と大きく、Visa Infiniteはマイナス7,000円になります。

年間利用額500万円

両カードの獲得ポイントは114,000ポイントで同じですが、年会費差によってプラチナプリファードの方が実質利益81,000円、Visa Infiniteは15,000円です。

年間利用額700万円

Visa Infiniteは特典ポイント(継続特典とクレカ積立)が大きく上乗せされ216,000ポイントとなり、年会費を引いても117,000円の実質利益で最もお得です。

プラチナプリファードは134,000ポイントなので、実質利益は101,000円と逆転されます。

表にまとめると下記のとおりです。

| 年間利用額 | カード | 年会費 (円) | 通常ポイント | 継続特典 | クレカ積立ポイント | 合計ポイント | 実質利益 (ポイント-年会費) |

|---|---|---|---|---|---|---|---|

| 400万円 | プラチナプリファード | 33,000 | 40,000 | 40,000 | 12,000 | 92,000 | 59,000 |

| Visa Infinite | 99,000 | 40,000 | 40,000 | 12,000 | 92,000 | -7,000 | |

| 500万円 | プラチナプリファード | 33,000 | 50,000 | 40,000 | 24,000 | 114,000 | 81,000 |

| Visa Infinite | 99,000 | 50,000 | 40,000 | 24,000 | 114,000 | 15,000 | |

| 700万円 | プラチナプリファード | 33,000 | 70,000 | 40,000 | 24,000 | 134,000 | 101,000 |

| Visa Infinite | 99,000 | 70,000 | 110,000 | 36,000 | 216,000 | 117,000 |

年間利用額700万円の時にはVisa Infiniteが優位になるように調整されています。

年間500万円までは、プラチナプリファードも同じポイントが獲得できるので、プラチナプリファードが有利になります。

【結論の見方】到達ライン別の最適カードを明快に選ぶ指針✅

最終的には、年会費とポイントの差分で、プラチナプリファードよりもVisa Infiniteの特典が良いかの判断になります。

700万円ラインに達するなら、継続特典とクレカ積立の上積みでVisa Infiniteが有利になります。

400万円や500万円中心なら、年会費差が大きいためプラチナプリファードの合理性が高くなります。

年間利用額700万円以上はVisa Infinite一択として、年間利用額400万円や500万円の場合について考えてみます。

獲得可能のポイントの差は66,000ポイントです。

Visa Infiniteの特典がこの差を埋めるかが判断ポイントです。

【総まとめ】Visa Infinite/プラチナ比較 💳特典とお得度をやさしく解説

本稿はご提示の内容を崩さずに、読みやすく校正しています。

結論を先にお伝えすると、利用金額や使う特典しだいで評価が変わります。

特にSHARE LOUNGEやプライオリティ・パスを活用できるかが分岐点になります。

【海外旅行保険】補償と適用条件を確認 🛫実用性と不足ポイントを点検

賠償責任はVisa Infiniteが一億円、プラチナプリファードが五千万円です。

ただし海外旅行保険としては、治療費用が五百万円は少なく、実用面で物足りません。

そのため今回は保険の価値は評価対象から外します。

保険を主目的にするなら、別途の海外旅行保険を組み合わせる前提になります。

【プライオリティ・パス】使う頻度で価値が激変 ✨家族カード/同伴条件を整理

グレードはプレステージで、レストラン制限もありません。

参考価格はプレステージが四百六十七米ドル相当で、家族カードまで無料なら夫婦で二倍の価値になります。

単純計算で約十四万円相当となりますが、不要なら価値はゼロです。

必要で使う前提なら、ポイント差を埋める強い根拠になります。

とはいえ、プライオリティ・パスだけが目的なら選択肢は広がります。

例としてアポロステーションプラチナは年会費二万二千円で年間三十回まで利用の上限があります。

上限を超える人は多くないはずなので、プライオリティ・パスの価値は二万二千円相当と保守的に見積もります。

保有カードを減らしたい考えもあるため、プラチナプリファードとアポロステーションプラチナの二枚持ちより、Visa Infinite一枚に集約する選択もありです。

【ミュージアム/映画】回数×人数で価値試算 🎟身近な施設での実利を把握

金額換算は難しい領域です。

大人千円程度の施設に年一回ほど、夫婦で二回なら年間二千円程度と見ます。

映画などを含めても、年間五千円程度の価値とします。

頻度が増える人はここが伸びますが、一般化はしません。

【招待日和】コース単価×回数で実利算定 🍽予約の現実性まで見極め

単体加入の年会費は三万三千円で、利用有無が評価を左右します。

一人二万円のコースを年二回使えば四万円相当で元が取れます。

ただし、そこまで高価格帯のコースを高頻度で使うかは人によります。

一人二万円を年一回利用と仮定し、価値は二万円相当と置きます。

さらに保守的に、実勢に合わせて半額の一万円程度の価値と調整します。

実利用が少ない前提での防御的な評価です。

【SHARE LOUNGE】動線と滞在時間で価値判定 🧑💻カフェ代置き換えも試算

近くに店舗があり、利用シーンが明確なら価値が立ちます。

子どものお稽古の待ち時間など、ライフスタイルに合えば非常に使いやすいです。

一回千四百円を月四回、年間四十八回で合計六万七千二百円の計算です。

ただしすべて消化するのは難しいため、半額の三万五千円程度に割り引いて評価します。

【評価額まとめ】保守的シナリオで価値算定 📊過大評価を避ける基準作り

| 特典項目 | 評価額 |

|---|---|

| 海外旅行保険 | 0円 |

| プライオリティ・パス | 22,000円 |

| ミュージアム/映画特典 | 5,000円 |

| 招待日和 | 10,000円 |

| SHARE LOUNGE | 35,000円 |

| 合計 | 72,000円 |

上記は厳しめの見積もりです。

人によってはVisa Infiniteの魅力がさらに上積みされる可能性があります。

【ポイント差/初年度】ボーナス上振れを考慮 🎁翌年平常運転の実力を比較

ポイントの差は六万六千ポイントでした。

評価額合計七万二千円との比較では絶妙な接戦と言えます。

さらに初年度はボーナスがあり、ポイントサイト経由でプラス三万ポイントの可能性もあります。

初年度の上振れは、Visa Infiniteを試す後押しになります。

【最終判断】ライフスタイル別の最適解 🔍年会費/特典消化で選ぶ軸を提示

◉ プライオリティ・パス常用とSHARE LOUNGE高頻度利用で強みが生きるカード選び

◉ 招待日和の実利用が年一回でもあれば価値が乗る現実的評価

◉ 映画/ミュージアム特典は回数依存でブレ幅が大きい留意点

◉ ポイント差六万六千ポイントと特典評価七万二千円の拮抗

◉ 初年度ボーナス三万ポイントで試す価値のある導入判断

【結論/実用視点】到達ライン別の最有力案 ✅失敗しない選び方を簡潔に

私の感覚では、年間利用額が七百万円を超えるならVisa Infiniteが無理なく優位に立ちます。

そこまで届かなくても、特典を使い切れる生活動線があるなら、Visa Infiniteは十分に候補になります。

一方で、特典の消化が難しい場合は、評価額が目減りします。

その際はプラチナプリファード中心で、必要特典だけ別カードで補う構成も現実的です。

【カード写真】三井住友Visa Infiniteカードが到着したので内容物を確認

このような箱で届きます

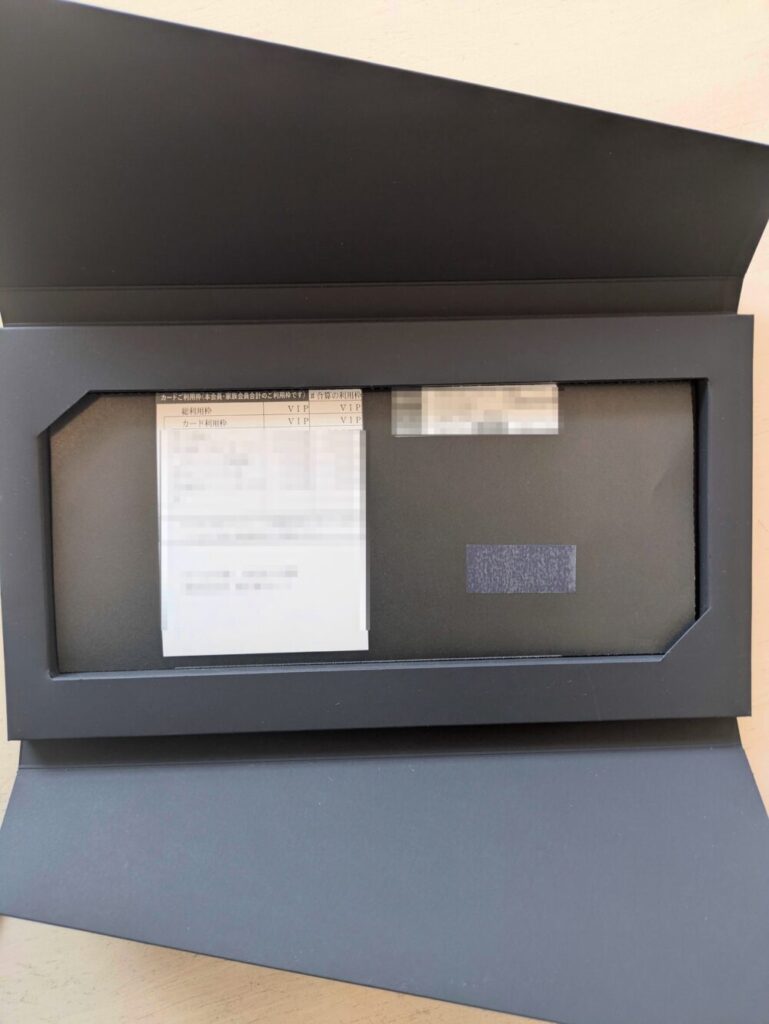

さらに箱から取り出すと箱が入っています

内箱をひっくり返して開けたところ

中に入っているもの一覧(会員サービス的な紹介はない)

利用枠はカードが貼り付けられた台紙(なぜか金額がVIP)

カードの見た目はプラチナプリファードと大差無し(PLATINUM PREFERREDの文字が消えたくらい)

以降内容は三井住友Visa Infiniteが登場する前の予想記事になります。

🔍 スルガVISAインフィニットカードとは/Visa Infiniteの基礎/入手難易度

「スルガVISAインフィニットカード」は、世界で最上位クラスのVisa Infiniteランクに位置づけられる希少なクレジットカードです。

日本国内でも発行枚数が限られており、持っているだけで社会的な信用やステータスを示す一枚となります。

このカードは決済手段を超えて、資産運用サポートやラグジュアリーな特典を組み合わせた“ライフスタイルアップグレードツール”としての役割を持っています。

2023年1月31日に発行ではなくサービスが終了しています。

だから、Visa Infiniteのカードは現存していないのです。

このスルガVISAインフィニットから三井住友カードInfiniteの内容を予測していきたいと思います。

✨ 特徴/魅力/他ブラックカード比較 スルガVISAインフィニットカードの強み

他のカードでは体験できない数々のサービスが用意されており、まさに選ばれた人のためのカードといえます。

◉Visaの最上位ランクであるインフィニットステータスを保持

◉国内外の空港ラウンジを無料で利用できるプライオリティ・パス付き

◉高級ホテルやレストランでの優待プランが豊富

◉コンシェルジュサービスによる24時間365日のサポート

◉投資や資産運用相談ができる金融サービス連携

ここは基本的に、よくあるプラチナ・ブラックカードのようなものです。

🎁 特典一覧/プライオリティパス/コンシェルジュ/保険 Visa Infinite特典を徹底解説

ここからは、具体的な特典内容をさらに掘り下げて紹介します。

旅行/ライフスタイル/資産サポートの3つの観点で整理すると分かりやすいです。

旅行特典/グローバルサポート

◉プライオリティ・パスで世界1,300カ所以上の空港ラウンジを無料利用

◉旅行保険が手厚く、海外・国内ともに高額補償が付帯

◉Visa Infinite専用の旅行デスクで、航空券・ホテル・送迎をワンストップ手配

◉高級ホテルチェーンでのルームアップグレードや朝食無料サービス

後述しますが、このプリオリティ・パスは超強力なプライオリティ・パスでした。

ライフスタイル特典/非日常体験

◉国内外の一流レストランで「2名予約で1名分無料」などのグルメ特典

◉人気イベントやコンサートの先行予約枠を確保

◉国内外のゴルフ場で優待価格やプライベートコンペ招待

◉高級スパやウェルネスプログラムの優待利用

◉美術館や文化イベントへの特別招待枠

資産運用/金融サポート

◉銀行・証券と連携した投資相談サービス

◉専任担当者によるパーソナルファイナンス相談

◉家計管理アプリとの連携で資産の可視化が可能

◉長期的な資産形成を支える金融プランニングサポート

スルガ銀行がやっていただけに、投資相談サービスが特徴。

今回の三井住友カード Olive Infiniteもこの部分を重要視(ココで儲けたい?)しているようです。

スルガ銀行各支店のプレミアムサロンが利用できる特典もあり、Oliveラウンジの利用が今回のOlive Infiniteの特典につきそうに思います。

スルガVISAインフィニットのプライオリティ・パス 同伴者4名無料の条件/使い方 ✨

スルガVISAインフィニットカードでは、世界中の空港ラウンジを使えるプライオリティ・パスを無料で発行できます。

しかも本会員だけでなく、同伴者4名まで無料という圧倒的な特典付きです。

通常なら年会費469米ドル(約73,970円/2025年1月時点)かかるプレステージ会員が、カードを持つだけで0円。

アメックス・センチュリオンさえ凌ぐ、まさにハイグレードなサービスです。

同伴者4名まで無料が強すぎます!

プライオリティ・パス対象空港ラウンジ/無料サービス一覧 🛋️

プライオリティ・パスを使うと、航空会社や搭乗クラスに関係なく、世界中148カ国600都市以上のラウンジが利用可能です。

格安航空券利用時や、1日に複数回ラウンジを使うこともできます。

ラウンジの特徴は以下の通りです。

◉ ソフトドリンクやアルコール飲み放題

◉ 軽食・スナックからフルコース並みの食事まで用意

◉ インターネットやビジネス設備

◉ シャワー完備のVIP仕様ラウンジも多数

国内空港 プライオリティ・パス対応一覧(2025年9月現在)

| 空港 | 名称 | 場所 | 営業時間 | 対象 | 到着利用 |

|---|---|---|---|---|---|

| 羽田(HND) | SKY LOUNGE SOUTH | 第3T 出発制限エリア3F(国際線) | 24時間 | 国際線・出発 | 不可 |

| 羽田 | TIAT LOUNGE | 第3T 出発制限エリア4F | 1:00–5:00 | 国際線・出発 | 不可 |

| 羽田 | POWER LOUNGE CENTRAL | 第1T ランドサイド1F | 9:00–16:00 | 搭乗券必要※ | 当日便のみ可/国内発行PP対象外 |

| 羽田 | POWER LOUNGE CENTRAL | 第2T ランドサイド3F | 9:00–16:00 | 搭乗券必要※ | 同上 |

| 羽田 | POWER LOUNGE PREMIUM | 第2T 国際線出発制限エリア | 6:30–翌1:30 | 国際線・出発 | 不可 |

| 羽田 | All Day Dining Grande Aile | 第3T直結 HNDエアポートガーデン | 11:00–15:00 | 出発前3時間以内 | 不可 |

| 羽田 | Body Care LUCK | 第3T直結 HNDエアポートガーデン2F | 10:00–20:00 | 出発前3時間以内 | 不可 |

| 羽田 | Foot Bath Cafe & LUCK | 第1T 南ウイング | 10:00–20:00 | 出発前3時間以内 | 不可 |

| 成田(NRT) | IASS Superior Lounge NOA | 第1T 出発制限エリア3F | 7:30–21:00 | 国際線・出発 | 不可 |

| 成田 | IASS Executive Lounge 1 | 第1T ランドサイド5F | 7:00–21:00 | 国内外出発/到着 | 可 |

| 成田 | IASS Superior Lounge KoCoo | 第2T 出発制限エリア4F | 7:30–21:00 | 国際線・出発 | 不可 |

| 成田 | IASS Executive Lounge 2 | 第2T ランドサイド | 7:30–21:00 | 出発/到着 | 可 |

| 成田 | 9h nine hours | 第2T ランドサイド | 9:00–18:00(最大5h) | 出発/到着両方 | 可 |

| 成田 | BOTEJYU Express 他レストラン | 第3T | 店舗による | 出発前3時間以内 | 不可 |

| 中部(NGO) | Plaza Premium Lounge | 第1T 国際線制限エリア | 例 7:00–22:30 | 国際線・出発 | 不可 |

| 中部 | うみぜん そらぜん | 第1T | 店舗による | 出発前3時間以内 | 不可 |

| 中部 | Pike Brewing Restaurant & Bar | Flight of Dreams棟 | 店舗による | 出発前3時間以内 | 不可 |

| 中部 | くつろぎ処(温浴) | 第1T 4F ランドサイド | 10:00–21:00 | 出発前3時間以内 | 不可 |

| 関空(KIX) | Cafe Lounge NODOKA | エアロプラザ2F ランドサイド | 24時間 | 当日出発便搭乗券必須 | 条件付き可(同日出発) |

| 関空 | Card Members Lounge ROKKO | 第1T 国際線制限エリア2F | 8:30–21:00 | 国際線・出発 | 不可 |

| 関空 | BOTEJYU(提携レストラン) | ターミナル内 | 店舗による | 出発前3時間以内 | 不可 |

| 福岡(FUK) | Lounge Fukuoka | 国際線T 4F 制限エリア | 始発–最終便 | 国際線・出発 | 不可 |

| 福岡 | Korean Air Lounge | 国際線T 3F 制限エリア | 8:15–16:00/17:30–21:00 | 国際線・出発 | 不可 |

| 伊丹(ITM) | Osaka Airport Winery | 中央3F ランドサイド | 11:00–22:00 | 出発前3時間以内 | 不可 |

| 鹿児島(KOJ) | Body Care LUCK | ランドサイド3F | 10:00–20:00 | 出発前3時間以内 | 不可 |

乗り継ぎ3〜7時間を快適にするラウンジ活用術 中東/アジア主要ハブ ✈️

欧州・南米・アフリカ方面に行く際、中東系航空会社を利用すると3〜7時間の待ち時間が発生することもあります。

その間をVIPラウンジで過ごせば、快適度が段違いです。

◉ 飲食無料でリラックス

◉ シャワーや仮眠室で疲れをリセット

◉ インターネットで仕事や調べ物もできる

◉ セキュリティ面でも安心

制限エリア内で使えるVIPラウンジ 搭乗直前まで滞在OKの理由 🎟️

一般的なゴールドカードのラウンジは「手荷物検査前」がほとんど。

そのため、搭乗前に再度待合室で時間を潰す必要があります。

一方、プライオリティ・パス対象ラウンジは手荷物検査後にあるため、搭乗直前までゆったり滞在できます。

アナウンスが流れたらそのまま搭乗ゲートへ。無駄な時間を過ごすことなく、快適さを最大化できます。

ぼてぢゅうなど空港レストラン割引/免税店優待の使い方 🍽️🛍️

関空の「ぼてぢゅう」では、プライオリティ・パス提示で約3,000円相当の食事割引が受けられます。

オーストラリアなど一部の空港でも同様に利用可能。

さらに、免税店での割引やプライオリティレーンの利用など、空港内優待も充実しています。

プライオリティ・パスアプリの検索/お気に入り/デジタル会員証活用術 📱

プライオリティ・パスにはiPhone/Androidアプリも用意されています。

空港ごとのラウンジをすぐに検索でき、お気に入り登録も可能。

ただし、JCBプラチナや楽天プレミアムカード、三菱UFJプラチナ・アメックス、セゾンプラチナ・ビジネス・アメックスなどはデジタル会員証が利用できず、カード本体の提示が必須。

その点も比較ポイントになります。

スルガVISAインフィニット Visa Infinite プレミアムアシスト還元の仕組み/選び方 ✨

スルガVISAインフィニットカードの大きな魅力は、ちょっと変わったポイント還元システムです。

通常のカードと違い、4つの「プレミアムアシスト」から選んで還元を受けられる仕組みになっています。

実質的な還元率は約1%~2%と高水準。

それぞれのアシスト内容を詳しく見ていきましょう。

スルガVISAインフィニットのわかりやすい特徴はコレ!

プレミアム返済アシスト 住宅ローン繰上返済/家族合算で1.8%活用 🏠

「プレミアム返済アシスト」では、ショッピング利用額の1.8%が自動的にスルガ銀行の住宅ローン繰り上げ返済に充当されます。

繰り上げ返済手数料はもちろん無料。

さらに、プレミアム会員本人だけでなく、グループ会員(家族)分の利用額も合算されるので、家族みんなで住宅ローンを効率的に減らせます。

地道ながら確実に資産形成につながるのが大きなメリットです。

スルガ銀行での住宅ローンとの紐づきです!

リターンは大きいものの、狙いづらい特典と言えるでしょう。

プレミアムトラベルアシスト 旅行代1.5%還元/対象と申込の流れ ✈️ト ✈️

旅行好きに嬉しいのが「プレミアムトラベルアシスト」。

プレミアムデスク経由で旅行を申し込み、利用金額が100万円に到達すると、15,000円(1.5%)が口座にキャッシュバックされます。

対象は海外航空券やパッケージツアー、国内ホテル・旅行代金など幅広いのもポイント。

高額になりがちな旅行費用を、しっかり節約できる仕組みです。

プレミアムチャンスアシスト ジャンボ宝くじ0.9%相当/枚数上限と頻度 🎯

ユニークなのが「プレミアムチャンスアシスト」。

カード利用に応じて、ジャンボ宝くじが自宅に届く仕組みです。

◉ 50万円利用で年15枚

◉ 100万円利用で年30枚(以降100万円ごとに年30枚追加)

◉ 上限は1000万円利用で年360枚

さらに、ドリームジャンボ・サマージャンボ・年末ジャンボといった人気宝くじを年3回、自動的に送ってくれます。

しかも、宝くじは毎年大行列ができる「西銀座チャンスセンター」で購入されたもの。ちょっとした夢を運んでくれるサービスです。

プレミアムマイルアシスト ANAマイル0.4%+0.5%CB/実質1.3%の算出 🌍

「プレミアムマイルアシスト」では、ANAマイル0.4%+キャッシュバック0.5%が還元されます。

特典航空券に交換すればマイルの価値がグッと上がり、還元率も実質1.3%相当に。

◉ 国内線特典航空券で1マイル=約1.5~2円

◉ 国際線ビジネスクラスで1マイル=約2.5~5円

◉ 国際線ファーストクラスで1マイル=約7~16円

旅行や出張が多い人にとっては、非常に魅力的な選択肢といえますが資産形成中の人にはおすすめできない消費型です。

プレミアムキャッシュバック 口座条件達成で1.5%現金/使いどころ 💰

さらに、スルガ銀行の預金やローン残高が一定以上ある方限定で「プレミアムキャッシュバック」も選べます。

こちらは利用額の1.5%が現金でキャッシュバックされるシンプルで強力な特典です。

プレミアム還元まとめ表

| アシスト名 | 還元内容 | 実質還元率 |

|---|---|---|

| プレミアム返済アシスト | 住宅ローン繰り上げ返済 | 最大1.8% |

| プレミアムトラベルアシスト | 旅行費用キャッシュバック | 1.5% |

| プレミアムチャンスアシスト | ジャンボ宝くじプレゼント | 実質0.9%相当 |

| プレミアムマイルアシスト | ANAマイル+キャッシュバック | 実質1.3% |

| プレミアムキャッシュバック | 条件達成で現金還元 | 1.5% |

面白いですが、Vポイントのもらえる三井住友カードに比べれば、イマイチですね。

Olive Infiniteも色々特典がありますが、すべてを同時に実現するものではなく、選べる特典というものになるかもしれません。

👤 向いている人/審査の傾向/おすすめの使い方 スルガVISAインフィニットカード

このカードは、単なる決済機能以上の価値を求める人にぴったりです。

◉日常的に高額決済を行う経営者やビジネスパーソン

◉旅行や体験を通じて人生を豊かにしたい人

◉資産形成や投資に強い興味を持っている人

◉カードステータスを重視し、特別感を味わいたい人

スルガVISAインフィニットは本会員が120,000円(税抜)、家族会員は無料(9枚まで)。

同一生計の配偶者/親/子供などの同居の家族(高校生を除く18歳以上)。

三井住友カード Infiniteも同じ位の金額になると思います。

✅ メリット・デメリット/代替候補 スルガVISAインフィニットカードが最適な人

スルガVISAインフィニットカードは、世界的なステータス性+旅行やライフスタイル特典+資産サポートを一体化したハイグレードカードです。

日常の決済を「体験価値」や「資産形成」へつなげたい人にとって、非常に魅力的な選択肢といえるでしょう。

スルガInfiniteの事前のお勉強はこれで終了。

三井住友カードのInfiniteの公開情報を見ていきます。

✨ 三井住友インフィニットの特徴 5つの強み/選ぶ理由

三井住友インフィニットは、これまでのステータスカードを超える特典を詰め込んだ、まさに“究極の一枚”ともいえるカードです。

ここでは、その魅力を分かりやすく紹介していきます。

💳 日本初の一般申込 Visa Infiniteとは? 何が上位かを解説

💳 Visa InfiniteはVisaが定める最上位ランク。

これまで日本では限られた人しか手にできませんでしたが、三井住友カードは初めて「一般申込可能」として導入します。

ブラックカード以上のステータスを、広く挑戦できるのは大きなニュースです。

三井住友カードのInfiniteは招待制ではなく一般申込みも可能です。

💰 継続特典は最大11万円 お得になる使い方/注意点

💰毎年継続利用すると、最大11万円相当の特典が用意されています。

単なるステータスカードではなく、実際の金銭的メリットを感じられるのが特徴です。

三井住友プラチナプリファードは年会費33,000円で、継続特典40,000ポイント。(対継続ポイント年会費:82.5%)

インフィニットは継続特典110,000ポイントだから、年会費は99,000円?

(対継続ポイント年会費:90%、プラチナプリファードの年会費の3倍)

ゴールドもプラチナプリファードも100万円利用で10,000ポイントなので、インフィニットは年間1,100万円利用すると11万ポイントがもらえると推測できます。

2025/9/13追記

公式動画で年間700万円で11万ポイントを匂わせる公式動画が登場しています。300万円までは100万円毎に1万ポイント、350万円以上は50万円毎に1万ポイントなどの変則的な継続ポイント付与があるかもしれません。

出典:マイナビニュース

年会費は一定条件で無料になるようです。

また、2025年9月から三井住友カード Infiniteが先行リリース?

Olive Infiniteも予約キャンペーン+特別金利+入会特典とのこと。

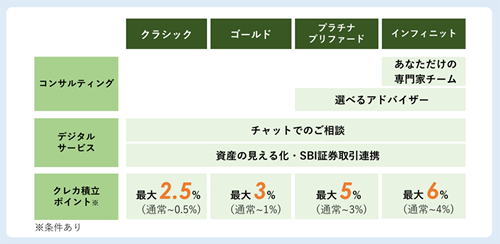

📈 SBI証券カード積立 最大6%還元の条件/上限/実例

📈SBI証券でのカード積立に使えば、最大6%のポイント還元を受けられます。

資産運用を考える人にとって、圧倒的にお得な仕組みとなっています。

インフィニットも通常〜4%はプラチプリファードで考えると、年間利用額500万円以上で3.0%。

だから、年間利用額1,000万円以上で4%になると予想できます。

気になるのはクラシックも含めてクレカ積立が通常から更に2%が増えるという点。

インフィニット限定ではないとなると、ポイントの原資は投資商品。

有人対応という記載も踏まえ、手数料の高いボッタクリ投信を買う場合はポイントが最大2%増えるというパターンと想像します。

これだと手数料でポイント分のお金が取られるので意味ないですね。

例えば、楽天カードは手数料が高い投資信託はポイントが増えてます。

2025/9/13追記

公式動画で「年間700万円」を公式動画が登場しています。そのため、年間利用額700万円以上で4%になる可能性が高まりました。

🛫 メタルカード/コンシェルジュ/ラウンジ 特典サービス総まとめ

🛫 メタルカードの高級感に加え、コンシェルジュデスクやプライオリティパス、空港ラウンジサービスなど、国内外で役立つ特典が揃っています。

旅行や出張が多い人にとって、安心感と快適さを提供する仕組みです。

プライオリティ・パスとは別枠でラウンジが書かれているので、Oliveラウンジが利用できそうに思われます。

少し嬉しいメタルカードも確定です。

ただし、使えない店があったり、重くてかさばりやすかったり、気持ち的な部分以外では無駄と言えます。

🌍 世界イベント招待/海外特典の実力 体験価値をチェック

🌍 Visaならではの国際的な体験も楽しめます。

世界的なスポーツイベントや特別な体験に招待されるチャンスがあり、単なる決済手段を超えたライフスタイルを実現できます。

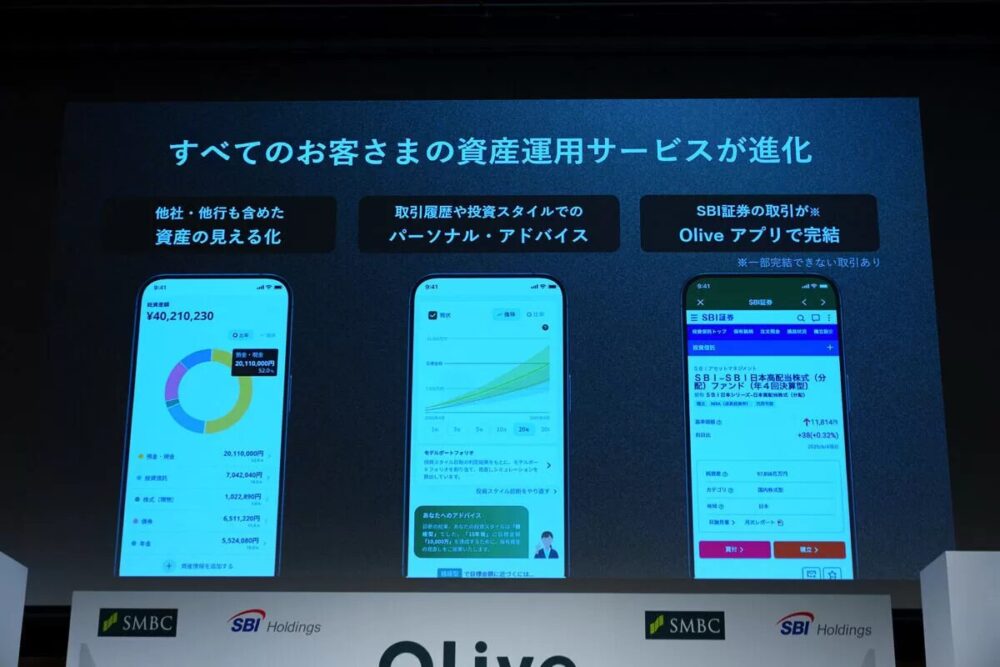

🔗 Olive Infiniteの強み 資産運用/決済の一体価値

Olive Infiniteは、ただのカード特典にとどまらず、資産運用サービスとしっかり結びついているのが大きな魅力です。

お金の管理からライフスタイルまで一気通貫でサポートしてくれるのが特徴なんです。

👥 ネット証券/有人サポートの融合 相談の使い分け

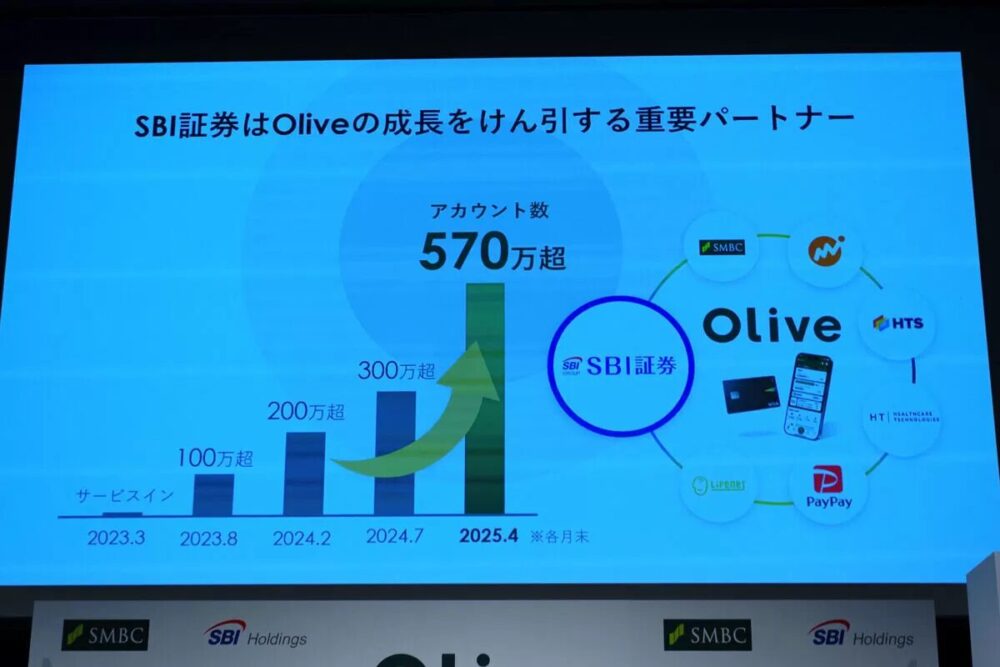

📈 SBI証券のネット証券機能に加え、SMBC日興証券や三井住友銀行のアドバイザーによる有人サポートを組み合わせ。

デジタルの便利さと、人によるきめ細かい相談の“いいとこ取り”ができます。

出典:マイナビニュース

OliveアプリでSBI証券の取引も可能に!

要らないけど。

それより、マネーフォワードっぽい機能が気になる。

無料だと嬉しい。

しかも、Oliveの枠済みにマネーフォワードの記載がある!

📞 フレキシブルコンサルティング 相談スタイルの自由度/予約のコツ

🤖 24時間365日対応のAIチャットをはじめ、ビデオ通話や電話、対面まで幅広い相談方法に対応。

「フレキシブルコンサルティング」という名の通り、自分の都合に合わせて相談スタイルを選べるのが大きなポイントです。

💻 資産の見える化/マネーフォワード連携 設定手順/活用例

💻 マネーフォワードと連携することで、三井住友銀行やSBI証券の口座だけでなく、他行や他社の資産もまとめて管理可能。

資産全体をひと目で把握できるので、ライフプラン設計がぐっとラクになります。

🎟️ 特別イベント招待/体験価値の提供 会員限定の楽しみ方

🎨アートや食の会員限定イベント、⚽スポーツ世界大会への招待など、日常では得られないような特別体験が用意されています。

カードを持つことで、単なる金融サービスを超えた“ライフスタイルのアップグレード”が楽しめるのです。

🤝 ターゲットはデジタル富裕層 どんな人に向くのか

三井住友インフィニットとOlive Infiniteが狙うのは、これまでの伝統的な富裕層ではありません。

新しい時代に合わせた「デジタル富裕層」という人たちです。

📊 デジタル富裕層とは 収入/利用傾向/ライフスタイルの特徴

👔 会社経営者や個人事業主など、日常的に高額決済を行う現役世代。

毎月数百万円〜数千万円の利用がある人も多く、カードをフル活用する層です。

📱 スマホ取引を好む50代前後の世代も典型的な例。

仕事が忙しく、時間を効率的に使いたいからこそ、対面よりもデジタルを選びます。

🎭 合理性を重視しつつ芸術や体験にもこだわる層。

ワインやアートイベントに参加するなど、ライフスタイル面でも質の高い体験を求めています。

🔍 なぜ注目されるのか 従来富裕層との違い/選ばれる理由

従来の富裕層は退職金や相続で資産を築いた高齢者が中心でした。

一方でデジタル富裕層は、現役で事業を営み、収入と資産の両方を持つアクティブな世代です。

だからこそ、高還元の経済性とグローバルな体験価値、そしてデジタルで完結できる利便性を兼ね備えたカードに強く惹かれます。

💴 年会費と提供価値 価格目安/元が取れる人の条件

三井住友インフィニットとOlive Infiniteの年会費は、まだ正式には発表されていません。

ただし、多くの専門家の予想では「おそらく10万円前後」と言われています。

もちろん高額に感じるかもしれませんが、その分だけリターンも大きいのがポイントです。

単なる「年会費」ではなく、経済的なお得さ/体験価値/資産運用のサポートがパッケージになった内容になっています。

✅ 経済価値/体験価値/運用価値 具体例/ベネフィット早見表

💰 経済価値

最大11万円相当の継続特典が毎年付与されます。

さらに、SBI証券でのカード積立などを通じて、驚くほど高いポイント還元が受けられる仕組みです。

🎉 体験価値

世界的なスポーツイベントやアート、グルメ体験など、VIPならではの招待が用意されています。

空港ラウンジやプライオリティパスなど、旅行好きには欠かせない特典も充実しています。

📈 運用価値

資産の「見える化」を可能にするツールに加え、有人による長期的なコンサルティングが受けられます。

資産を増やすだけでなく、守る仕組みまで備えたサービスです。

🧭 提供価値の要点まとめ 3つの柱でわかるメリット

◉年会費は約10万円と予想されるが、それ以上の価値を提供

◉最大11万円相当の特典と高還元で経済的メリットが大きい

◉世界的イベントや上質なサービスで体験価値も満喫できる

◉資産の可視化と有人コンサルティングで長期的な安心サポート

🤔 勝手に予想した三井住友インフィニットは買いか/向いている人/判断基準

これまでの情報をもとに、三井住友カードInfiniteのサービスを予想しながら「持つべきかどうか」を考えてみます。

結論から言うと、ハイステータスで魅力的な特典が揃っていますが、利用条件をしっかり見極める必要があります。

答えの一部が出ましたので、判明した箇所を赤文字で記載しました。

答えが出ていない箇所もあります。(明日、公開されると思いますが)

「年会費9.9万円」と「家族カード無料」は予想通り。

予想外だったのは「入会特典」と「継続利用特典」。

「入会特典」は入会 3 カ月後末までに 100 万円(税込)以上のご利用で 10 万ポイント。

「継続利用特典」は700万円(一定の条件がありますので詳細は当社 HP をご確認が気になりますが)で11万ポイント。

「ラウンジ」はOliveラウンジはそもそも使えるとして、ShareLoungeが月4回利用可能。

「プライオリティ・パス」は同伴者の特典は無さそうですが、本人と家族カードは使える。

「メタルカードの発行手数料」の 33,000 円(税込)も中々高いです。

初回だけは無料だと言いなと思いますが、如何に!(または無料でプラカードでも)

| 項目 | 内容 | 補足ポイント |

|---|---|---|

| 年会費 | 税抜9万円(税込9.9万円) | 家族カードは無料/材質はメタル |

| プライオリティ・パス | 本人+同伴者4名まで無料 | 世界中の空港ラウンジ利用可能 |

| Oliveラウンジ | 無料・使い放題 | 出張や旅行で便利 |

| 継続利用特典 | 100万円ごとに1万ポイント | 年間最大1,100万円まで対象 |

| クレカ積立還元率 | 年間利用額:300万=2% / 500万=3% / 1000万=4% | プラチナプリファードを超える高還元 |

| 投資信託追加ポイント | 最大+2%還元 | ただし高コスト投資信託が対象で注意 |

| 銀行口座 | 三井住友カードなら自由に選択可能 | Oliveは三井住友銀行限定 |

| 向いている人 | 年間利用1,000万円超のヘビーユーザー | 空港ラウンジを頻繁に利用する人 |

💳 年会費/家族カード/メタルカードの全貌/費用対効果 ✨

年会費は税抜9万円、税込9.9万円と予想しています。

家族カードは無料で発行可能、材質は高級感あふれるメタル仕様。

◉ 年会費はかなり高額

◉ 家族カードは無料で追加可能

◉ メタルカードならではの特別感あり

🛫 プライオリティ・パス同伴4名無料/Olive ラウンジ使い放題/空港特典まとめ

プライオリティ・パスが付帯し、同伴者も4名まで無料で利用可能。

これはスルガVISAインフィニットと同じ最強クラスの特典です。

さらに、Oliveラウンジも無料で使い放題。

出張や旅行が多い人にとっては大きなメリットになります。

◉ プライオリティ・パスで世界の空港ラウンジ利用

◉ 同伴者4名まで無料はトップクラスの優遇

◉ Oliveラウンジも無料で利用可能

🎁 継続特典最大11万/達成条件/もらい方

継続利用特典として、100万円ごとに1万ポイントが付与されます。

最大で年間1,100万円まで対象となるので、ハイユーザー向けの仕組みです。

◉ 100万円利用ごとに1万ポイント

◉ 最大年間1,100万円分まで還元対象

◉ 年間1,000万円クラス利用者向け

💹 SBI証券カード積立/年間利用別の還元率/上限と注意点

クレジットカード積立でのポイント付与はプラチナプリファードを超えるレベル。

年間利用額ごとに還元率がアップします。

| 年間利用額 | 還元率 |

|---|---|

| 300万円 | 2% |

| 500万円 | 3% |

| 1000万円 | 4% |

◉ プラチナプリファードと同水準の条件

◉ 年間1,000万円利用で4%還元という驚異的な特典

◉ 高額利用者ほど恩恵を受けられる設計

📈 投資信託購入ポイント最大2%/高コスト商品の落とし穴/賢い選び方

投資対象によっては、最大2%のポイント還元もあります。

ただし手数料の高い投資信託を購入すると還元率が高くなる仕組みになっており、これは正直おすすめできません。

◉ 高コストの投資信託では2%還元

◉ ただし手数料が高すぎて実質マイナスになりやすい

◉ 投資目的での利用は慎重に考えるべき

🔑 Olive Infiniteと三井住友インフィニットの違い/年会費優遇/口座縛り比較

Oliveは三井住友銀行をメイン口座に限定されますが、三井住友カードInfiniteなら銀行口座を自由に選べます。

特典の選択肢もOliveに比べて広く、メインカードとしての利便性は高いです。

◉ Oliveは口座が限定される

◉ Infiniteは自由に銀行口座を選択可能

◉ メインカードとしての使い勝手はInfiniteに軍配

✅ 結論/年間利用別の最適解/プラチナプリファードとの使い分け

三井住友カードInfiniteはプライオリティ・パスやOliveラウンジ無料といった豪華特典が魅力ですが、年会費は非常に高額です。

◉ 年間ショッピング利用が1,000万円超えなら切り替えを検討する価値あり

◉ 年間利用が500万円程度ならプラチナプリファードで十分

◉ 出張や旅行でラウンジを多用する人には最適な一枚

✅ まとめ 三井住友インフィニット/Olive Infiniteの新しい価値/選ぶ理由 🔎

三井住友インフィニットとOlive Infiniteは、単なるクレジットカードを超えた「資産運用・体験・特典」を融合させた次世代型のサービスです。

従来のブラックカード以上の特典を備え、しかも日本で初めて一般申込み可能なVisa Infiniteという点で、大きな話題を呼んでいます。

💳 三井住友インフィニット/Visa Infiniteの魅力/特典/メリット ✨

従来のカードよりも一歩上の「究極の特典」を搭載。

経済性と体験価値を同時に得られる仕組みが整っています。

◉ 年間利用額に応じて最大11万円相当の継続特典

◉ SBI証券積立で最大6%還元の高水準ポイントプログラム

◉ プライオリティ・パス本人+同伴者4名まで無料

◉ Oliveラウンジを含む国内外ラウンジ無料利用

◉ メタルカードの高級感と専用コンシェルジュサポート

🧩 Olive Infiniteの特徴/資産運用/相談サポート/体験価値 🏆

Olive Infiniteはカードだけでなく金融サービスとライフスタイルの統合が最大の強み。

資産形成を効率化しながら、上質な日常体験を提供します。

◉ SBI証券・三井住友銀行・日興証券の連携で資産運用をサポート

◉ AIチャットから対面まで柔軟な相談スタイル

◉ マネーフォワード連携で資産の見える化が可能

◉ アート・スポーツ・食など会員限定イベントに招待

💰 年会費/継続特典/元を取る条件/シミュレーション 📈

両カードとも年会費は約10万円前後と予想されますが、その金額以上のリターンを得られる設計です。

経済価値・体験価値・資産価値を組み合わせた「投資型カード」と言えるでしょう。

| 提供価値 | 具体例 | メリット |

|---|---|---|

| 経済価値 | 継続特典最大11万円 SBI証券積立最大6%還元 | 高還元で実利が大きい |

| 体験価値 | プライオリティパス Oliveラウンジ 世界イベント招待 | 旅行・非日常体験を満喫 |

| 資産価値 | マネーフォワード連携 有人コンサルティング | 長期的な資産形成を支援 |

🎯 向いている人/判断基準/年間利用額の目安/活用シーン 🧭

このカードは「支払いのため」ではなく「資産形成と体験のため」に持つものです。

◉ 年間利用額が1,000万円を超えるヘビーユーザー

◉ 海外出張や旅行が多くラウンジをフル活用する人

◉ デジタルに強く、効率的な資産運用を求める人

◉ 単なるステータスではなく「実利」と「体験」を重視する人

✅ 結論/比較 三井住友インフィニット/Olive Infinite/プラチナプリファード

🔗 最強のポイ活術は「クレカ×ふるさと納税」で決まり!💳🎁

2025年に向けて家計を賢く改善したい人は必見!

今こそ始めるべきなのが、高還元クレジットカードとふるさと納税の連携ポイ活です✨

たった2つの制度を組み合わせるだけで、年5〜10万円相当のポイント還元+節税+返礼品まで狙える超お得な戦略が完成します。

◉三井住友カード プラチナプリファードで最大10%の還元も狙える

◉楽天ふるさと納税×お買い物マラソンでポイント爆増🎯

◉Vポイント→WAON POINT→ウェル活で1.5倍の価値に変換🔥

◉制度改正前の2025年9月までが高還元ポイ活の最後のチャンス

コメント