💡「103万円の壁」撤廃ではない?令和7年度税制改正の“実態”とは

2024年の税制改正で話題となったのが、「103万円の壁 → 123万円の壁」への変更。📢

しかし実際は、実質的に「113万円の壁」とされ、減税効果もごくわずかなのが現実です…。

📌 この記事でわかること

◉ 給与所得控除・基礎控除の変更点と影響

◉ 政府が「本当は税収を減らしたくない」理由

◉ 所得税の減税額が5,000円~10,000円程度にとどまる理由

◉ iDeCo・扶養控除など、その他の改正ポイントも紹介

解説

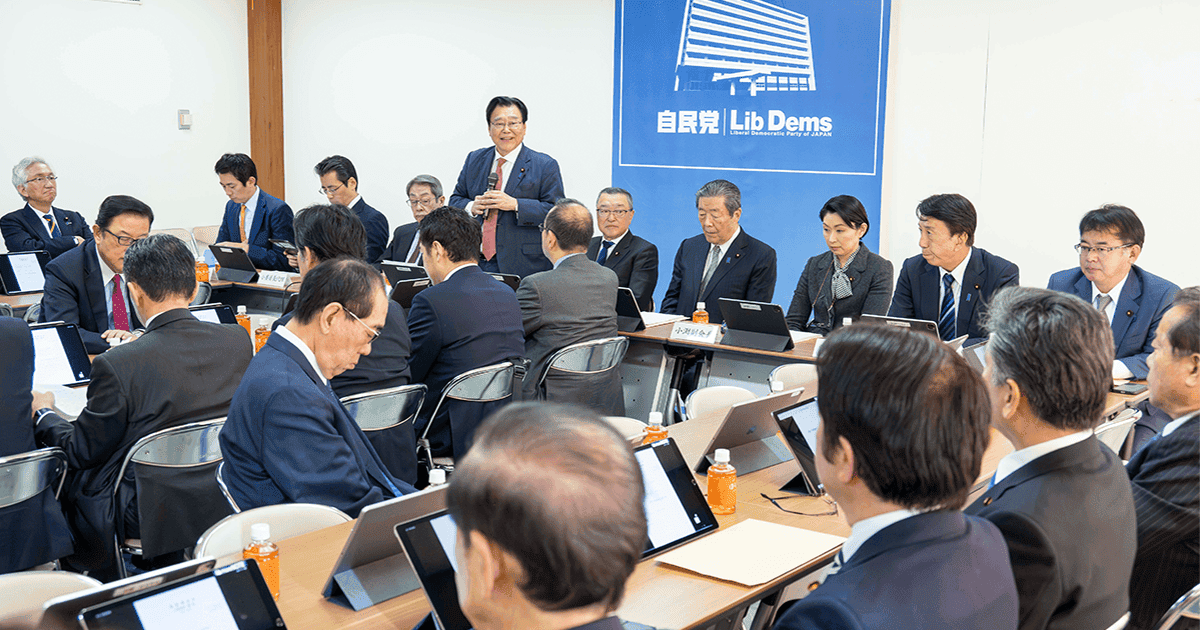

2024年12月20日、政府は「令和7年度与党税制改正大綱」を発表しました。

今年の税制改正で注目を集めたのは、「103万円の壁」が「123万円の壁」に引き上げられた点です。

一見すると大きな減税に見えますが、実際はそう単純ではありません。

その裏には、税収を減らしたくない政府と財務省の“本音”が見え隠れしています。

今回の改正で「本当に得をする人」は誰なのか?

この記事では、税制大綱の要点と減税効果の実態をわかりやすく解説します💡

💡注目すべきポイントはここ!

◉「103万円の壁」が「123万円の壁」へ変更(ただし実質は113万円?)

◉減税の中心は“所得税”のみ、住民税や社会保険料は対象外

◉給与所得控除の増額がメインで、基礎控除の恩恵は限定的

◉政府は「減税アピール」と「税収維持」の両立を狙っている

今回の記事は上記の令和7年度与党税制改正大綱の情報を元にしています。

103万円の壁が123万円に?でも実態は“113万円の壁”かも…🤔

2024年の税制改正で、「103万円の壁」が「123万円の壁」へ引き上げられることが話題となりました。

これは、基礎控除と給与所得控除の増額によるものです📈

🔍何がどう変わったのか?変更点を整理!

◉基礎控除が10万円アップ(48万円 → 58万円)

◉給与所得控除も10万円アップ(最低控除:55万円 → 65万円)

◉合わせて非課税限度額は120万円台に到達

表にすると以下のようになります👇

| 改正項目 | 変更前 | 変更後 | 増額 |

|---|---|---|---|

| 基礎控除 | 48万円 | 58万円 | +10万円 |

| 給与所得控除(最低) | 55万円 | 65万円 | +10万円 |

| 合計控除額 | 103万円 | 123万円 | +20万円 |

⚠️実質113万円の壁になる理由とは?

「123万円まで働いても非課税」と思うと、少し早合点かもしれません。

実際のところ、多くの人は113万円前後で課税ラインに達してしまいます。

◉所得税の計算は「収入 − 給与所得控除 − 基礎控除」で行われる

◉ただし収入が増えれば社会保険加入義務(106万/130万の壁)も発生

◉社会保険料が差し引かれると手取りが大きく減るケースも

◉結果として、実際に「損しない」ラインは113万円程度に落ち着くことが多い

📉政府が発表する「123万円の壁」に注意!

今回の変更は、非課税枠が20万円拡大されたように見える一方で、

実際は社会保険料などの負担増が控えており、見た目ほどのメリットはない可能性が高いです。

◉「123万円まで働ける」という表現は、減税を大きく見せる演出の側面も

◉制度の恩恵を最大限に活かすには、“実質的な壁”を把握することが重要

今回の変更は“期待しすぎ注意”の内容

「103万円の壁が撤廃された!」と見せかけて、実際には課税ラインが少し動いただけという印象です。

特にパートタイマーや学生アルバイトの場合、収入の伸び以上に手取りが減るリスクも。

実は“減税”の実感が薄い?恩恵があるのは所得税のみ

今回の改正によって恩恵を受けられるのは、あくまで「所得税」だけです。

住民税や社会保険料には一切変更がなく、影響もありません。

📉控除アップによる減税効果はどれくらい?

今回の改正では、基礎控除が10万円増加したことにより、

一定の収入層でわずかな減税効果が見られます。

下記は、年収ごとの想定減税額を所得税率別にシミュレーションした一覧です👇

| 年収 | 課税所得 | 所得税率 | 減税額 |

|---|---|---|---|

| 300万円 | 111万円 | 5% | 5,000円 |

| 400万円 | 170万円 | 5% | 5,000円 |

| 500万円 | 236万円 | 10% | 10,000円 |

| 600万円 | 302万円 | 10% | 10,000円 |

| 700万円 | 371万円 | 20% | 20,000円 |

| 800万円 | 447万円 | 20% | 20,000円 |

※ 所得税率の詳細は【国税庁公式サイト】をご参照ください

💡減税効果の“実態”を整理すると…

◉恩恵があるのは所得税のみで、住民税・社保料には影響なし

◉多くの人にとって減税額は5,000〜10,000円にとどまる

◉「大幅減税」とは言いがたく、期待外れの声も多い

◉見た目の控除額増加よりも、実際の手取りへの影響は小さい

減税と呼ぶには物足りない?実感が薄い今回の改正

今回の税制改正は、一部の所得層にはわずかな減税効果があるものの、

大多数の家庭にとっては「ほぼ影響なし」といえる内容でした。

📌実感できない“軽微な改正”の実態

◉減税額は年間で数千円〜1万円台とごくわずか

◉住民税や社会保険料には一切影響がない

◉扶養の壁・社会保険料の加入基準は据え置き

◉「大幅減税」という表現には違和感あり

◉期待していた手取り増にはつながりにくい

期待外れに終わった“減税アピール”の真相

見た目には「控除額アップ」「壁の引き上げ」など華やかに見えるものの、

中身を見れば、実質的な恩恵は非常に小さいのが今回の税制改正の実態です。

なぜ「給与所得控除」の増額が選ばれたのか?政府の思惑を読み解く

今回の税制改正では、基礎控除の増額が10万円にとどまった一方で、

「給与所得控除の増額」に重点が置かれたことが注目されています。

この背景には、政府が減税をアピールしつつも、税収の減少を最小限に抑えたいという

“本音”が透けて見える構造があります。

💡基礎控除と給与所得控除の違いをチェック!

◉基礎控除:すべての納税者(会社員・自営業・年金受給者など)が対象

◉給与所得控除:会社員のみが対象のため、適用範囲が限定的

◉基礎控除を上げると、全国民が対象となり税収減の影響が大きくなる

◉給与所得控除の増額なら、対象者が限定され、税収インパクトを抑えられる

💸見せかけの減税と税収維持の“バランス施策”

一見すると「控除が増えて減税された」と見えますが、

実は対象を限定することで“税収の大幅減”は避けているのが実態です。

政府としては、

◉「国民に還元した」とのイメージを出したい

◉しかし現実には、財政悪化を避ける必要もある

その他にも注目したい税制改正のポイント📌

今回の税制改正では、「103万円の壁」や所得控除の見直し以外にも、

扶養控除やiDeCoの拠出額に関する変更が盛り込まれました。

🎓「150万円の壁」対策の実情

扶養控除の収入上限が、これまでの103万円や130万円ではなく「150万円」まで引き上げられる改正が行われました。

これにより、大学生アルバイトなどがより多く働けるようになる期待が高まっています。

しかし現実には、下記のような“見えない壁”が立ちはだかります👇

◉企業規模50人以上の職場では「106万円の壁」で社会保険加入義務が発生

◉それ以外でも「130万円の壁」を超えると扶養から外れる可能性

◉実際に恩恵を受けられる層はごく一部に限られる

💼iDeCoの拠出限度額がアップ!でも注意点も…

企業型DC(企業型確定拠出年金)を導入していない企業の従業員向けに、iDeCoの拠出額が拡大されました。

これは老後資産形成をサポートするという点では歓迎すべきポイントです。

ただし、以下のような注意点もあります👇

◉企業型DCのない職場のみに限定された措置

◉受取時の課税や退職金との兼ね合いによって恩恵が相殺される可能性

◉一律で「お得」とは言いにくい、人を選ぶ改正内容

🎓 大学生や主婦にとって、2025年の税制改正はどれだけ得か?

2025年の税制改正では、いわゆる「年収の壁」の見直しが行われました。

特に大学生や主婦の働き方や税金の負担に直接影響する内容が含まれており、注目を集めています。

📌 主な変更点とその影響

◉「103万円の壁」→「123万円の壁」へ

従来は年収103万円を超えると所得税が発生していましたが、今回の改正により上限が123万円まで引き上げられました。

これにより、より多くの収入を得ても所得税がかからない範囲が広がることになります。

◉「特定扶養親族控除」の拡充

19歳以上23歳未満の大学生などが対象。

年収が103万円を超えても、段階的に扶養控除が適用される仕組みに変更されました。

たとえば、年収150万円以下で最大63万円の控除が受けられるため、親の税負担を抑えることが可能です。

◉「配偶者特別控除」の適用範囲が拡大

主婦(または主夫)の年収が150万円以下であれば、配偶者特別控除が引き続き適用されます。

結果として、世帯全体の税負担が軽減される可能性があります。

💡 注意すべきポイント

◉社会保険の加入基準に要注意

年収が106万円を超えると、一定の条件で社会保険への加入が義務化されます。

その結果、手取りが減少する可能性があるため、年収設定には注意が必要です。

◉扶養控除の段階的減少に注意

年収が一定額を超えると、扶養控除額が段階的に減少します。

特に大学生が150万円を超えて働いた場合、控除対象から外れる可能性もあるため要チェックです。

本当に得するために大事なことは“バランス”

一見お得に見える今回の税制改正ですが、「収入を増やせば増やすほど得」とは限りません。

税金や社会保険料の負担増、扶養から外れるリスクを考慮する必要があります。

まとめ|税制改正で本当に得をするのは誰か?

今回は、税収減を最小限に抑えつつ、見た目だけ「減税」っぽくした令和7年度税制大綱について解説しました。💡

📌 主なポイント

◉ 103万円の壁 → 123万円の壁へ(実質113万円の壁)

◉ 減税効果は年間5,000円~10,000円程度で限定的

◉ 給与所得控除の増額で税収減を最小限に抑える政府の意図が明確

つまり、今回の税制改正の狙いは 「本質的な減税ではなく、税収を確保しつつ見た目だけの改革を行う」 というものだったのです。

📘給与明細の謎を解く!税金と保険料の基本と節税術

毎月の給料明細、見て「手取り少なっ💦」と思ったことありませんか?

その原因は所得税・住民税・年金・健康保険といった天引きにあります。

給料から差し引かれる4大項目の仕組みを丁寧に解説し、

節税の具体的な方法まで網羅的に紹介します!

コメント