📉ソフトバンク株に激震!NTTドコモ完全子会社化の影響と今後の展望とは?

ソフトバンクの権利落ち直後、突如として発表されたNTTによるドコモの完全子会社化。

この動きは、携帯料金の大幅値下げを確定させる大事件であり、業界全体に強烈なインパクトを与えています⚡📱

本記事では、ソフトバンク株の下落要因から、高配当投資の判断ポイント、

そしてNTTドコモによる業界再編のシナリオまで、

投資家目線でわかりやすく解説します📊🔥

✅ この記事のポイントまとめ

◉ NTTドコモの完全子会社化により、料金値下げは不可避📉

◉ ソフトバンク株は-5.79%の急落!今後の配当維持に暗雲💸

◉ 配当利回り7.3%は魅力的だが、減配リスクにも注意が必要⚠️

◉ 今後の判断材料は「業績動向」と「配当方針の変化」📢

この記事の作成時点での結論は、高すぎる高配当株に注意!でした。

しかし、その後の株価の動きから誰もが買いたくないタイミングが結果的に最高の買いタイミングだった!という結論の記事になりました。

📉ソフトバンク株に激震!NTTドコモ完全子会社化の影響とは?

ソフトバンクの権利落ち直後、まさかのビッグニュースが飛び込んできました。

それはNTTによるNTTドコモの完全子会社化の発表です⚡📱

この動きにより、通信業界の価格競争はさらに激化することが確実となり、

投資家や個人株主の間では不安と注目が入り混じる状況となっています。

💡政府の本気度が浮き彫りに

これまで議論されていた携帯料金の値下げですが、

今回の子会社化で政府の意向が明確に反映されたと言えるでしょう🏛️📢

◉ NTTはNTTドコモの株式を66%保有

◉ 実質的に議決権100%が通る体制

◉ 意思決定のスピードと実行力が強化される

📲NTTドコモの大幅値下げが業界全体に波及

この結果、NTTドコモの料金引き下げはほぼ確実となり、

KDDIやソフトバンクも追随せざるを得ない状況になります💸📉

◉ ユーザーにとっては恩恵がある一方、

◉ 各社の利益率は大幅に圧迫される見通し

◉ 配当余力や株価への悪影響も想定される📊⚠️

🔍投資判断のポイント

今回の動きは一時的なショックにとどまらず、

中長期の業績予想や配当政策の見直しにも影響を及ぼす可能性があります。

投資家が注目すべき視点は以下の通り👇

◉ 通信事業の価格競争激化による収益圧迫

◉ ソフトバンクの配当維持能力への懸念

◉ 市場全体へのセンチメント悪化

◉ NTTグループ再編による業界シェアの変動

今後の通信株投資で意識すべき視点

NTTによるドコモ完全子会社化は、単なる一企業の経営判断ではなく、

日本の通信市場全体の構造を揺るがす大変革と言えます📉🔥

この変化に伴い、以下のような投資戦略の見直しが求められます。

◉ 長期保有目線では業界構造の再編を視野に

◉ 高配当だけに注目せず、業績の持続性に着目

◉ KDDI・楽天モバイルなど他社の戦略も要分析

◉ NTT本体の動きと配当政策も定期的にチェック

📉ソフトバンク株の急落!配当狙い投資家はどう動くべきか?

ソフトバンク株が権利落ち直後に急落し、

さらに追い打ちをかけるようにネガティブニュースが飛び込んできました📉💦

一部ではすでに懸念されていた内容とはいえ、

「疑念」から「確信」に変わったことで売り圧力が一気に強まったのです🚀💨

🔥大幅下落のインパクトと現状の株価動向

注目すべきは、ソフトバンクの株価が1日で-72円(-5.79%)も下落したこと。

これは高配当株としての人気にも大きな影響を与える出来事です📉

📌 現時点の株価:1,172円

📌 配当43円込みの実質株価:1,215円相当

📌 公募価格(PO):1,204円

◉ 配当込みでも微増にとどまる水準

◉ 短期的には1,240円での売却が正解だった可能性も

💰配当戦略の落とし穴と投資家の選択

今回の動きは、高配当狙いでソフトバンクを保有していた投資家にとって、大きな試練となりました。

◉ 権利確定後に売るか?

◉ 配当狙いで持ち続けるか?

📉 株価の下落幅 > 配当金 という状況では、

実質的にトータルリターンがマイナスになる可能性もあります。

今後は以下の点に注意が必要です👇

◉ 株価変動リスクと配当利回りのバランス

◉ 事前に材料を織り込んだ投資判断の重要性

◉ ニュースリスクを避ける「決算後・イベント後」の戦略

今後の高配当株戦略はどうする?

ソフトバンクの今回の急落は、高配当株投資のタイミングの難しさを浮き彫りにしました。

特に以下のような行動が、今後の戦略に活かせるポイントです👇

◉ 配当利回りだけでなく、株価のボラティリティも重視

◉ 権利確定前後の売買タイミングを事前に計画

◉ IR発表や経営リスク要因を常にウォッチ

◉ 同様の高配当銘柄と比較し、分散投資を検討

📉NTTドコモ完全子会社化でソフトバンクは窮地に?今後の展望を考察

NTTによるNTTドコモの完全子会社化は、

ソフトバンクにとって極めてタイミングの悪い出来事となりました⚠️📉

この再編により、通信業界の競争は一気に激化し、

ソフトバンクの事業収益や配当戦略に深刻な影響を及ぼす可能性があります。

💸値下げドミノと業績悪化のリスク

ドコモが本格的な料金引き下げを実施すれば、

ソフトバンクも料金の値下げを強いられる展開は避けられません💡📱

以下のようなリスクが浮上しています👇

✅ 通信料金値下げによる収益圧迫

✅ 営業利益の減少が加速する可能性

✅ 財務余力の低下による減配懸念の高まり

💰7.3%の高配当、でも落とし穴あり?

現在の配当利回りは驚異の7.3%と非常に魅力的に見えますが、

この利回りは将来の配当維持が前提で成立する数値です📊💭

もし減配が現実になれば…

📉 配当利回りの魅力が激減

💥 高配当目当ての投資家の売却が加速

⚠️ 株価のさらなる下落が現実味を帯びる

📊投資判断の難所に突入

ソフトバンク株は、高配当狙いの投資家にとって

判断が極めて難しいフェーズに入っています💡

以下のような点に注意して判断することが大切です👇

◉ 減配の可能性と業績予測を丁寧に見極める

◉ 他の高配当銘柄との比較を行う

◉ 配当利回りに飛びつかず、企業の財務体質を重視する

投資家はどう動くべきか?

今回のNTT再編によって、ソフトバンクは価格競争と収益圧迫の板挟みに。

見かけの配当利回りだけで判断すると、思わぬリスクを抱える結果にもつながります⚠️

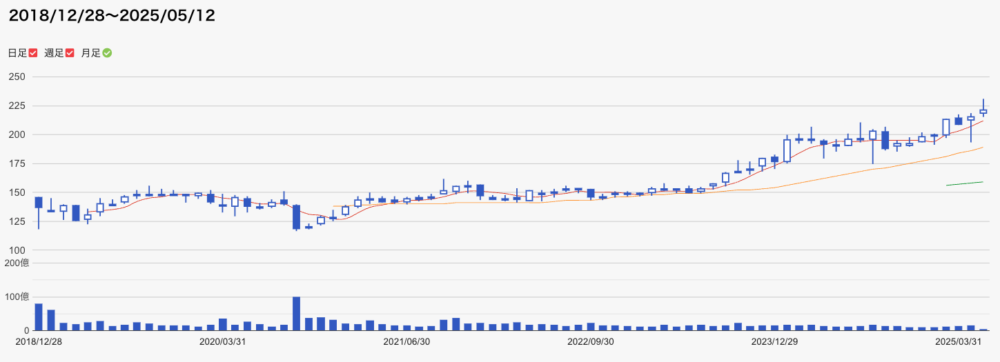

【2025年5月13日追記】ソフトバンク株の大底は2020年のPO後だった!

2020年9月、ソフトバンクの株はNTT再編と公募増資(PO)により、大きな株価下落が発生しました。

このときの暴落こそが、長期的に見れば絶好の買い場=大底となりました。

📈その後の株価は堅調で、ゆるやかな右肩上がりのトレンドを継続しています。

一時のショックを乗り越えたことで、ソフトバンク株は安定感を取り戻した形です。

安定した配当が魅力✨

あれ以降、大きな増配はないものの、減配も一切なく安定した配当を継続しています。

投資家にとっては、株価の堅調さに加え、配当の安心感も大きな魅力です。

◉2020年以降は急落なしで安定上昇

◉増配はないが配当は毎年しっかり維持

◉下落耐性と収益基盤の強さが光る

誰もが一番投資したくないタイミングが最高の投資タイミングになります。

投資では他の人と同じ行動をする人は上手くいきません。

📌まとめ:いま注目すべき「ソフトバンク株の選択基準」

今回の一連の動きから見えるのは、高配当株といえども安泰ではないという現実です。

特にソフトバンク株は、外的要因による業績悪化リスクが急上昇しており、投資判断には慎重さが求められます⚠️

🔻 この記事の要点をおさらいすると…

📉 ソフトバンク株は権利落ち後に大幅下落

📢 NTTドコモ完全子会社化で料金値下げが現実化

💰 KDDIやソフトバンクの利益圧迫は不可避

📊 配当利回りは高水準(7.3%)だが、減配リスクが顕在化

今後の注目点は、以下の2つに集約されます👇

1️⃣ 業績悪化がどこまで進むか

2️⃣ 減配がいつ実施されるか

🔗 高配当株で“仕組み投資”を始めよう!

「利回りが高い株に投資するだけで不労所得が得られる」と聞くと、夢のように感じるかもしれません💡

でも実は、高配当株は誰でも始められる堅実な資産形成の手段です。

高配当株の基礎知識から、リスク管理、注目の銘柄、ETF・投資信託の選び方、証券口座の活用法までを徹底解説します📘

初心者にもわかりやすく、FIREや副収入を目指す人にぴったりの内容となっています!

◉ 高配当株とは何かとその魅力(インカムゲイン・複利効果・精神的安心感)

◉ 利回りだけに惑わされない「5つの選定基準」で失敗回避

◉ 2025年注目の高配当株5選(JT・オリックスなど)を紹介

◉ 米国ETF(HDV/SPYD/VYM)や投資信託(SBI・楽天SCHD)の違いと活用術

◉ 新NISAや自動積立での“仕組み化”が成功のカギ

◉ 初心者でも安心して使えるおすすめ証券口座と活用法

コメント