【株の利益と配当金】ふるさと納税の寄付上限を増やすコツ😊

ふるさと納税の寄付上限が思ったより低くて、返礼品選びが物足りないと感じていませんか。

あなたが投資をしているなら、株の利益や配当金の扱い方だけで上限をグッと伸ばせる可能性があります✨

実は、ふるさと納税の上限は住民税所得割額でほぼ決まります。

そしてこの数値は、確定申告で株式譲渡益や配当金をどう申告するかで変わります📈

税制はややこしく見えますが、ポイントはシンプルです。

申告方法を理解して選ぶだけで、寄付できる金額も返礼品の選択肢も変わります🎁

◉ ふるさと納税の上限が決まる仕組みと住民税所得割額の考え方🧮

◉ 総合課税と申告分離課税の違いと上限への影響📊

◉ 配当金や株の利益があると上限が増える理由と目安💰

◉ iDeCoや各種控除とのバランスで損しないコツ🔍

本記事は、制度の根拠になる計算の考え方と、確定申告の実務でつまずきやすい点を踏まえて整理します。

あなたが迷わず判断できるように、上限アップの道筋を具体的に解説します📘

この記事を読むことで、あなたはこうなれます😊

◉ ふるさと納税の上限を左右する数字がスッキリわかる✨

◉ 配当金や株式譲渡益で上限がどれくらい増えるかイメージできる📈

◉ 自分に合う確定申告の選び方がわかり、損を避けられる🛡️

◉ ワンランク上の返礼品を狙えるようになる🎁

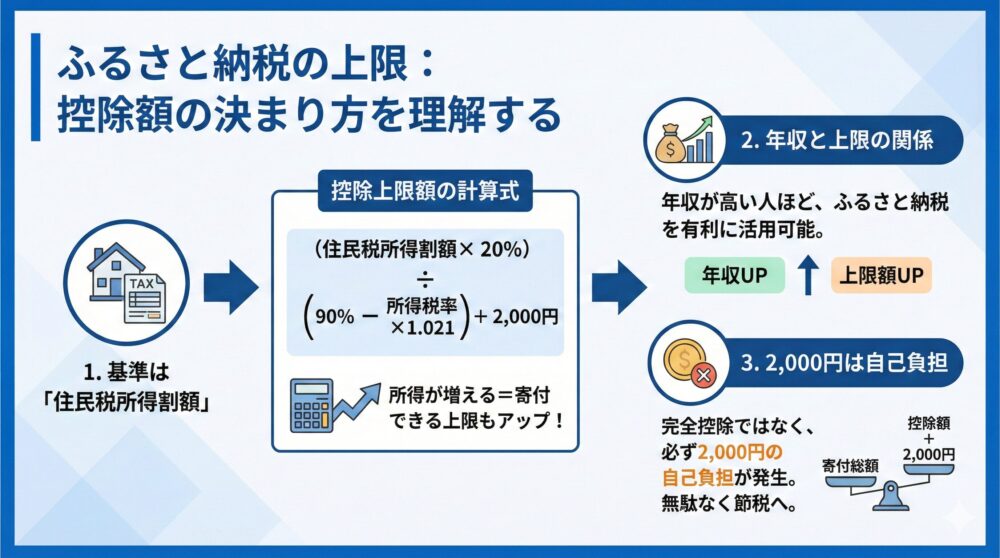

💡【ふるさと納税の上限】控除額の決まり方を最速で理解✨

ふるさと納税の寄付上限額は、「住民税所得割額」を基準として、以下の式で算出されます👇

🧮 控除上限額の計算式(住民税所得割額 × 20% ÷(90%-所得税率×1.021))+2,000円

✅ 要点まとめ

◉ 住民税所得割額がベースになる

◉ 所得税率も計算に影響を与える

◉ +2,000円は自己負担となるため、完全控除ではない点に注意🔍

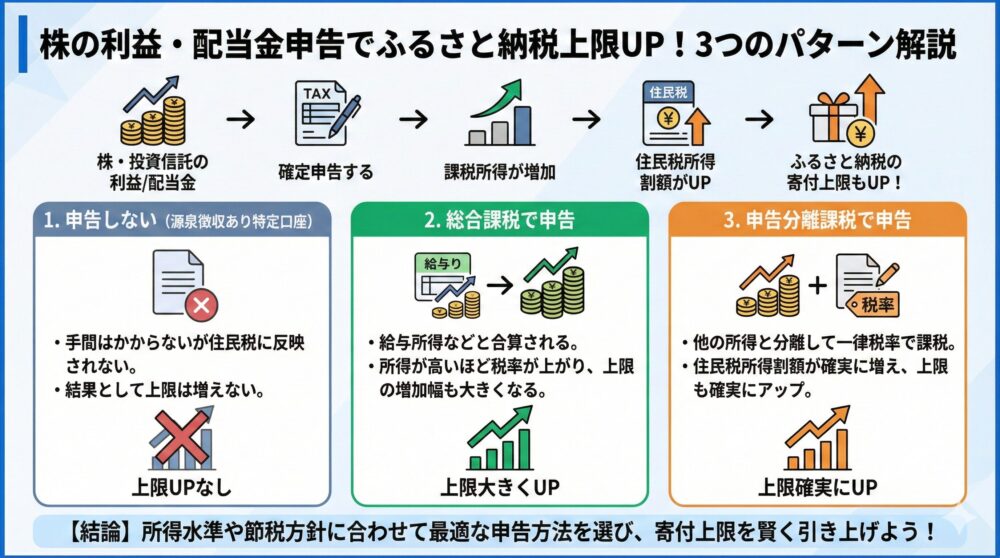

📊【株の利益/配当金】申告で上限が増える理由をパターン解説📈

株式投資や投資信託で得た利益や配当金を確定申告すると、課税所得が増加します📈

その結果、住民税所得割額が上がり、ふるさと納税の寄付上限もアップするのです✨

申告方法には主に以下の3パターンがあり、それぞれの申告によって上限の増え方が異なります👇

1️⃣【申告しない】源泉徴収あり特定口座だと上限が増えない理由❌

配当金や株式の利益を申告しない場合、ふるさと納税の寄付上限額は増えません❌

源泉徴収ありの特定口座を使っている場合、税金は証券会社で自動的に精算されるため、課税所得に影響が出ない仕組みになっています💸

📌この方式の注意点はこちら👇

◉ 特定口座(源泉徴収あり)は、確定申告が不要で手間はかからない

◉ ただし、住民税の控除額にも反映されないため損をしている可能性も

◉ 節税+寄付上限アップを狙うなら申告が有利!

2️⃣【総合課税】配当控除も意識して上限が伸びる仕組みを解説😊

配当金を総合課税で申告すると、給与所得などと合算して課税されます💼📈

その結果、課税所得が増加し、住民税所得割額がアップ!

つまり、ふるさと納税の寄付上限額も自動的に増えるという仕組みです✨

📌 総合課税のメリットまとめ

◉ 配当や利益を申告するだけで寄付上限がアップ📈

◉ 所得が高いほど控除枠の拡大も大きくなる💰

◉ 上手に活用すれば高額な返礼品の選択肢も広がる🎁

💡上限増加額の目安はこちら!

配当金の合計 × 10% ×(23.558%〜45.397%)

※税率は所得に応じて変動します。高年収の人ほど寄付枠の上昇幅も大きくなります📊

3️⃣【申告分離課税】株利益/配当でも上限が増える要点を整理🧾

株式の売却益や配当金を「申告分離課税」で申告すると、他の所得とは別に課税されます💹

この方式では、所得税20.315%・住民税5%の合計25.315%が一律で課税されるのが特徴です📉

しかし注目すべきは、この課税によって住民税所得割額が確実に増える点です📈

つまり、ふるさと納税の寄付上限額も連動してアップするというわけです💡✨

📌 申告分離課税の注目ポイント

◉ 所得税率が一定なので、計算がシンプルでわかりやすい🧮

◉ 株や配当の金額が多いほど上限アップ効果が大きい📊

◉ 高所得者だけでなく誰にでも活用しやすい仕組み😉

💡増加額の目安はこちら!

配当・株利益の合計 × 10% × 26.779%

✅【申告方法の結論】あなたに合う選び方を3行で総整理📝

ふるさと納税の寄付上限を左右するのは、「どう申告するか」によって大きく変わります💡

ここでは、申告方法ごとの特徴をコンパクトに整理しておきましょう📝✨

📌 申告しない場合(源泉徴収ありの特定口座)

→ 住民税所得割額に反映されず、寄付上限は増えません❌

📌 総合課税で申告した場合

→ 給与などと合算され、所得税率が段階的に上昇📈

→ 所得が多くなるほど、ふるさと納税の上限もアップ⤴️

📌 申告分離課税で申告した場合

→ 一律税率でも、住民税所得割額が確実に増加!

→ 結果として、上限アップにしっかり貢献します💰

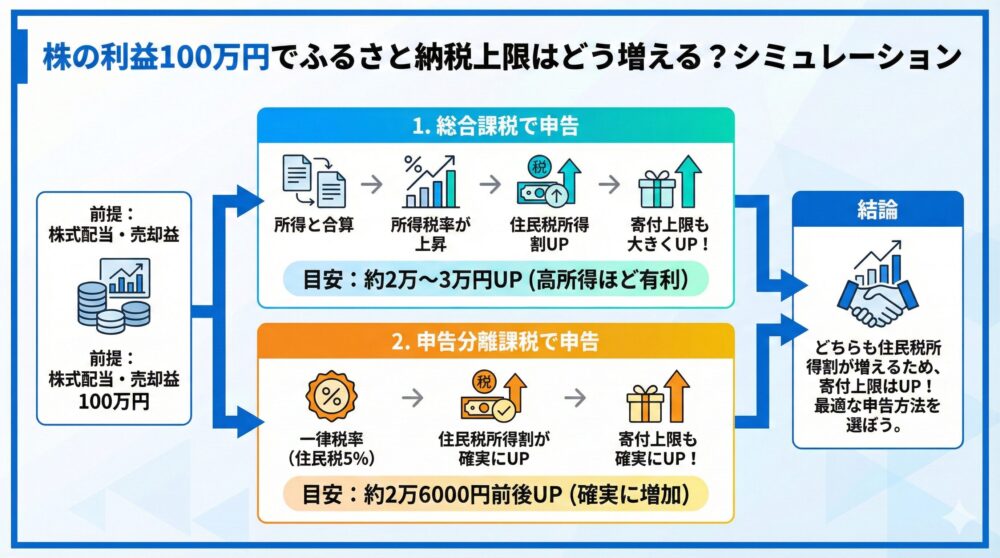

🧮【増加額シミュレーション】利益100万円で上限はどれだけ増える❓

実際に株式配当や株式売却益が100万円あった場合の

ふるさと納税の寄付上限の増加額をシミュレーションしてみましょう📊✨

1️⃣【総合課税の増加額】税率別に上限アップ目安を見える化📊

配当金や株式利益を「総合課税」で申告すると、他の所得(給与など)と合算されて課税されます💼📈

このため、所得税率は段階的に上昇し、住民税所得割額も増加します🔺

📌 上限増加の目安(配当金など100万円のケース)

◉ 所得税率によって異なるが、約2万〜3万円程度の寄付枠アップ

◉ 所得が高いほど税率が上がり、控除上限もさらに拡大📊✨

💬 ポイント

◉ 課税所得が増える=住民税所得割額が増える=寄付上限も増える!

◉ 高所得層ほど総合課税の恩恵が大きい📈🎯

2️⃣【分離課税の増加額】一律課税でも上限が増える理由を確認✅

株式や配当の利益を「申告分離課税」で申告すると、他の所得とは別枠で一律税率が適用されます🧾

具体的には、所得税20.315%・住民税5%の固定税率がかかる仕組みです📉

📌 上限増加の目安(利益100万円の場合)

◉ 約26,000円前後の寄付枠アップが見込めます⤴️💰

◉ 分離課税でも住民税に反映される点がポイントです📊

💬 ポイント

◉ 申告分離課税でも、住民税所得割に影響を与えるため、ふるさと納税の上限増に貢献!

◉ 他の控除制度(iDeCoなど)との兼ね合いも考慮して、最適な申告方法を選ぶのがおすすめです😉✅

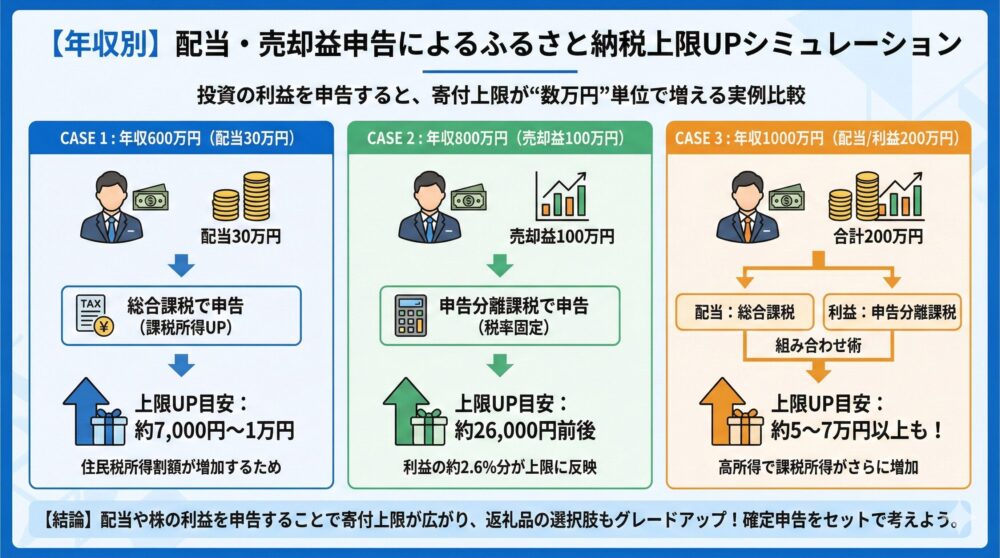

📊【年収別の具体例】配当/売却益で上限が増える実例を比較📈

「どのくらい寄付できる金額が増えるの?」という疑問に答えるため、配当金や株の利益がある場合のシミュレーションを3パターンご紹介します。

📌 年収や申告方法によって、寄付できる金額が“数万円”単位で増えることも!

✅【年収600万円】配当30万円を総合課税で上限が増える目安💡

◉ 年収600万円の会社員が、配当金30万円を総合課税で申告

◉ 課税所得がアップし、住民税所得割額が増加

✅【年収800万円】売却益100万円で上限アップを計算して確認🧮

◉ 株式の売却益100万円を申告分離課税で申告

◉ 税率は固定でも、住民税所得割額に反映される

✅【年収1000万円】配当/利益200万円で上限が伸びる組み合わせ術✨

◉ 配当金の一部は総合課税で、株式利益は申告分離課税で申告

◉ 高所得のため、課税所得がさらに増加

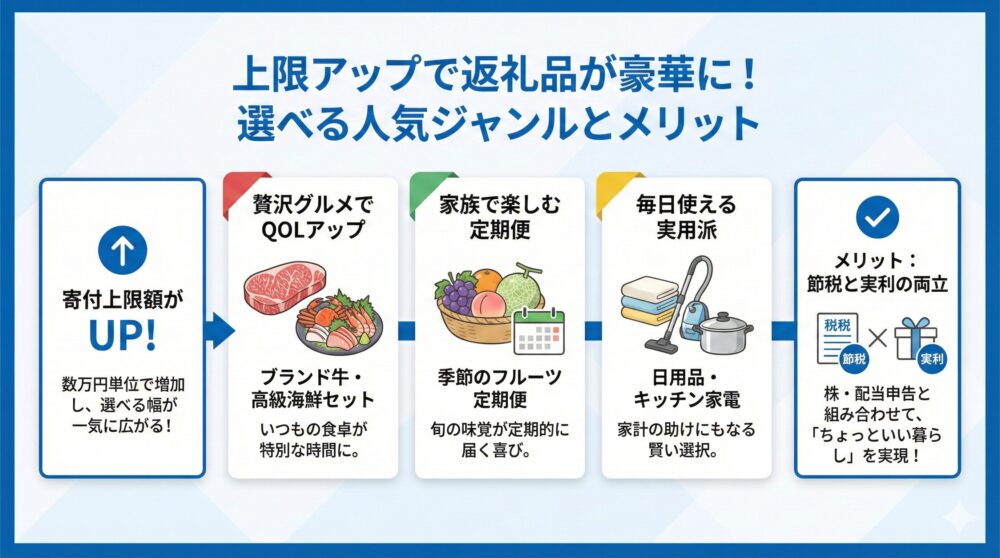

🎁【返礼品が豪華に】上限アップで選べる人気ジャンルを紹介🍖

年間の寄付上限が数万円単位で増えると、選べる返礼品の幅も一気に広がります🎉

ふるさと納税の楽しみ方が、さらにリッチに、さらに実用的になります!

例えば、こんな豪華返礼品も視野に👇

🍖 ブランド牛や高級海鮮セット(贅沢ごはんでQOLアップ)

🍇 季節のフルーツ定期便(家族みんなで楽しめる)

🧼 日用品・キッチン家電(毎日使える実用派にぴったり)

今年は、税金対策と一緒に“ちょっといい暮らし”も実現しちゃいましょう!💡📦

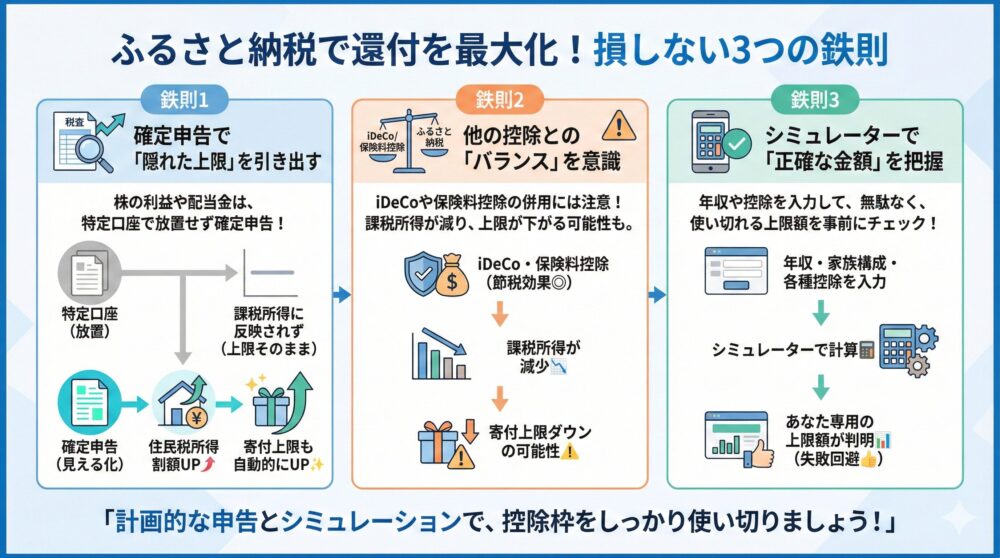

🎯【還付を最大化】ふるさと納税で損しない3つの鉄則を解説🔑

ふるさと納税で“還付額”を最大限に活かすには、計画的な申告と制度の活用がカギ🔑

以下のポイントを押さえることで、控除枠をしっかり使い切ることができます!

1️⃣【確定申告の基本】課税所得を正しく出して上限を読み切る🧾

株の利益や配当金を確定申告で申告すれば、住民税の所得割額がアップします⤴️

この増加によって、ふるさと納税の控除上限額も自動的に引き上げられる仕組みです✨

💡ポイントはココ!

◉ 特定口座(源泉徴収あり)で放置していると、課税所得にカウントされない

◉ 確定申告することで、住民税の算出に反映されるようになる

◉ ふるさと納税の寄付上限を増やす“見えない鍵”が確定申告にある!

2️⃣【iDeCo/保険料控除】控除で上限が下がる落とし穴を回避⚠️

iDeCoや生命保険料控除などの各種控除を使うと、所得控除が増え、課税所得は減少します📉

その結果、住民税所得割額が下がり、ふるさと納税の寄付上限額もダウンしてしまう可能性があります⚠️

💡チェックポイントはこちら!

◉ iDeCo・保険料控除の活用は節税に効果的

◉ ただし、控除が多すぎるとふるさと納税の恩恵が減るリスクも…

◉ 投資と節税、どちらを優先するかによってバランス調整がカギになります🔑

✅【上限確認の最短ルート】シミュレーターで失敗を防ぐ方法📱

ふるさと納税の上限額を正確に把握するには、「寄付上限額シミュレーター」の活用が超重要!🧮

年収・家族構成・控除の有無などを入力するだけで、あなた専用の上限額が一発でわかります📊✨

💻 おすすめのシミュレーター提供サイト

◉ さとふる(使いやすさ抜群!)

◉ ふるなび(詳細条件にも対応)

◉ 楽天ふるさと納税(ポイントも貯まる!)

ふるなびの「詳しく!本格シミュレーション」がオススメ!

🎯 シミュレーターを活用するメリット

◉ 無駄なく“使い切れる”金額が明確になる

◉ iDeCoや保険控除との兼ね合いも反映可能

◉ 返礼品を選ぶ前に予算感が掴めて失敗しない👍

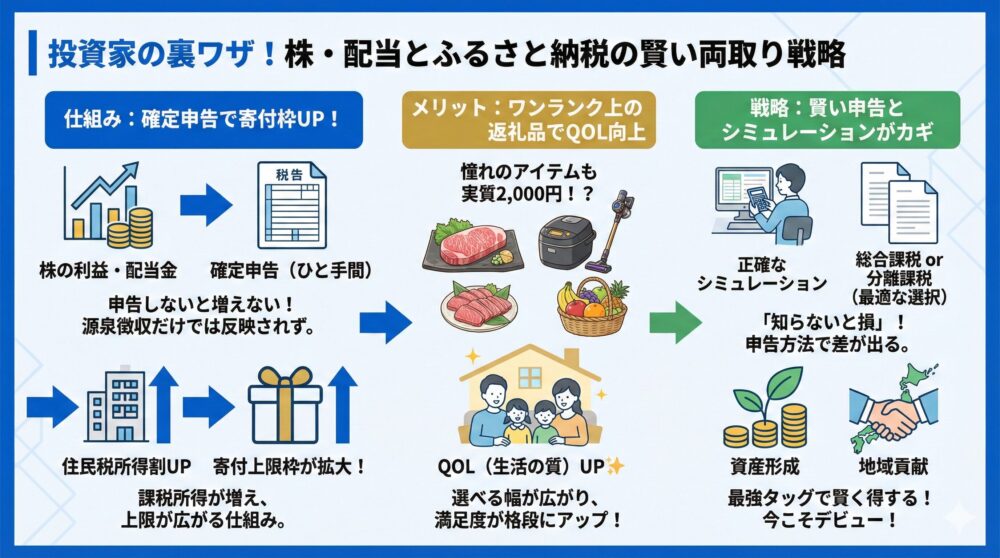

💬【投資家の裏ワザ】株/配当とふるさと納税を両取りするコツ💹

ふるさと納税は、節税とリターンを両立できる最強制度🎯

特に株式投資をしている人こそ、知って得する裏ワザが満載です💹✨

📈【寄付枠アップ】株の利益/配当金を上限に変える考え方✨

株や投資信託で得た利益や配当金を確定申告すれば、課税所得がアップ📊

それに伴い住民税所得割額も増加し、ふるさと納税の控除上限が広がる仕組みです🧮✨

✅ 知っておきたいポイント

◉ 申告しないと上限は増えない(源泉徴収だけでは反映されない)

◉ 総合課税 or 分離課税で申告することで寄付枠が増加

◉ 上限額アップ=ワンランク上の返礼品が狙える🎁

🎁【QOLが上がる】日用品/家電/グルメで満足度を上げる選び方🏠

上限が増えると、選べる返礼品の幅も一気に広がります✨

高級和牛やブランド米、最新家電など、憧れのアイテムも実質2,000円で手に入るかも!?

📌【知らないと損】申告の違いで差が出るポイントを再チェック🔍

ふるさと納税の魅力は、「得できる人がより得する」仕組みにあります📘💡

投資で得た利益を“納税枠”として有効活用できるのは、ほんのひと手間の差😉

🌱【資産形成×地域貢献】ふるさと納税を賢く続ける戦略を解説🌏

株式投資×ふるさと納税は、節税と生活の質を高める最強タッグ✨

今年は“申告のひと工夫”で、返礼品も控除額もワンランクアップを目指しましょう🎯

❓【よくある質問】申告/上限/税金の不安をまとめて解決🙋

Q. 株の利益は申告しないと、ふるさと納税の上限に影響しますか?

Q. 総合課税と分離課税はどちらが有利ですか?

Q. 確定申告をすると税金が増えるのでは?

Q. 特定口座のままでも何か対策はありますか?

もっと具体的に金額の計算方法を知りたい人!👇

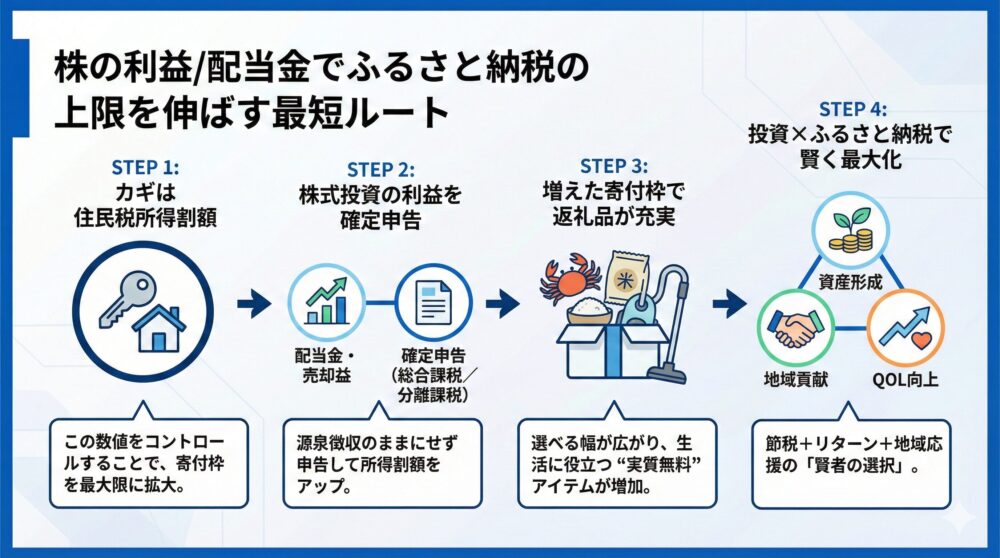

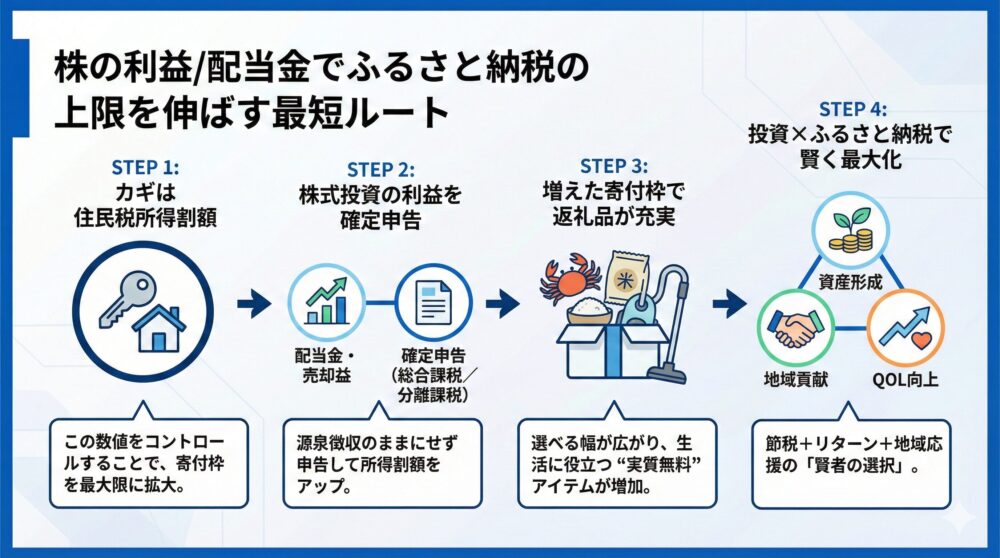

📌【まとめ】株の利益/配当金で上限を伸ばす最短ルートを確認✅

ふるさと納税の控除上限を決めるカギは「住民税所得割額」です🔑

この数値をコントロールすることで、ふるさと納税の恩恵を最大限に引き出すことが可能になります✨

📈【実践ステップ】株式投資の利益を寄付枠に変える手順を整理🧩

住民税所得割額を増やすには、株の配当や売却益を確定申告で正しく申告することが重要です📊

源泉徴収されたままにせず、総合課税や分離課税で申告することで、上限額が大きくアップします💡

特に以下のような方におすすめ👇

◉ 配当金を一定額以上受け取っている方

◉ 年間で株式の利益が出ている方

◉ 節税とお得な返礼品を両立したい方🎯

💸【増えた上限の使い道】家計が助かる返礼品で得を積み上げる📦

住民税所得割額が上がれば、その分だけ寄付できる金額も増加📈

つまり、選べる返礼品の幅が広がる=生活に役立つ“実質無料”のアイテムが増えるということ🎁✨

✔ 高級和牛・カニ・ブランド米などのグルメ

✔ タオル・寝具・掃除機などの日用品や家電

✔ 日常を豊かにする地域の体験型ギフトも🎉

🌱【賢いお金の使い方】ふるさと納税×投資で得を最大化する💡

ふるさと納税は、単なる節税だけでなく、自分の資産形成と地域貢献を同時にかなえる制度です🌏✨

とくに投資家にとっては、「育てたお金で賢く寄付する」ことが自然な流れと言えるでしょう。

📌 投資の収益を申告して控除枠を拡大

📌 お得に寄付して、地域も自分もWin-Win

📌 賢く節税しながらQOL(生活の質)もアップ!

💡【お金の活かし方】上限を伸ばして満足度を上げる考え方😊

株式投資の利益を使って、ふるさと納税の控除枠を広げるのはまさに賢者の選択✨

ただお金を使うのではなく、「節税+リターン+地域応援」がセットになった新しいお金の使い方です📦

🔗【クレカ×ふるさと納税】ポイント還元まで取り切る最強ルート💳

2025年に向けて家計を賢く改善したい人は必見!

今こそ始めるべきなのが、高還元クレジットカードとふるさと納税の連携ポイ活です✨

たった2つの制度を組み合わせるだけで、年5〜10万円相当のポイント還元+節税+返礼品まで狙える超お得な戦略が完成します。

◉三井住友カード プラチナプリファードで最大10%の還元も狙える

◉楽天ふるさと納税×お買い物マラソンでポイント爆増🎯

◉Vポイント→WAON POINT→ウェル活で1.5倍の価値に変換🔥

◉制度改正前の2025年9月までが高還元ポイ活の最後のチャンス

コメント