【高配当株の始め方💰】配当収入を仕組み化して資産を育てる最初の一歩

将来のお金に不安はあるけれど、何から始めればいいか分からない。

そんな気持ちを、あなたも一度は感じたことがあるのではないでしょうか😌

株価の上下に一喜一憂する投資は疲れるし、失敗したら怖い。

それでも、配当収入という安定したキャッシュフローには魅力を感じているはずです💡

この記事では、高配当株を軸にした投資を「運や勘」ではなく、

仕組みとして再現できる形で解説していきます📘

◉ 高配当株とは何か

◉ なぜ新NISAと相性が良いのか

◉ 個別株と高配当ETFや投資信託の使い分け

◉ 減配リスクを避けるための具体的な判断基準

私はこれまで、値上がり益狙いの投資からインカム投資へ軸足を移し、

安定した配当を積み上げる運用を実践してきました。

その経験をもとに、初心者でも迷わず行動できる形に整理しています🧠

この記事を読むことで、あなたは

◉ 利回りに振り回されない高配当株投資の考え方が分かる

◉ 配当収入を安定させるための基準を持てる

◉ FIREやセミリタイアに向けた現実的な一歩を踏み出せる

結論として、高配当投資で大切なのは「高い利回り」ではありません。

続く配当を仕組みで作ることこそが、長期で成功する最短ルートです✨

【高配当株とは】メリット/リスクを初心者向けにやさしく整理📈

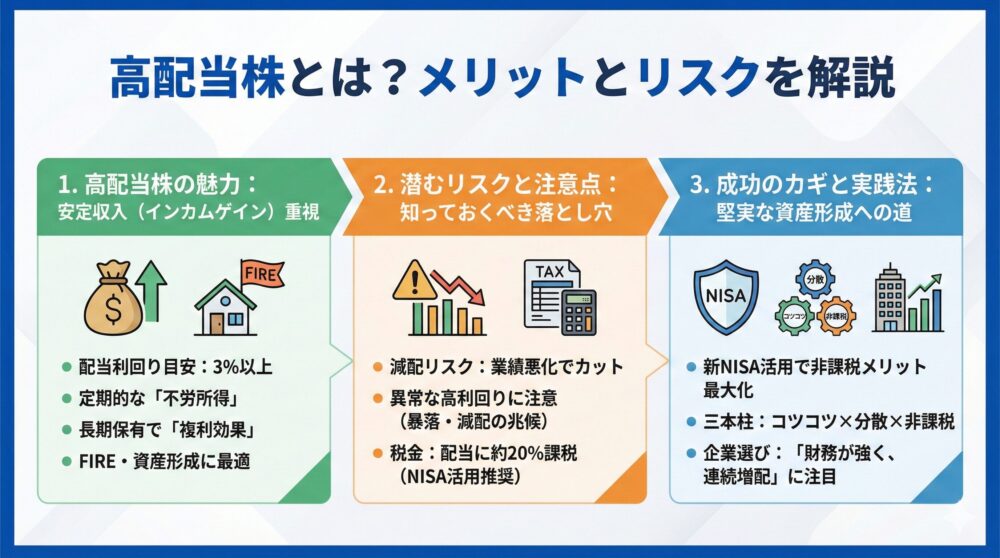

高配当株とは、企業が得た利益を株主に分配する「配当金」の割合が高い株のこと📊

とくに配当利回りが3%以上の銘柄は「高配当株」とされ、5%以上なら優良候補とされています。

では、なぜ高配当株がこれほどまでに人気なのか?

投資家に選ばれる理由と注意すべきリスクを、わかりやすく整理していきましょう!

【高配当が人気の理由】配当/複利/安心感が強い3つの根拠✅

📌高配当株は、値上がり益(キャピタルゲイン)よりも

安定収入(インカムゲイン)を重視する人に向いています💰

◉ 定期的に配当金が受け取れるため「不労所得」を得られる仕組み

◉ 株を長く持ち続けることで「複利効果」が働きやすい✨

◉ 株価が下落しても、配当があれば精神的な支えになる💡

FIREする場合、株を売って利益確定させて生活するほうが合理的です。

しかし、心理的には元本を一切売らずに増え続ける分配金と配当金だけで生活できる方が安心できます。

【高配当の注意点】減配/高利回り罠/税金の落とし穴を回避⚠️

💥高配当株にも当然「落とし穴」があります。

知らずに飛びつくと、資産が目減りする可能性もあるので要注意!

◉ 減配リスクがある

企業業績が悪化すれば、配当金はカット(減配)される可能性あり📉

◉ 異常に利回りが高い銘柄には「ワケ」がある

利回り7〜10%超の銘柄は、株価暴落や減配の前兆であることも⚠️

◉ 税金の扱いに注意

配当には20.315%の課税があり、NISAや新NISAの非課税枠を活用することでメリットが大きくなります💡

配当の再投資はNISA枠を使うので、高配当とNISAは相性が悪いと言われることもあります。

しかし、夫婦で合計3600万円の元本が配当収益を産まないと、配当FIREを目指すには都合が悪いと思います。

【インカム投資のコツ】配当を味方にして手堅く増やす考え方🌟

高配当株は、毎年安定した収入を得られる魅力的な手段です📥

ただし「利回りが高い=安心」ではないことを理解し、業績・財務・配当方針まで総合的に判断することが大切です。

📌 コツコツ投資×分散戦略×非課税制度の三本柱が成功のカギ

📌 高配当株=地味だけど堅実な投資スタイル

📌 迷ったら「財務が強く、連続増配している企業」を選ぶのが安心

配当利回りの高さと減配がないことが重要。

減配をしないためには本業の収益が成長している必要があります。

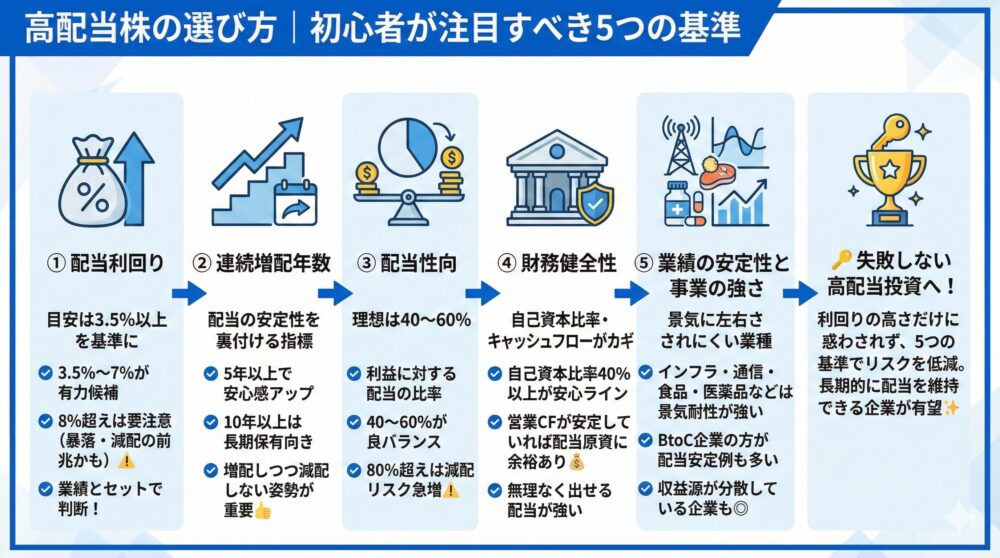

【高配当株の選び方】初心者が失敗しない5つの判断基準📘

高配当株を選ぶうえで大切なのは、「利回りの高さ」だけを見て判断しないこと❌

企業の安定性や成長性、配当の持続性など、複数の指標を総合的にチェックすることが重要です💡

【配当利回りの目安】3.5%基準と8%超に注意する理由を解説🔍

配当利回りは、株価に対して配当金がどれだけ支払われるかを示す指標📊

目安としては「3.5%以上」なら魅力的な水準とされています。

◉ 5%〜7%なら高配当銘柄の有力候補

◉ 逆に8%超えは要注意(株価暴落や減配の前兆かも?)⚠️

◉ 利回りだけでなく「業績」もセットで判断するのが鉄則!

本当は4%欲しいのですが、銘柄の業界分散も考えると3.5%〜をOKにしないと厳しい。

株価が下落している場合など、状況によって目標値も変わります。

【増配の見極め方】連続年数より増配率/減配回避を重視する🔄

「連続して増配しているか?」は、企業の配当意欲と成長性の証です✨

◉ 5年以上の増配実績があると安心感アップ

◉ 10年以上増配の企業は長期保有向き

◉ 増配しつつ減配しない姿勢は投資家に信頼されるポイント👍

私は、連続増配記録(雑誌などで取り扱われる)は重視していません。

実際に5年〜10年で配当をどのくらい増やしているかと減配をしないことを重視しています。

【配当性向の見方】40〜60%が目安で80%超は危険なサイン💹

配当性向は「利益のうちどれだけを配当に回しているか」の比率。

高すぎると無理な配当、低すぎると株主還元に消極的な印象になります。

◉ 40〜60%がバランスのよい水準

◉ 80%を超えると減配リスクが急増⚠️

◉ 業種によっても目安は異なるので、同業他社と比較が重要

【財務の安全性チェック】自己資本比率/CFで減配リスクを減らす🏦

倒産リスクや減配リスクを避けるには、財務の安定性を確認しましょう。

◉ 自己資本比率は40%以上が安心ライン

◉ 営業キャッシュフローが安定していれば、配当原資に余裕あり💰

◉ 無理なく「出せる配当」を出している企業が長期では強い

【業績の安定性】不況に強い業種/収益源分散で配当を守る🔧

景気に左右されやすい業種は、不況時に減配や株価急落のリスクがあります。

◉ インフラ・通信・食品・医薬品などは景気耐性が強い

◉ BtoBよりBtoC(消費者向け)企業の方が配当安定例も多い

◉ 国内外の販売先・収益源が分散している企業も◎

話題になっているような銘柄ではなく、あまり話題にならない銘柄が好みです。

【5つの基準まとめ】利回りより持続性で失敗を防ぐ投資術🔑

高配当株は「利回りの高さ」に惑わされず、5つの選定基準でリスクを減らすことが大切です📘

◉ 利回り3.5%以上×連続増配×健全な財務体質が理想

◉ 長期的に配当を維持できる企業が、投資先として最も有望

◉ 新NISAや逆張り戦略と組み合わせると、より効果的✨

私が高配当株投資を始めたきっかけ

高配当株投資の前の私は、東証一部昇格銘でTOPIX組入による株価上昇を狙う投資をしていました。

結局は当たったり、外れたり、予想が当たったのに株価に反映されなかったり(組み込み済み)で労力には見合いませんでしたが。

【2025年の国内高配当】利回りと分散で選ぶ注目10銘柄まとめ📊

2025年の高配当株投資では、ただ利回りが高いだけでなく、

安定配当・連続増配・財務健全性のバランスが重要視されています📈

この記事では、利回りランキングを基に厳選した注目の高配当株10社を紹介。

利回りだけでなく、業種やリスクとのバランスにも注目して解説していきます💹

いつも10銘柄位をウォッチしていて、現金が入った時にその中から最適な銘柄を選んでます。

【利回りランキングTOP10】買い候補を絞る見方と注意点を整理🏆

以下は、2025年5月時点での予想ベースの私の注目銘柄の高配当利回りランキングです📋

| 順位 | 銘柄 | 配当利回り | 株価(2025/5/8) | 年間予想配当 |

|---|---|---|---|---|

| 1️⃣ | INPEX | 5.00% | 1,798.5円 | 90円 |

| 2️⃣ | ジャックス | 4.83% | 3,725円 | 180円 |

| 3️⃣ | オリックス | 4.71% | 2,864円 | 135円 |

| 4️⃣ | MS&AD | 4.55% | 3,189円 | 145円 |

| 5️⃣ | SBIホールディングス | 4.45% | 3,710円 | 165円 |

| 6️⃣ | ヤマハ発動機 | 4.43% | 1,128円 | 50円 |

| 7️⃣ | JT(日本たばこ産業) | 4.32% | 4,559円 | 197円 |

| 8️⃣ | 三菱HCキャピタル | 4.10% | 1,001円 | 41円 |

| 9️⃣ | 三井住友FG | 3.68% | 3,332円 | 123円 |

| 🔟 | NTT | 3.49% | 148.9円 | 5.2円 |

【利回り以外の注目点】配当方針/財務/成長で総合評価するコツ🔍

高配当株を選ぶ際は、以下の観点も必ずチェックしましょう💡

◉ 安定して配当を出しているか?(過去の増配・減配履歴)

◉ 財務体質が健全か?(自己資本比率・営業キャッシュフロー)

◉ 今後も安定利益が見込めるか?(業種・海外展開・セグメント別成長性)

◉ 株主還元姿勢が強いか?(自社株買い・還元方針)

◉ NISA・iDeCoで非課税運用できるか?

【タイプ別の選び方】安定型/高利回り型/成長配当型で整理する💡

📥 安定収入を重視するなら…

◉ JT|たばこ業界の配当安定株

◉ オリックス|財務健全+増配+自社株買い

◉ MS&AD|保険業界で配当維持力が高い

逆張りとして上手く行ったJT株ですが、今は順張りの銘柄になっています。

🚀 高利回りを狙いたいなら…

◉ INPEX|資源価格に左右されるが5%の高利回り

◉ ジャックス|信用リスクはあるが配当水準は優秀

◉ 日本郵船(今回は除外)も中級者向けで検討対象

📊 成長+配当のバランス型なら…

◉ 三井住友FG・三菱HCキャピタル|金融業×増配基調

◉ NTT|長期保有で安定志向に人気

◉ 伊藤忠商事(今回は除外)|商社でありながら連続増配が強み

三井住友FGは、万年不人気で配当だけ貰えればいいと思って購入したのですが、結果的には株価が大幅に上昇しました。

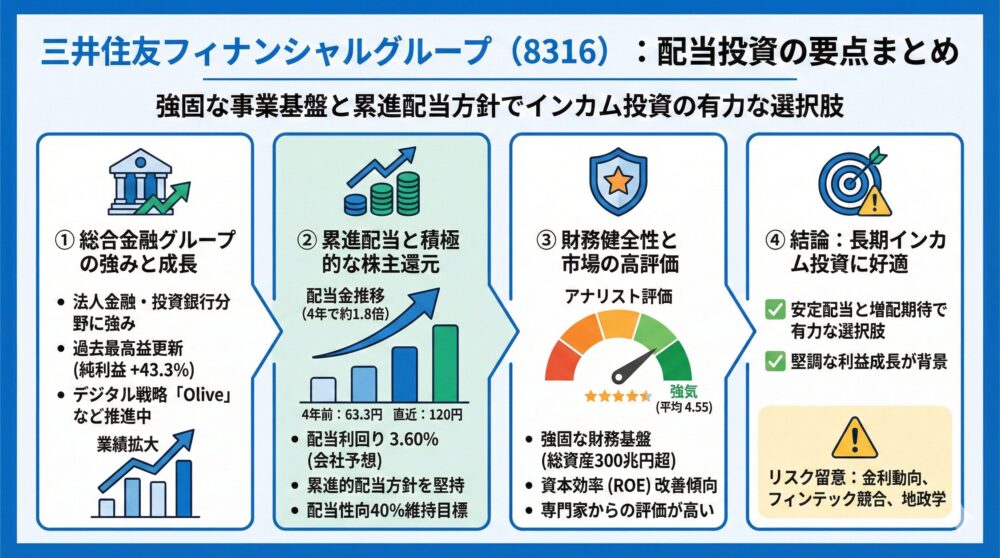

【三井住友FG(8316)】配当目的で買う前に見るべき要点を整理✨

三井住友フィナンシャルグループ(以下SMFG)は、三井住友銀行を中心とする総合金融グループです。

国内外で幅広い金融サービスを提供し、特に法人金融・投資銀行分野に強みを持ちます。

【企業の基本情報】ビジネスの強みと稼ぐ仕組みを先に理解📌

SMFGは、銀行・証券・リース・カードなど多様な事業を展開しています。

国内の顧客基盤に加え、海外ネットワークも強固です。

◉ 中核企業は三井住友銀行

◉ 証券・クレジット・ファイナンス事業も展開

◉ 法人向けソリューションが強み

◉ デジタル戦略「Olive」なども推進中

【株価と利回り】数字の見方と利回りがズレる典型パターン解説💹

2025年5月8日時点で、株価は3,332円。年初来高値は4,140円、安値は2,560.5円と幅があります。

会社予想の配当利回りは3.60%で、安定したインカムが期待できます。

◉ 株価:3,332円

◉ 配当利回り:3.60%(会社予想)

◉ Investing.comでは7.18%と表示も、過去特殊配当含む可能性あり

【配当実績と方針】増配余地/累進配当/還元姿勢の信頼度を確認💰

SMFGは着実な増配を続けており、配当の安定性は高めです。

累進的配当方針と、配当性向40%の維持目標を掲げています。

◉ 年間配当は4年で約1.8倍に増加(63.3円→120円)

◉ 2024年10月に1株→3株の株式分割実施

◉ 配当方針:累進的、自己株取得も視野

◉ 配当性向:2024年3月期で37.1%

◉ 過去5年は概ね40%前後で安定推移

【業績と財務の推移】利益成長/自己資本/ROEで体力をチェック📈

2025年3月期の業績は、過去最高水準を更新中。全セグメントが好調で、特にグローバル部門と市場部門がけん引しています。

◉ 経常利益:前年同期比+35.3%の1兆6,190億円

◉ 純利益:+43.3%の1兆1,359億円

◉ 通期予想:純利益1兆1,600億円(前期比+20.5%)

◉ 総資産:310.8兆円、純資産:15.2兆円

◉ 自己資本比率:4.9%(銀行業としては妥当)

◉ ROEも上昇傾向で資本効率改善

【強みとリスク整理】金利/景気/競合で崩れる場面を先に想定🛡

SMFGはメガバンクの中でも特に法人金融に強く、安定感があります。

一方で、金利動向や新興フィンテックとの競合には注意が必要です。

◉ 法人金融・投資銀行の強み

◉ 顧客ネットワークと海外展開力

◉ デジタル戦略による差別化(例:Olive)

◉ リスク:低金利継続、フィンテック競合、地政学リスク

【アナリスト評価】目標株価より注目すべき材料と見通しを読む🧠

専門家からは非常に高い評価(平均4.55)を獲得しており、今後も増配余地があります。

ただし、市場や為替の変動には柔軟に対応する必要があります。

◉ レーティング平均:4.55(強気)

◉ 配当方針・業績から見て今後も安定的な増配が期待

◉ 経済情勢や金利には注視が必要

【長期で持つ結論】配当目的での買い判断と注意点を最終整理🎯

SMFGは、高い財務安定性・増配継続・高いアナリスト評価と三拍子そろった注目銘柄です。

特に、安定したインカムゲインと今後の増配期待を重視する投資家にとって、有力な選択肢となるでしょう。

◉ メガバンクの中でも堅調な成長性

◉ 増配方針と自己株買いで株主還元を強化

◉ 配当利回り3.60%でインカム投資に好適

◉ 経済リスクに備えつつ、着実な利益成長を狙える企業

三井住友フィナンシャルグループを配当目的に投資してOK?

三大メガバンクはどこも似たような感じなので、3社に分散もアリ!

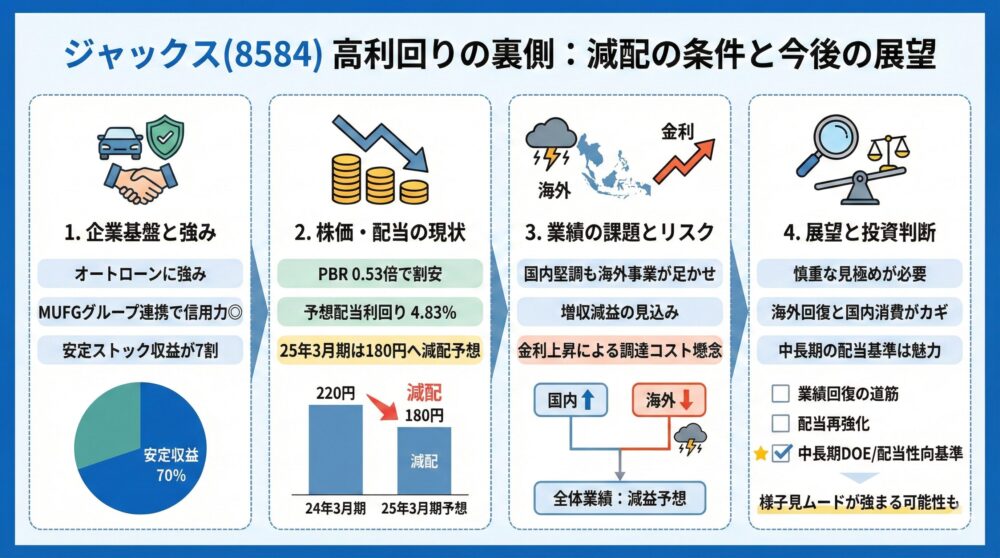

【ジャックス(8584)】高利回りの裏で減配が起きる条件を整理💡

ジャックス(JACCS)は1954年に創業された信販会社で、オートローンに強みを持ちます🚗

国内はもちろん、東南アジアでの二輪・四輪ローン展開にも注力しています。

【企業概要】収益源/海外比率/提携関係からビジネスを把握🏢

ジャックスは、ショッピングクレジットやクレジットカードをはじめ、個人向け融資や信用保証まで幅広い事業を展開。

最近はオートローンの比重が高まり、海外ではベトナム・インドネシア・カンボジアに進出中です🌏

◉ 設立は1954年、拠点は北海道函館

◉ 総取扱高は業界第2位の規模

◉ オートローンやカード事業に強み

◉ MUFGグループとの連携で信用力も◎

【株価と指標】PER/PBR/利回りの読み方と割安の落とし穴を確認💹

2025年5月8日時点で、ジャックスの株価は3,725円。

PBRは0.53倍と解散価値を大きく下回り、PERは7.84倍と割安感があります。

| 指標 | 数値 |

|---|---|

| 株価 | 3,725円 |

| PER(予想) | 7.84倍 |

| PBR(実績) | 0.53倍 |

| 配当利回り | 4.83%(予想) |

【配当推移と利回り】増配/減配の流れから今後の傾向を読む💰

2025年3月期は180円に減配予想。連続増配は途切れましたが、利回りは依然として高めです。

◉ 2024年3月期の配当は220円(最高)

◉ 減配理由は業績下方修正によるもの

◉ 配当方針:DOE3.0%または配当性向40%の高い方

◉ 実績配当性向は32.11%で政策基準に未達

📈過去5年間の年間配当実績

| 年度 | 年間配当(円) |

|---|---|

| 2021年3月期 | 105円 |

| 2022年3月期 | 160円 |

| 2023年3月期 | 190円 |

| 2024年3月期 | 220円 |

| 2025年3月期 | 180円(予想) |

【財務と業績の現状】資金コスト/海外損益が配当に与える影響📊

2025年3月期は、増収減益の見込み。国内は堅調ですが、海外事業が足を引っ張る構図です。

◉ 売上高は前年比+2.3%で増加見通し

◉ 経常利益は-27.4%、純利益は-30.7%予想

◉ 総資産:3兆6,440億円

◉ 自己資本:2,207億円、自己資本比率6.1%

◉ 有利子負債:2兆8,002億円(業態特有)

◉ ROEは10.94%(比較的高水準)

【強みとリスク評価】信用/景気/金利で崩れるポイントを整理⚖

ジャックスは安定的なストック収益が7割を占める堅実なビジネスモデルを持ちます。

ただし、海外リスクや金利上昇による調達コスト増が懸念されます。

◉ 安定収益源は営業債権積み上げによる利息収入

◉ MUFGとの提携で信用力補完

◉ 過払い金問題の影響は限定的

◉ オートローン分野での市場ポジションは堅調

⚠️想定されるリスク

◉ 海外事業の収益不安定(東南アジア中心)

◉ 為替変動や地政学リスクの影響

◉ 国内個人消費の鈍化

◉ 金利上昇に伴う資金コスト上昇

【今後の展望】回復シナリオと買う前に決める撤退ルールを用意🔍

現時点でのアナリスト評価は「中立」(平均3.00)。

目標株価は4,100円と、約11.4%の上昇余地があります📈

◉ 株価はPBR0.5倍台で割安ゾーン

◉ 減配と業績悪化が株価の重しに

◉ 今後の焦点は海外事業の再建と国内消費の回復

◉ 短期的には様子見ムードが強まる可能性も

【注意点まとめ】高利回り/割安だけで買うと危ない理由を確認⚠️

ジャックスは4.83%という高配当利回りを持ちつつ、PBR0.53倍という割安感も魅力的な銘柄です。

しかし、減益&減配が同時に進む現在の状況では、業績回復と配当再強化の道筋が見えるまで慎重な判断が求められます。

◉ DOE3.0%や配当性向40%基準は中長期で魅力的

◉ ROE10%超は収益効率の高さを示す

◉ 直近は業績悪化と減配で不透明感が拡大

◉ 投資判断には海外事業の回復力と国内経済の底堅さがカギ

ジャックスの株を高配当として買うのはありか!なしか!

2024年4月に下落してから、毎回足を引っ張るイメージ!

それでも配当は貰えるので耐えれます。

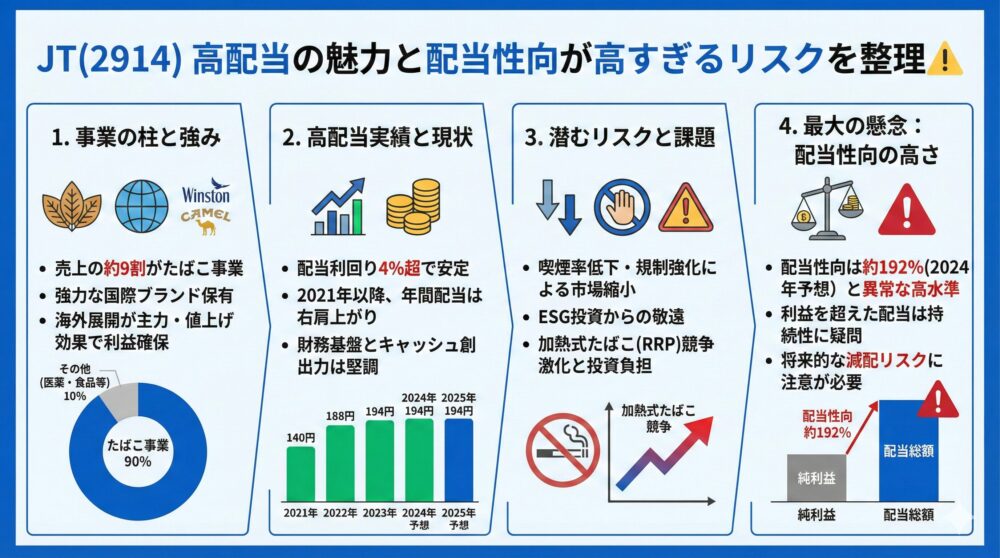

【JT(2914)】高配当の魅力と配当性向が高すぎるリスクを整理⚠️

JT(日本たばこ産業)は、国内外のたばこ事業を柱に、医薬品や加工食品も手がけるグローバル企業🌍

売上の約9割をたばこ事業が占めており、Winston・Camel・MEVIUSなどの国際ブランドを保有しています🚬

【事業の特徴】たばこ依存/海外比率/価格改定が利益を左右する🏢

たばこ事業を中心に、医薬品・冷凍食品などの加工食品事業にも展開を広げる多角化企業です。

海外部門はスイス・ジュネーブに拠点を構え、グローバル展開を進めています。

◉ 売上の約90%はたばこ事業

◉ 医薬・食品分野も保有する事業ポートフォリオ

◉ 海外本部はジュネーブに位置

◉ MEVIUS・Winston・Camelなど強力なブランド力

【株価と指標】PER/PBRの見方と人気化で割高になる局面を理解💹

2025年5月8日時点の株価は4,559円。指標面では割高感も見られますが、高配当銘柄としての注目度は継続しています。

| 指標項目 | 数値 |

|---|---|

| 株価 | 4,559円 |

| PER(予想) | 17.99倍 |

| PBR(実績) | 2.14倍 |

| 配当利回り | 4.25〜4.31% |

【配当の実績】維持の根拠と減配リスクを配当性向から見抜く💰

JTは長年にわたって安定した高配当を維持していますが、配当性向の高さは注意が必要です。

◉ 現在の配当利回りは4.25%超で安定

◉ 2021年以降は年間配当が右肩上がり

◉ 配当方針:安定・継続を重視(数値目標なし)

◉ 配当性向:2024年予想は192.2%と極めて高水準

📈過去の年間配当推移

| 年度 | 配当額(年間) |

|---|---|

| 2021年12月期 | 140円 |

| 2022年12月期 | 188円 |

| 2023年12月期 | 194円 |

| 2024年12月期 | 194円(予想) |

| 2025年12月期 | 194円(予想) |

【業績と財務】CF/自己資本/利益の質で配当の持続力を判断📊

2025年1Q決算では、たばこ事業の値上げ効果により大幅な増収増益を達成しています📈

ただし、通期では純利益の減少が予想されています。

◉ 売上収益:前年比+11.7%の8,269億円(1Q)

◉ 営業利益:+15.3%の2,487億円

◉ 通期では営業増益予想も、純利益は減益見込み

◉ 総資産:7兆9,432億円、資本:3兆8,654億円

◉ 自己資本比率:約48.7%で安定水準

◉ ROE:2023年は13.09% → 2024年は4.72%に減少予想

【強みと潜在リスク】規制/ESG/競争で崩れる論点を先に確認🔍

JTは強力なブランド力と高利益率・安定キャッシュフローを武器にしていますが、構造的な市場縮小という壁も抱えています。

◉ 国内たばこ市場での寡占ポジション

◉ 高い営業利益率と潤沢なキャッシュ創出力

◉ 医薬・食品を含むリスク分散型の事業構成

◉ 海外たばこ事業の成長余地と価格改定効果

⚠️リスク要素も明確

◉ 喫煙率低下・規制強化による国内市場の縮小

◉ 為替・地政学・規制リスクを伴う海外依存

◉ ESG観点での機関投資家からの敬遠

◉ 加熱式たばこ(RRP)競争と投資負担

◉ 異常に高い配当性向による将来的な減配懸念

【将来展望】成長余地と配当維持の条件を材料ベースで読み解く📈

アナリスト評価は「買い」が多数派ながら、目標株価の上昇余地は限定的という見方が強まっています。

◉ 評価内訳:強気買い2、買い3、中立5

◉ 平均目標株価:4,570円(現在株価とほぼ横ばい)

◉ 日系証券の中には目標4,850円とする見解もあり

◉ 新興国での成長と価格改定は業績を支える材料

◉ 高配当銘柄として底堅い支持はあるが、上値は重い印象

【結論】配当狙いは有力だが維持条件を外すと危険なので注意🔑

JTは高配当が魅力的な大型銘柄として個人投資家に人気があります💹

しかしながら、配当性向192%という異常水準は、将来的なリスク要因として無視できません。

◉ 配当利回り4%以上のインカムゲインは魅力

◉ 財務基盤とキャッシュ創出力は堅調

◉ たばこ事業の構造的縮小には引き続き注意

◉ 配当維持には利益の安定成長が前提

◉ 中長期ではRRP競争力と海外市場展開がカギ

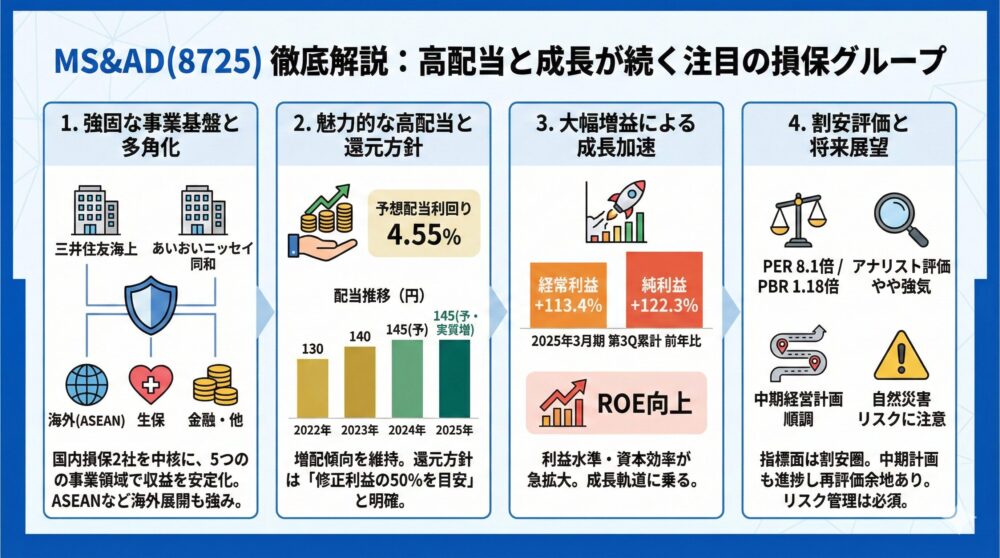

【MS&AD(8725)】高配当と業績拡大が続く今注目の損保株を徹底解説📈

MS&ADインシュアランスグループHDは、三井住友海上・あいおいニッセイ同和を傘下に持つ日本有数の損害保険グループ🏢

損保を主軸に、生保・海外・金融・リスク関連と5つの事業ドメインを展開しています。

【企業概要】損保中核の事業構成と安定収益モデルを分かりやすく整理🏢

国内損保を軸に、ASEANを中心とした海外展開や金融・ヘルスケア領域にも注力しています。

グループ全体でのスケールメリットと多様性が強みです。

◉ 三井住友海上・あいおいニッセイ同和を中核に事業展開

◉ 国内損保+生保+海外+金融+デジタルの5本柱

◉ ASEAN全10カ国に拠点を展開し国際競争力を強化

◉ 個人年金保険など商品開発力も◎

【株価と指標】PER/PBRから見る割安度と市場評価をチェック💹

2025年5月8日時点での株価は3,189円。

PER・PBRともに割安圏で、高配当株としても注目を集めています。

| 指標項目 | 数値 |

|---|---|

| 株価 | 3,189円 |

| PER(予想) | 8.1倍 |

| PBR(実績) | 1.18倍 |

| 配当利回り | 4.55%(予想) |

【配当実績】増配傾向と還元方針から配当の持続性を確認💰

MS&ADは増配傾向を維持しつつ、配当性向の明確なルールを持つ点が評価されています。

株主還元に対して一貫性と成長性が見られます📈

◉ 配当利回りは4.55%と高水準(会社予想)

◉ 年間配当:145円(中間72.5円・期末72.5円)

◉ 配当方針:修正利益の50%を目安に配当+自己株取得

◉ 5年平均の配当成長率は+15.65%

📊配当履歴

| 年度 | 年間配当(円) |

|---|---|

| 2022年3月期 | 130円 |

| 2023年3月期 | 140円 |

| 2024年3月期 | 145円(予想) |

| 2025年3月期 | 145円(実質増配) |

◉ 配当性向:2024年3月期は38.8%

◉ 過去5年は37.9%〜66.7%で推移

【業績と財務】利益成長/自己資本で配当余力を検証📊

2025年3月期は大幅増益を達成し、利益水準・資本効率ともに向上傾向にあります💹

資産運用と保険引受の両面で改善が進んでいます。

◉ 経常収益:前年比+5.7%の5兆2,297億円(第3Q累計)

◉ 経常利益:+113.4%の8,248億円

◉ 純利益:+122.3%の6,260億円と急拡大

◉ 総資産:26兆5,098億円、純資産:4兆2,509億円

◉ 自己資本比率:15.8%(損保業としては良好)

◉ ROE:2023年実績で9.77%、上昇傾向

【強みとリスク】損保特有の優位点と注意点を整理して理解⚖

強力な国内基盤と、海外ネットワークを活かしたリスク分散が特長。

ただし、自然災害や金利変動リスクには注意が必要です。

◉ 国内損保市場での高いシェアと顧客基盤

◉ ASEAN全域に拠点を持つ国際展開力

◉ 商品力と開発力を兼ね備えた生保部門

◉ グループ全体での収益多様化と安定性

⚠️懸念点

◉ 大規模災害発生による保険金増加リスク

◉ 金利・景気変動による資産運用収益の変動

◉ 規制変更やカントリーリスク・為替リスク

【評価と見通し】市場評価と今後の株価シナリオを読み解く🔍

アナリストからの評価は「やや強気」平均3.90と高評価📊

2025年3月期は好決算が見込まれ、還元強化が株価を下支えします。

◉ コンセンサス評価:やや強気(3.90)

◉ 修正利益に連動した還元姿勢は安心材料

◉ 中期経営計画(2022〜2025)も順調に進捗中

◉ 株価は割安水準とされ、再評価の余地あり

【結論】安定配当と成長期待を両立する有力な損保株と判断📘

MS&ADは、高い配当利回り(4.55%)と明確な株主還元方針で個人投資家に人気の保険株です✨

国内外の多様な事業ポートフォリオにより、安定性と成長性のバランスを両立しています。

◉ 国内損保に加え、ASEANなどの海外展開で収益を拡大

◉ 明確な配当ルールと高い増配率が魅力

◉ 2025年3月期の大幅増益が追い風に

◉ ROE改善と財務安定性も評価材料

◉ 自然災害・金利変動リスクには要注意

他の損保とMS&ADを比較し、オススメ理由を解説!

万年割安だった商社と銀行が見直され、次は保険銘柄かなと思ってます。

首位の東京海上は順調なので、MS&ADの株価にも期待したい。

損保大手で唯一の高配当銘柄です。

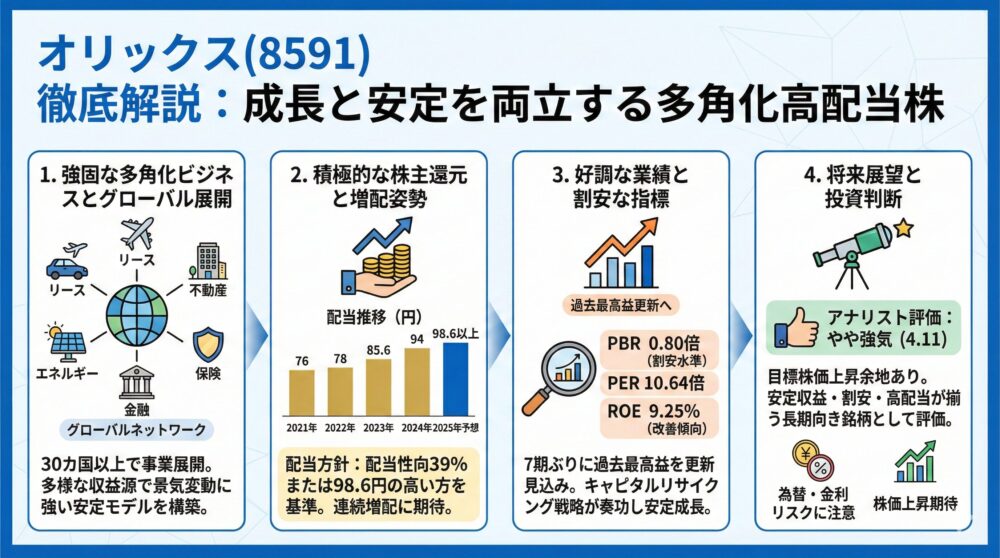

【オリックス(8591)】成長と安定を両立する多角化高配当株を解説📊

オリックスは、リース事業からスタートし、いまや国内外で多角的に展開する総合金融サービス企業です🌏

法人金融・エネルギー・不動産・保険・銀行など、30カ国以上で事業を持つグローバル企業として注目されています。

【企業概要】多角化モデルで収益を積み上げる強みを整理🏢

リースのノウハウを活かし、不動産・エネルギー・保険・銀行・投資まで幅広い分野を網羅しています。

事業分野の多様性により、景気変動に強い安定収益モデルを構築しています。

◉ 法人金融や環境エネルギーなど多数の事業領域を展開

◉ 世界約30カ国で展開するグローバルネットワーク

◉ リース事業は航空機・自動車分野に強み

◉ イノベーション推進と柔軟な事業モデルが強み

【株価と指標】割安度/PBRから投資妙味を確認💹

2025年5月8日時点の株価は2,863.5円。

PBR0.80倍、PER10.64倍と指標上は割安な水準です📉

| 指標項目 | 数値 |

|---|---|

| 株価 | 2,863.5円 |

| PER(予想) | 10.64倍 |

| PBR(実績) | 0.80倍 |

| 配当利回り | 3.44%(会社予想) |

【配当方針】増配姿勢と株主還元スタンスを分かりやすく解説💰

オリックスは安定した増配と明確な方針を持つ、株主還元に積極的な企業です💹

2025年3月期は、配当性向39%または98.6円のいずれか高い方を基準としています。

◉ 2024年配当:94円(前年比+8.4円の増配)

◉ 2025年配当予想:98.6円以上の見込み

◉ 配当方針:利益成長と株主価値の最大化を重視

◉ 自己株取得も積極的に実施中

📊配当実績の推移

| 年度 | 年間配当(円) |

|---|---|

| 2021年3月期 | 76円 |

| 2022年3月期 | 78円 |

| 2023年3月期 | 85.6円 |

| 2024年3月期 | 94円 |

| 2025年3月期 | 98.6円以上(予) |

◉ 配当性向:2024年は33.0%、2025年は39%を基準

◉ 5年平均の配当成長率は+5.32%で堅実推移

【業績と財務】安定成長と財務体質のバランスを確認📈

2025年3月期は好調で、7期ぶりに過去最高益を更新💥

キャピタルリサイクリング戦略が奏功し、安定した成長を続けています。

◉ 売上高:前年同期比+5%(第3Q累計)

◉ 税引前利益:+23.7%増

◉ 純利益目標:3,300億円(前期比では減益)

◉ アナリスト予想:3,900億円で上振れ期待あり

◉ 総資産:約16.3兆円、純資産:約4.0兆円

◉ 自己資本比率:24.1%(銀行単体では12.6%)

◉ ROE:9.25%と改善傾向を維持中

【強みとリスク】多角化ゆえの強さと注意点を整理🔍

多角化によるリスク分散と、長期的に収益を生む資産運用力がオリックスの武器です。

一方、為替や金利変動といったマクロ要因には注意が必要です⚠️

◉ リース・不動産・保険・銀行・エネルギーなど幅広い収益源

◉ グローバル展開による市場分散とスケールメリット

◉ 航空・自動車リースなど成長分野への強み

◉ 高い資産運用力とキャッシュ創出力

⚠️想定されるリスク

◉ 地政学・為替リスク(海外事業比率が高いため)

◉ 金利上昇による資金調達コスト増加

◉ 景気減速に伴うリース・投資需要の減退リスク

◉ 事業ごとの競争激化や政策リスク

【評価と見通し】中長期で期待できる成長シナリオを読む📊

アナリスト評価は「やや強気」(平均4.11)と高水準✨

目標株価は3,752円と、現在から約31%の上昇余地があります。

◉ コンセンサス評価:やや強気(4.11)

◉ 配当方針・財務健全性・業績好調が評価材料

◉ 株価はPBR1倍割れで割安水準にある

◉ 増配と株主還元が継続される可能性が高い

【結論】安定収益/割安/高配当が揃う長期向き銘柄と評価🌟

オリックスは、多角的なビジネスモデルにより収益の安定性と成長性を兼ね備えた企業です。

配当利回りは3.44%と中位ながら、明確な増配方針と割安株価が投資妙味を高めています。

◉ 幅広い分野での事業展開により景気変動に強い

◉ 増配傾向と配当性向目標で株主還元姿勢が明確

◉ ROE・財務・利益水準すべて安定基調

◉ アナリスト評価も高く、株価上昇余地あり

◉ 為替・金利などの外部リスクには常に要注意

これからの増配に大きな期待をしているオリックス。

大人気だった株主優待廃止も私にとってはプラス評価対象です!

今のうちに買っておきたいオススメ銘柄です。

【三菱HCキャピタル(8593)】25期連続増配が続く注目の高配当株📈

三菱HCキャピタルは、三菱UFJリースと日立キャピタルの統合により誕生した国内最大級の総合リース会社です。

リース事業を軸に、環境・航空・モビリティ・物流・不動産まで、多角的かつグローバルに事業展開しています。

【企業概要】リース中核の事業領域と収益源を整理🏢

国内外におけるファイナンス機能を活かし、航空・環境エネルギー・物流・モビリティなど幅広い分野に進出しています。

経営統合によるシナジーと規模のメリットが成長のドライバーとなっています。

◉ 三菱UFJリースと日立キャピタルが統合し誕生

◉ 欧米・中国・ASEANなど海外展開も活発

◉ 海上コンテナ・鉄道貨車など物流分野に強み

◉ オートリース・不動産・再エネ領域へも注力中

【株価と指標】PER/PBRから見る割安度と投資余地💹

2025年5月8日時点の株価は1,001円。指標面ではPBR・PERともに割安感が見られます。

| 指標項目 | 数値 |

|---|---|

| 株価 | 1,001円 |

| PER(予想) | 10.64倍 |

| PBR(実績) | 0.80倍 |

| 配当利回り | 4.00%(予想) |

【配当分析】連続増配を支える還元方針を確認💰

三菱HCキャピタルは25期連続増配という圧倒的な配当実績を誇ります📈

2025年も引き続き増配が見込まれ、配当性向40%以上を継続する姿勢です。

◉ 2024年配当は37円、2025年は40円(予想)に増配

◉ 方針:配当性向40%以上を掲げ、持続的な増配を目指す

◉ 利益成長を通じて配当総額も年々拡大中

◉ 25期連続増配は市場でも屈指の安定実績

📊配当実績

| 年度 | 年間配当(円) |

|---|---|

| 2022年3月期 | 33円 |

| 2023年3月期 | 35円 |

| 2024年3月期 | 37円 |

| 2025年3月期 | 40円(予想) |

◉ 2024年配当性向は42.9%で目標クリア

◉ 過去5年は31.5〜42.9%で安定推移

【業績と財務】安定利益と財務体質の強さを検証📈

2025年3月期は増収増益を継続し、通期純利益1,350億円を維持。

営業利益・売上高ともにしっかりとした伸びを示しています。

◉ 売上高:前年同期比+8.9%(第3Q累計)

◉ 営業利益:+35.7%、純利益:+8.0%

◉ 通期純利益予想:1,350億円(前期比+約9%)

◉ 総資産:11兆8,051億円(2024年末)

◉ 自己資本比率:15.1%(単体ベースで17.1%)

◉ ROE:7.71%、中期目標は10%前後を想定

【強みとリスク】安定業態でも注意すべき論点を整理⚖

25期連続増配という圧倒的な株主還元姿勢と、統合によるシナジー効果が最大の強みです。

一方、リース業ならではのマクロ経済依存リスクも存在します。

◉ 統合によるスケールメリットと効率性の向上

◉ 環境エネルギー・モビリティなど成長分野に注力

◉ 多様な事業ポートフォリオでリスク分散

◉ 健全な財務基盤と高い自己資本比率

⚠️想定リスク

◉ 金利上昇による資金コストの増加

◉ 景気変動によるリース需要の変動

◉ 海外展開における為替・カントリーリスク

◉ 環境規制やESG動向による影響

【評価と展望】今後も増配が続くかを見通しで判断📊

アナリストの評価は「買い」〜「やや強気」で、目標株価は1,190円前後とされています💡

現在株価から約19%の上昇余地が見込まれます。

◉ 評価:買い(強気買い1・中立1)、平均3.67

◉ 統合シナジー×多角化モデルの成長期待

◉ 割安水準(PBR0.8)でバリュー投資妙味あり

◉ 安定配当+長期成長の両立に注目

【結論】連続増配と割安感を兼ね備えた王道高配当株🌟

三菱HCキャピタルは、25期連続増配と明確な配当方針により、安定したインカムゲインを求める投資家に適した銘柄です。

統合効果・成長分野展開・強固な財務が支える長期的な魅力も見逃せません。

◉ 25期連続増配という圧倒的な実績

◉ 配当利回り4%&配当性向40%以上を継続

◉ 財務安定性と事業多様性で景気変動にも強い

◉ PBR・PERともに割安、上昇余地あり

◉ 長期的にインカムと成長を両立できる注目銘柄

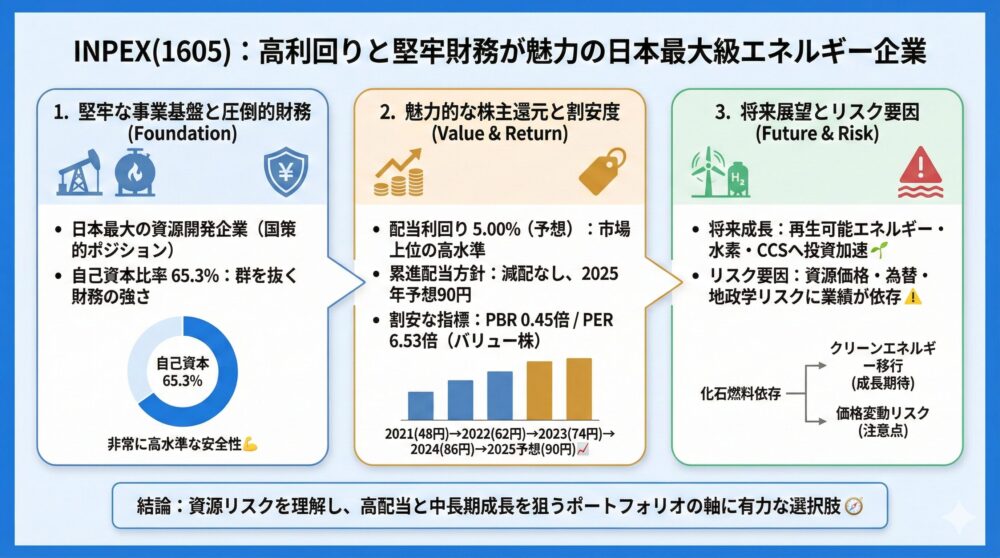

【INPEX(1605)】高利回りと堅牢財務が魅力のエネルギー株を解説⛽

INPEX(インペックス)は、石油・天然ガスの探鉱・開発・生産を担う日本最大のエネルギー企業です。

世界約20カ国で事業を展開し、近年は再生可能エネルギーや水素・CCSなどへの投資も加速中です🌱

【企業概要】資源開発を軸にした事業内容と立ち位置を整理🏢

INPEXは、日本のエネルギー安定供給を支える国策的企業として、グローバルに資源開発を行っています。

さらに脱炭素社会に向けたネットゼロへの取り組みにも積極的です。

◉ 石油・天然ガス事業を主軸とする総合エネルギー企業

◉ イクシスLNGなど、国際的な大型プロジェクトに関与

◉ 再エネ(水素・地熱・太陽光)やCCSなどの新事業にも注力

◉ 日本最大のE&P(探鉱・開発・生産)事業者

【株価と指標】PBR/PERから見る割安度と評価ポイント💹

2025年5月8日時点の株価は1,798.5円。

PBR0.45倍、PER6.53倍と、明らかなバリュー株として位置づけられます📉

| 指標項目 | 数値 |

|---|---|

| 株価 | 1,798.5円 |

| PER(予想) | 6.53倍 |

| PBR(実績) | 0.45倍 |

| 配当利回り | 5.00%(予想) |

【配当政策】高利回り配当の仕組みと持続性を解説💰

INPEXは5期連続増配中で、2025年も年間90円の増配を予定しています📈

累進配当+総還元性向50%以上という方針が示されています。

◉ 2025年配当予想は90円(中間45円+期末45円)

◉ 5年連続増配見込み(2021年48円→2025年90円)

◉ 累進配当方針+機動的な自己株取得も実施

◉ 中計(2025〜2027)は90円を下限に配当継続

📊配当実績

| 年度 | 年間配当(円) |

|---|---|

| 2021年12月期 | 48円 |

| 2022年12月期 | 62円 |

| 2023年12月期 | 74円 |

| 2024年12月期 | 86円 |

| 2025年12月期 | 90円(予想) |

◉ 配当性向は24.9%(IFRSベース)と低水準で余力あり

◉ 配当利回り5.00%は市場全体でも上位の水準

【業績と財務】自己資本とCFから財務の強さを確認📈

2024年は大幅な増収増益を記録。2025年は資源価格の想定下落により、一時的な減益予想です。

それでも自己資本比率65.3%と、財務の強さは群を抜いています💪

◉ 売上収益:2兆2,658億円(+4.7%)

◉ 営業利益:1兆2,718億円(+14.1%)

◉ 純利益 :4,273億円(+32.8%)

◉ 自己資本比率:65.3%(非常に高水準)

◉ 総資産:7兆3,809億円、資本合計:5兆1,378億円

◉ ROE:9.5%(2024年実績)

【強みとリスク】資源価格/地政学リスクを整理⚖

INPEXは財務基盤と国際的プロジェクトを持つ国策級の企業ですが、資源価格変動に強く依存しています⚠️

◉ 規模・実績ともに国内最大のエネルギー企業

◉ LNG・ガスの一貫供給体制と優良権益が強み

◉ 自己資本比率65%超の健全な財務

◉ クリーンエネルギーへの移行にも積極対応

⚠️リスク要因

◉ 原油・天然ガス価格の変動リスク

◉ 為替変動(円高時の利益圧縮)

◉ プロジェクト遅延・コスト超過リスク(例:アバディLNG)

◉ 地政学リスク・操業停止リスク・環境規制強化

◉ エネルギー転換による将来的な石油依存縮小

【評価と見通し】資源市況を踏まえた中期シナリオを読む📊

アナリスト評価は「やや強気」(平均4.00)で、安定配当と将来成長のバランスに注目が集まっています🔍

◉ 2025年は減益見通しだが、減配なしの累進方針を維持

◉ 中長期では水素・再エネ・CCSの展開がカギ

◉ PBR0.45倍・PER6.5倍とバリュー面での妙味大

◉ 資源価格やプロジェクトの進捗によって株価は大きく変動

【結論】高配当の裏にある資源依存リスクを理解して投資判断🧭

INPEXは5%の高配当利回りと堅固な自己資本比率を持つ一方、

業績は資源価格や地政学的リスクに大きく影響されます。

中長期での成長期待とリスクを両睨みできる投資家にとって、有力な選択肢となるでしょう。

◉ 年間90円を下限とする累進配当で安定感あり

◉ 自己資本比率65%以上の強固な財務基盤

◉ PER・PBRともに割安圏、バリュー株として妙味

◉ 再エネ・水素領域への事業拡大にも注目

◉ リスクを許容できるなら高配当ポートフォリオの軸に最適

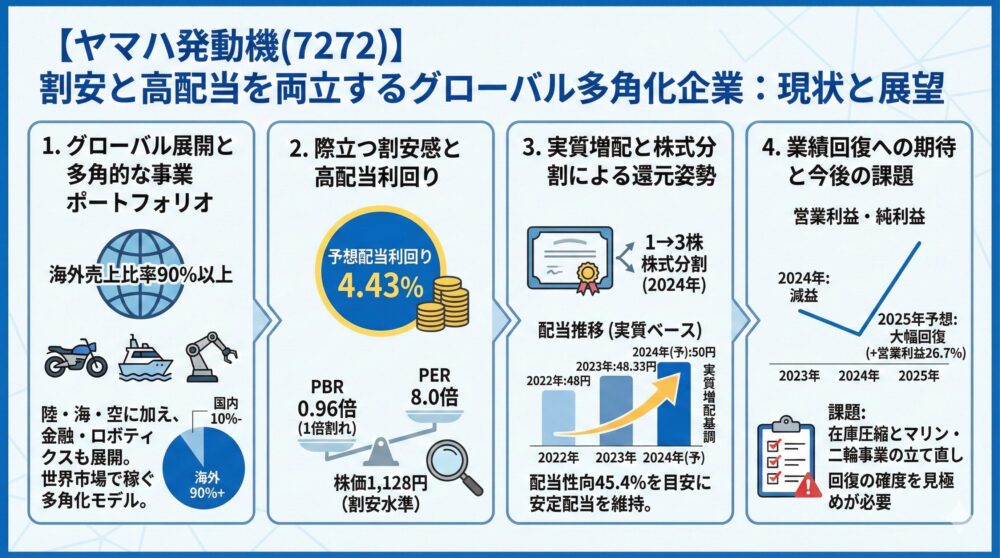

【ヤマハ発動機(7272)】割安と高配当を両立するグローバル企業🚀

ヤマハ発動機は、バイクやマリン製品をはじめ、ロボット・ドローン・電動アシスト自転車まで扱う多角化企業です。

海外売上高比率は90%以上と、グローバル展開力に優れた製造メーカーです🏍️🚤

【企業概要】モビリティ事業の広がりと収益構造を整理🏢

二輪車に加え、マリン製品やロボティクス、SPVなど、陸・海・空にわたる幅広い事業を持ちます。

金融サービスまで含むことで、収益源の分散と安定性を両立しています。

◉ 二輪・マリン・RV・SPVなど多角的な事業を展開

◉ 海外売上比率90%以上で国際競争力が高い

◉ ドローンやロボットなど先進技術領域にも注力

◉ 金融サービスを通じた顧客囲い込みも推進中

【株価と指標】割安水準かをPER/PBRでチェック💹

2025年5月8日時点の株価は1,128円。

PBR0.96倍・PER8.0倍と、割安感が際立っています📉

| 指標項目 | 数値 |

|---|---|

| 株価 | 1,128円 |

| PER(予想) | 8.0倍 |

| PBR(実績) | 0.96倍 |

| 配当利回り | 4.43%(予想) |

【配当実績】配当方針と安定性を過去実績から確認💰

ヤマハ発動機は安定した配当を維持しつつ、2024年に実質的な増配+株式分割を実施しています📈

業績連動型ですが、近年は配当性向を意識したコントロールが行われています。

◉ 年間配当は50円(2024年:中間25円・期末25円)

◉ 前期の145円(分割考慮後48.33円)から実質増配

◉ 2024年1月に1株→3株の株式分割を実施

◉ 明確な配当方針は非公開だが、配当性向45.4%を維持

📊配当推移

| 年度 | 年間配当(円) |

|---|---|

| 2022年12月期 | 48円(実質) |

| 2023年12月期 | 48.33円(分割後) |

| 2024年12月期 | 50円(予想) |

◉ 配当性向は24.4%〜45.4%で安定的に推移

◉ 5年の平均配当成長率は+10.76%と好調

【業績と財務】回復局面かを数字で冷静に判断📈

2024年は増収減益となり、マリン・RV部門の苦戦が影響しました。

2025年は営業利益+26.7%、純利益+29.5%の回復予想が出ています📊

◉ 売上収益:2兆5,762億円(+6.7%)

◉ 営業利益:1,815億円(-25.6%)

◉ 純利益 :1,081億円(-31.8%)

◉ 総資産:2兆7,835億円

◉ 親会社持分:1兆1,616億円

◉ 自己資本比率:41.7%

◉ ROE:11.0%(前年より低下)

【強みとリスク】グローバル展開の強さと弱点を整理⚖

ヤマハ発動機はブランド力と多角化による分散性が大きな武器です。

一方で、為替・市況・環境規制リスクへの対応力が問われるフェーズです⚠️

◉ 二輪・マリン分野での高いブランド認知とシェア

◉ 海外売上90%超のグローバル戦略が浸透

◉ SPVや産業ロボットで新領域にも進出

◉ 為替・需要変動に対するリスク分散ポートフォリオ

⚠️懸念点

◉ 世界経済・為替の影響を受けやすい体質

◉ 原材料価格や輸送コストの上昇リスク

◉ マリン・SPV事業の需要鈍化傾向

◉ 環境規制への対応コスト増加の可能性

【評価と見通し】業績回復が株価に与える影響を読む🔍

アナリスト評価は「中立」(平均3.40)と控えめながら、株価割安感に注目する声も📉

2025年は回復基調に入るかが焦点となります。

◉ アナリスト平均評価:中立(3.40)

◉ 株価はPBR・PERともに割安ゾーン

◉ 2025年は業績回復+配当維持に注目

◉ 課題は在庫圧縮・マリン/二輪事業の立て直し

【結論】割安高配当だが業績回復を見極めて判断が必要👀

ヤマハ発動機は高利回り4.4%+PBR1倍割れの割安株として、配当重視の投資家にとっては注目銘柄です。

ただし、業績回復の見通しが投資判断のカギとなります。

◉ 4.4%の高配当と配当性向45%台で還元姿勢は良好

◉ バイク・マリン・SPV・ロボットなど分散モデルを確立

◉ 株式分割後の1株利益成長に期待

◉ 割安指標がそろうが、業績回復の確度を見極める必要あり

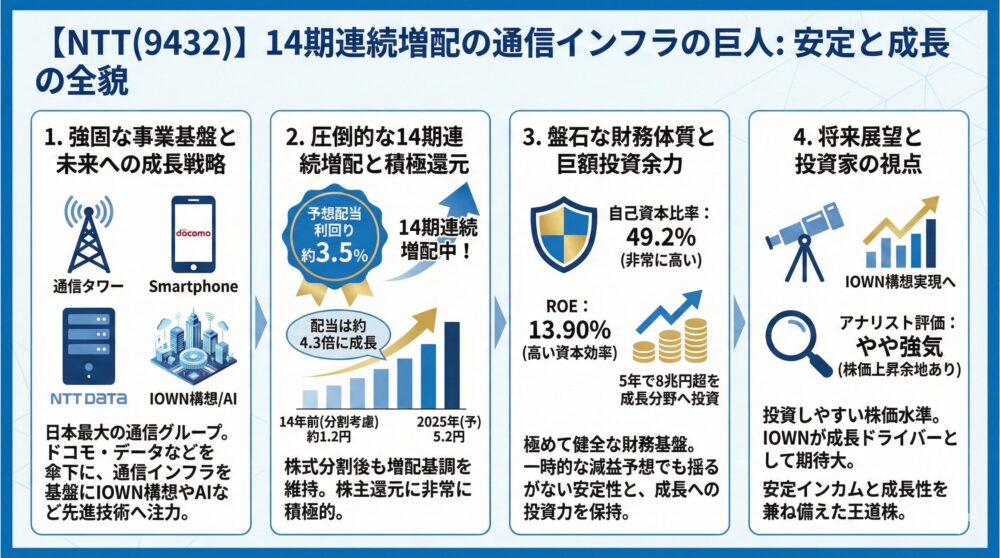

【NTT(9432)】14期連続増配が続く通信インフラ株の魅力を解説📡

NTT(日本電信電話)は、NTTドコモ・NTT東西・NTTデータなどを傘下に持つ、日本最大の通信グループ持株会社です。

固定・モバイル通信に加え、ITサービスやエネルギー、不動産分野まで事業を多角化しています。

【企業概要】通信中核と成長戦略の全体像を整理🏢

NTTは通信インフラを基盤に、IOWN構想や海外IT展開など先進技術にも力を入れています。

日本の通信を支える中核企業として高い安定性と成長性を併せ持ちます。

◉ NTTドコモを中核とする移動通信事業が安定収益源

◉ NTTデータを通じたグローバルITサービスの展開

◉ 次世代光通信基盤「IOWN構想」を推進

◉ エネルギーや不動産など非通信分野にも注力

【株価と指標】安定株としての評価水準を確認💹

2023年7月に1株→25株の株式分割を実施し、現在は投資しやすい低位株水準となっています📉

| 指標項目 | 数値 |

|---|---|

| 株価 | 148.9円(2025年5月8日時点) |

| PER(予想) | 約11倍(概算) |

| PBR(実績) | 約1倍前後 |

| 配当利回り | 3.49%(会社予想) |

【配当分析】連続増配を支える還元方針を解説💰

NTTは14期連続の増配を継続中で、株主還元に非常に積極的です📈

株式分割を加味すると、14年間で配当は約4.3倍に成長しています。

◉ 2024年度配当:5.1円(分割後)

◉ 2025年度予想:5.2円(中間2.6円・期末2.6円)

◉ 配当性向:2024年実績は33.79%、2025年予想は40.0%

◉ 自社株買いも積極的に実施中で還元姿勢◎

📊配当実績と成長

| 年度 | 年間配当(円) |

|---|---|

| 2010年3月期 | 約1.2円相当(分割考慮) |

| 2024年3月期 | 5.1円 |

| 2025年3月期 | 5.2円(予想) |

◉ 14期連続増配の安定配当銘柄

◉ 緩やかに、かつ確実に成長を重ねる配当戦略

【業績と財務】安定収益と財務体質の強さを確認📈

2024年3月期は増収増益、2025年は一時的な減益見込みですが、財務は極めて健全です💼

◉ 売上収益:前年同期比+0.6%(2025年予想)

◉ 営業利益:5.9%減、純利益:14.0%減(2025年予想)

◉ 自己資本比率:49.2%(非常に高い)

◉ ROE:13.90%(資本効率も良好)

◉ 中長期投資戦略として5年で8兆円超を成長分野へ投資予定

【強みとリスク】インフラ企業特有の安心点と懸念⚖

国内インフラの中核企業としての信頼性と安定収益が魅力。

一方で、国内市場の飽和や価格競争がリスク要因です。

◉ ドコモのシェア・収益力による安定経営

◉ データセンターやITインフラなど成長分野も保有

◉ 研究開発力が高く、IOWNやAI技術で先行

◉ 自己資本比率49%、ROE13%以上の財務の強さ

⚠️懸念点

◉ 携帯料金の引き下げ圧力と規制強化リスク

◉ 設備投資負担・人材確保へのコスト増

◉ 海外IT領域での競争・為替リスク

◉ AIや次世代技術の取り組みが後れれば成長鈍化

【評価と見通し】長期保有目線での期待値を読む🔍

アナリスト評価は「やや強気」(平均3.78)で、目標株価は167円(+約12%の上昇余地)とされています📊

◉ 株価は安定しつつも、分割後に投資しやすい水準

◉ 減益予想でも増配継続=信頼性の高い還元方針

◉ 中期経営計画ではEBITDAを4兆円へ拡大目標

◉ IOWN構想が実現すれば、成長ドライバーとして期待大

【結論】配当安定性と成長性を兼ね備えた王道インフラ株✨

NTTは3.5%前後の利回り+14期連続増配+自己資本比率49%という安定性を備えた高配当株です📈

短期の業績調整局面でも、将来のIOWN戦略や中期成長シナリオが光る銘柄です。

◉ インカムゲインを安定的に得たい投資家向け

◉ 配当性向は30〜40%台で無理のない水準

◉ 中期投資テーマとしても評価可能

◉ PBR・PER面からも割高感は少ない

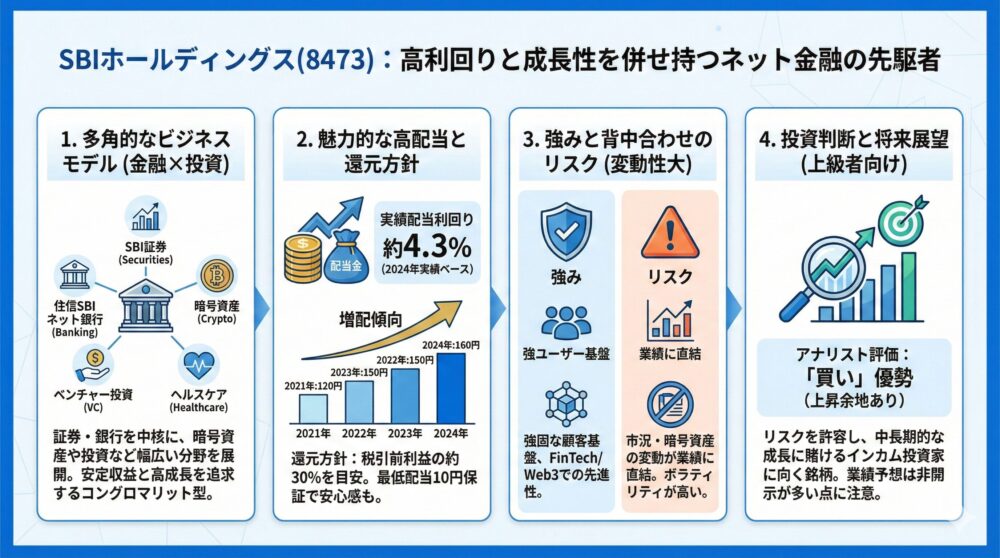

【SBIHD(8473)】高利回りと成長性を併せ持つネット金融株を解説🏦💡

SBIホールディングスは、SBI証券や住信SBIネット銀行を中核とし、暗号資産・ヘルスケア・ベンチャー投資まで手がける総合金融グループです。

安定収益の金融サービスと、成長性の高い新興分野を組み合わせたインターネット金融の先駆者として注目されています。

【企業概要】金融×投資を軸にした多角的ビジネスを整理🏢

SBIはオンライン証券を起点に、銀行・保険・資産運用・バイオ・暗号資産・M&A投資まで幅広く展開。

金融を軸にしたコングロマリット型モデルを構築しています。

◉ SBI証券・住信SBIネット銀行などを中心とした金融グループ

◉ ベンチャー投資・ブロックチェーンなど先進領域へ積極投資

◉ 暗号資産・バイオ関連企業も多数保有しポートフォリオが多様

◉ 新生銀行の再建・公的資金返済プロセスも注目トピック

【株価と指標】変動が大きい金融株の見方を整理💹

株価は3,710円で推移しており、直近では上昇傾向📊

配当利回りは過去実績ベースで4.3%前後の水準です。

| 指標項目 | 数値 |

|---|---|

| 株価 | 3,710円 |

| 配当利回り | 約4.3%(実績ベース) |

| PER・PBR | 開示なし(業績予想非開示) |

【配当実績】高利回り配当の仕組みと不安定要因を確認💰

SBIの配当は業績に連動しつつも、最低配当10円を保証しており一定の安定感があります。

増配傾向が続いており、2024年3月期は160円(中間30円・期末130円)を実施しました📈

◉ 2021年配当:120円 → 2022年:150円 → 2023年:150円 → 2024年:160円

◉ 配当性向は変動幅が大きく(10%〜112%)、投資事業の収益に左右されやすい

◉ 総還元方針:税引前利益の約30%を配当+自社株買いで株主に還元

◉ 業績未定のため、2025年の配当予想は非開示

◉ 最低配当10円を保証(長期的な安心材料)

◉ 直近配当利回り:約4.3%で高水準

【業績と財務】利益変動と財務体質を冷静にチェック📈

2024年3月期は大幅な増益を記録✨

ただし投資・暗号資産などの業績変動要素が大きく、通期予想は非開示です。

◉ 売上収益:1兆2,105億円(IFRS基準)

◉ 税引前利益:1,416億円、純利益:872億円

◉ 第3四半期累計(2025年):税引前利益+79.2%の急増

◉ 総資産:約27.1兆円、資本合計:約4.7兆円

◉ 自己資本比率:29.3%

◉ ROE:7.66%(2022年は49%と変動大)

【強みとリスク】高成長とボラティリティの両面を理解⚖

安定した金融サービス事業と、高リターンを狙える投資事業を併せ持つのがSBIの特長です。

一方で、投資や暗号資産のボラティリティには注意が必要です⚠️

◉ SBI証券などネット金融の顧客基盤とブランド力

◉ 銀行・保険・VC・バイオ・暗号資産など多層的な展開

◉ FinTech・Web3における技術リーダーとしての存在感

◉ M&A戦略やベンチャー投資で中長期成長も期待

⚠️リスク要因

◉ 株式市場の下落=証券・投資事業収益への直接的影響

◉ 投資先企業の評価損・破綻リスク

◉ 暗号資産の急変動&規制リスク

◉ 新生銀行の再建プロセスと公的資金返済の負担

◉ サイバーセキュリティやシステム面のリスク

【評価と見通し】中長期で期待できる成長シナリオを読む📊

アナリスト評価は「買い」優勢(平均4.17)で、目標株価は4,827円と約30%の上昇余地が見込まれています📈

◉ 強気評価(買い/強気買い:5件、中立:2件)

◉ 金融・暗号資産の両分野で成長余地が大きい

◉ 投資事業の成否が今後の株価トレンドを左右

【結論】高利回りだが値動きを許容できる上級者向け銘柄🧠💸

SBIホールディングスは、4.3%の高利回りと先進的事業構造を併せ持つ魅力的な企業です。

ただし、投資収益が業績に直結するため、株価・配当の予測性はやや低め。

リスクを許容しつつ、中長期的な成長に賭けるインカム投資家に向いた銘柄です。

◉ 配当利回り4.3%前後の魅力+中期的な増配実績あり

◉ オンライン証券+銀行+投資などの事業多角化

◉ 暗号資産・ベンチャー投資領域の爆発力も期待

◉ 通期業績未定・配当未定というリスク込みで判断を

🔗 私の定期的なオススメ高配当株の紹介記事

2025年5月9日時点(12月決算:INPEX / ヤマハ発動機 / JT)

2025年8月29日時点

【今買いたい高配当】買い時/避け時を見極める判断軸を整理💡

2025年は「高配当=安心」とは限らない時代。業績・配当方針・財務体質を見極めてこそ、真のインカム投資が成功します🧠

◉ 安定性を重視するならJT・オリックス・MS&ADが安心

◉ リターン重視なら三井住友FGや日本郵船も有望だがリスク管理が必須

◉ 高配当株投資は“利回り”より“持続性”で選ぶべし!

高配当銘柄を選ぶ場合にはマネックス証券の銘柄スカウターが最適!

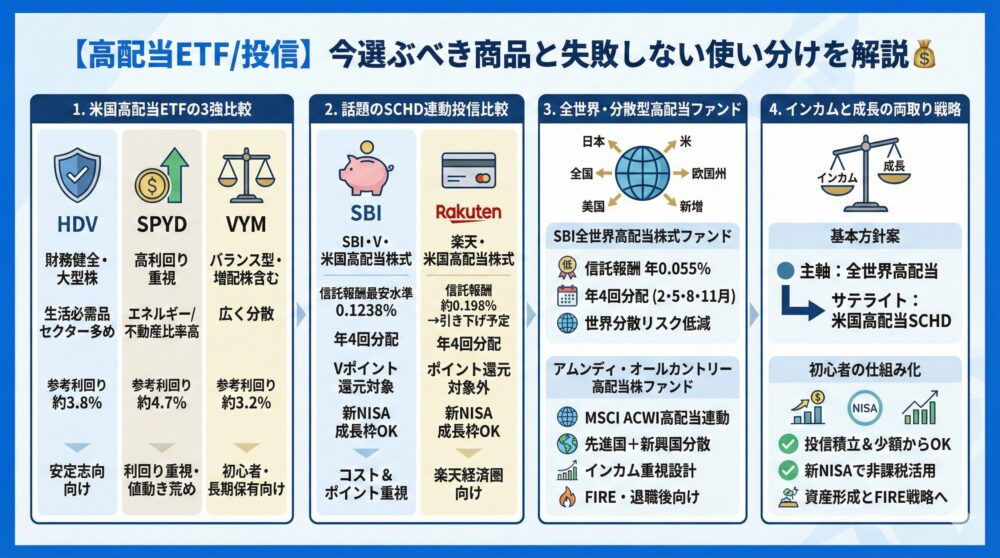

【高配当ETF/投信】今選ぶべき商品と失敗しない使い分けを解説💰

「高配当株投資をしたいけれど、個別株はちょっと不安…」

そんな方におすすめなのが、高配当ETFや投資信託を活用した分散型の安定投資戦略です📈

ここでは人気のETFと話題の投信をわかりやすく比較し、2025年におすすめの選び方と活用法を紹介します!

【米国高配当ETF比較】HDV/SPYD/VYMの違いと向く人を解説📊

米国高配当ETFの3強といえばこの3つ。

どれも高配当ですが、構成銘柄や戦略の違いを知って選ぶことが成功のカギです🔍

| ETF名 | 特徴 | 参考利回り(2025年5月時点) |

|---|---|---|

| HDV | 財務健全な大型株中心|生活必需品セクター多め | 約3.8% |

| SPYD | 高利回り重視|エネルギーや不動産比率が高め | 約4.7% |

| VYM | バランス型|増配株も含む安定志向 | 約3.2% |

◉ HDVはディフェンシブで安定志向の人向け🛡️

◉ SPYDは高利回りが魅力だが、やや値動きは荒め⚠️

◉ VYMは広く分散され、初心者でも安心して持ちやすい🎯

VYMでETFと投資信託の比較

【SCHD投信の選び方】SBI/楽天の差はコスト/還元で決まる🏦

米国の増配ETF「SCHD」に連動する国内投信が登場し、2025年の注目ファンドとなっています🚀

SBIと楽天、2つの選択肢を比較して、自分に合った方を選びましょう。

| 項目 | SBI・V・米国高配当株式(SCHD) | 楽天・米国高配当株式(SCHD) |

|---|---|---|

| 信託報酬 | 0.1238%と最安水準💡 | 約0.198% →0.1238%に引き下げ予定 |

| 分配頻度 | 年4回(四半期ごと) | 年4回(四半期ごと) |

| 残高ポイント還元 | 対象 Vポイントが貯まる🎁 | 対象外 |

| NISA対応 | 一般/新NISA枠OK (つみたてNISAは不可) | 一般/新NISA枠OK (つみたてNISAは不可) |

◉ SBI SCHDは信託報酬の安さと残高ポイントの対象が魅力✨

◉ 楽天SCHDは楽天経済圏との相性が抜群💳

◉ どちらも新NISAの成長投資枠で活用可能💼

SBI SCHDを楽天SCHDよりもオススメする理由!

楽天SCHDの信託報酬がSBI SCHDと同じになっても、残高ポイント有無に違いがあるため、引き続きSBI SCHDの方が良いです!

【全世界高配当ファンド】分散×分配を両立する仕組みを解説🌍

SBI全世界高配当株式ファンドは、年4回の分配金×超低コスト×世界分散という魅力を備えた、いま注目のインカム系ファンドです📈

米国株に偏らない全世界投資でリスクを抑えながら、安定した配当収入を得たい方にぴったりの設計になっています。

◉信託報酬わずか年0.055%で運用コストを極限までカット

◉日本・米国・欧州・新興国へバランス良く投資してリスク分散

◉年4回の分配金(2・5・8・11月)で安定的なインカム収入を確保

◉新NISA対応で分配金・運用益が非課税に🎯

さらに、「ファミリーファンド方式」で各地域のマザーファンドを活用しているため、プロによる効率的な運用体制も大きな強みです。

【世界分散×高配当】オルカン派にも刺さる分配戦略を提案📊✨

「オルカンのように分散投資したいけど、高配当によるインカム収入も欲しい」——そんな願いを叶える投資信託、実はあります。

アムンディ・オールカントリー高配当株ファンドを中心に、世界分散と安定収入の両立が可能かどうかを詳しく解説します。

◉MSCI ACWI高配当インデックスに連動するファンドで、先進国+新興国の高配当株に広く分散

◉年4回の分配実績とインカム重視設計で、FIRE志向・退職後の投資にも最適

◉S&P500やSCHDとの違いをコスト・分配方針・分散性の面から徹底比較

◉新NISA成長投資枠対象で、非課税での分配金受け取りも可能

◉投資哲学に合わせたコア・サテライト戦略の活用例も紹介

【全世界高配当/SCHD】インカム/成長を両取りする比率の考え方📈

高配当株でインカムを受け取りつつ、長期で資産も増やしたい。

そう思っても、SBI全世界高配当株式ファンドとSBI・S・米国高配当株式ファンドことSCHDのどちらを選ぶかは悩ましいはずです。

分配金の水準やタイミング、為替リスク、コスト、リスク指標まで自分で比較するのは正直かなり大変です。

せっかく新しいNISA枠を使うなら、迷いなく「これでいく」と決めたいはずです。

私はこれまで、投資家目線と実務目線の両方から高配当株やインデックス商品を解説する記事を数多く執筆してきました。

本稿ではその経験を生かし、公式データをもとにSBI全世界高配当とSBI・S・米国高配当を徹底比較していきます。

この記事では、両ファンドの分配実績、分配カレンダー、リターン、標準偏差、シャープレシオ、信託報酬、実質コストを一つひとつ整理します。

さらに、地域や通貨、セクターの分散まで踏み込み、あなたのインカム戦略と成長戦略にどう組み込むかを具体的に解説します。

あなたにとってのメリットは、難しい数字や用語を一から調べなくても、この記事だけで両ファンドの「今の実力」と「使い分け」が一目で分かることです。

全世界高配当を主軸にするか、SCHDをどこまでサテライトに回すかを、その場で判断できるようになります。

◉今のインカム実績はSBI全世界高配当が優位で、四半期分配も扱いやすいです。

◉コストと効率を重視するなら、超低コストの全世界高配当ファンドが有力候補になります。

◉米国の巻き返しやエネルギー高に賭けたいなら、SCHDことSBI・S・米国高配当をサテライトで活用できます。

【初心者の仕組み化】積立/分散で続ける高配当投資の始め方🚀

高配当ETF・投信を活用することで、個別株よりもリスク分散ができ、初心者でも始めやすいのが最大の魅力です。

◉ ETFなら「利回り+分散」の両取りが可能📦

◉ 投資信託は自動積立&少額からOKで忙しい人にも最適⏱️

◉ 新NISA制度と組み合わせれば、非課税で最大の効果を発揮💹

◉ 配当収入で資産形成しながら、将来のFIREやセミリタイア戦略にもつながる!

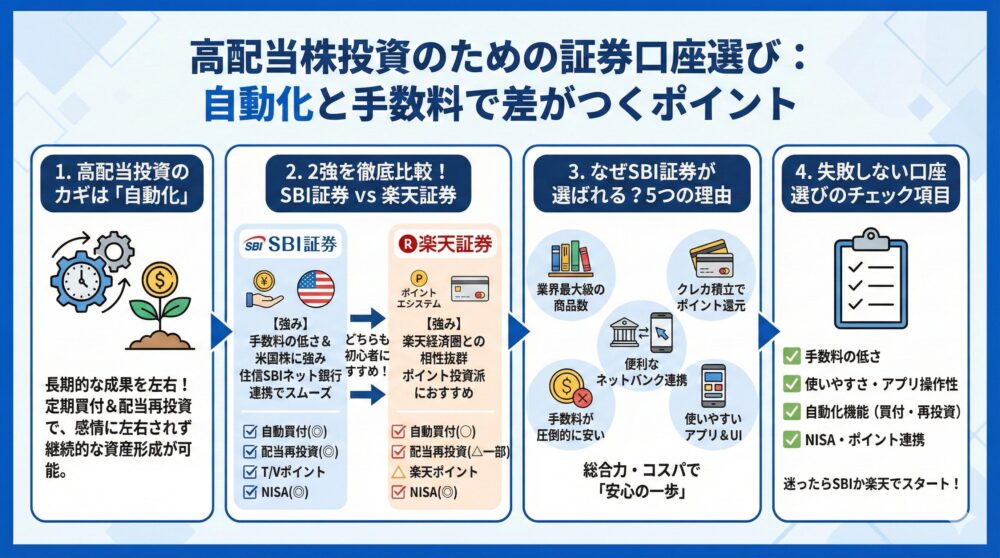

【証券口座の選び方】高配当は自動化/手数料で差がつくポイント🏦

高配当株投資を始めるうえで「どの証券口座を使うか」は超重要なポイントです📈

とくに、定期買付や配当再投資などの自動化機能が充実しているかどうかで、長期投資の成果が大きく変わってきます。

【高配当と口座相性】SBI/楽天の強みと向く人を分かりやすく整理💼

結論から言うと、SBI証券と楽天証券が2強です。

どちらも使いやすく、多くの個人投資家に支持されていますが、細かな違いを表で比較してみましょう👇

| 項目 | SBI証券 | 楽天証券 |

|---|---|---|

| 自動買付 | ◯(定期買付対応) | ◯(積立設定あり) |

| 配当再投資(DRIP) | ◯(単元株可) | △(一部のみ対応) |

| ポイント投資 | Tポイント/Vポイント対応 | 楽天ポイントで投資可 |

| NISA対応 | 新NISA・つみたてNISA両対応 | 同左 |

| スクリーニング機能 | ◯(銘柄スカウターが便利) | ◯(かんたん検索ツールあり) |

| アプリの使いやすさ | ◎(株アプリ「SBI証券 米国株」も高評価) | ◎(楽天証券アプリも高機能) |

◉ SBI証券は信託報酬の低さや米国株の取り扱いに強み💪

◉ 楽天証券は楽天経済圏との相性がバツグンで、ポイント投資派におすすめ💳

◉ どちらも高配当株に適した口座スペックを備えており、初心者でも安心して始められます✨

🔗【SBI証券が強い理由】iDeCo/つみたてNISAで失敗しにくい根拠✨📱

iDeCoやつみたてNISAを始めるにあたって、証券会社選びはとても大切です。

中でもおすすめなのが、業界最大手の「SBI証券」です📈

数ある証券会社の中で、なぜSBI証券が選ばれているのか?その理由を見てみましょう🔍

【おすすめする5つの理由】手数料/商品数/連携で選ばれる強みを整理◉

◉ 業界最大級の取り扱い本数!

→ つみたてNISA対象ファンド・iDeCo商品がトップクラスに豊富なので、将来に合わせた柔軟な運用が可能✨

◉ 手数料が圧倒的に安い(というか無料)

→ 口座管理料・売買手数料がほぼゼロで始められるので、初心者も安心👛

◉ ネットバンク連携が超便利(住信SBIネット銀行)

→ 自動入金・毎月の積立設定も簡単&スムーズ。一元管理しやすくて時間の節約にも◎

◉ クレカ積立でポイント還元

→ 三井住友カードで最大1.0%還元(プラチナプリファードなら最大5%)=投資しながらポイントも貯まる💳✨

◉ アプリ&管理画面が使いやすい

→ iDeCoもNISAも初心者向けに設計されたUIで、スマホからでも迷わず操作可能📱

【SBIが向く人】ポイント/積立/銀行連携を重視する人におすすめ◉

◉ iDeCoやつみたてNISAを長期で着実に育てたい人

◉ 商品数が多く、選択肢に余裕を持ちたい人

◉ ネット銀行やクレカと連携してポイントも貯めたい人

◉ 将来的にNISA→iDeCo、ジュニアNISAや成長投資枠も検討している人

👉 個人シェアNo.1! 格安手数料のSBI証券の公式サイト 🔽

【最初の一歩】口座選びで損しないためのチェック項目を整理📝

高配当株投資は、長期でじっくり資産を育てるスタイル。

だからこそ、「手数料の低さ」「使いやすさ」「自動化機能」が重要です。

◉ 自動買付と再投資ができれば、感情に左右されずに継続できる📆

◉ NISA対応やポイント投資など、税制や生活スタイルと連携させてお得に運用💹

◉ 迷ったら、まずはSBI証券 or 楽天証券からスタートすれば失敗しにくい!

【情報収集が重要】減配を避けるために見るべき情報源を整理📊

高配当株式への投資は、定期的なインカムゲイン(配当収入)を得られる魅力的な投資法です。

しかし、安定した利益を継続するには、個別株の選定と情報収集が非常に重要です。

日々の経済ニュースや企業の決算発表など、株価に影響を与える情報をキャッチする力が求められます。

情報を見逃すと、配当だけでなく元本のリスクも高まりかねません。

【個別株の落とし穴】減配/業績悪化を早めに察知する理由を解説✅

高配当株は魅力的である一方、将来的な減配や業績悪化のリスクもあります。

そのため、日常的に企業の財務状況や経済動向をチェックする習慣が不可欠です。

◉企業決算・業績予想の確認で、配当の持続性を判断

◉日経平均や米国株の値動きを把握して、相場の空気を読む

◉減配・増配のニュースに敏感になる

◉業界再編やM&A情報など、経営環境の変化を早期に察知

【株価が動くニュース】決算/配当/金利など重要トピックを整理📌

| ニュースの種類 | 影響内容の例 |

|---|---|

| 決算発表 | 業績予想を下回ると株価急落の可能性 |

| 配当方針の変更 | 減配発表で利回り低下、株価下落も |

| 金利動向(政策金利) | 利上げで株式市場に逆風が吹く |

| 業界再編・統合 | 競争力や事業リスクに大きな変化 |

| 海外経済情勢 | 米中関係や原油価格の影響が大きい |

【日々のチェック術】忙しくても続く情報収集ルーティンを紹介🔍

高配当株投資の成功には、毎日の積み重ねが重要です。

スマホアプリや証券会社のツールを活用して、情報をこまめにチェックする習慣をつけましょう📲

◉日経新聞アプリやYahoo!ファイナンスで速報チェック

◉Twitter(X)やIRニュースでリアルタイム情報を収集

◉投資信託やETFと比較して高配当個別株の優位性を再確認

【成果を伸ばすコツ】売買より継続が勝つ仕組み作りを提案💡

高配当株は“買って終わり”ではありません。

企業や相場の変化を把握し続けることで、将来の“落とし穴”を避けることができます。

◉情報収集を習慣化することで減配リスクを察知できる

◉業績悪化の兆しに気づき、損失回避につながる

◉配当の安定性と株価の割安性を両立できる銘柄に出会える

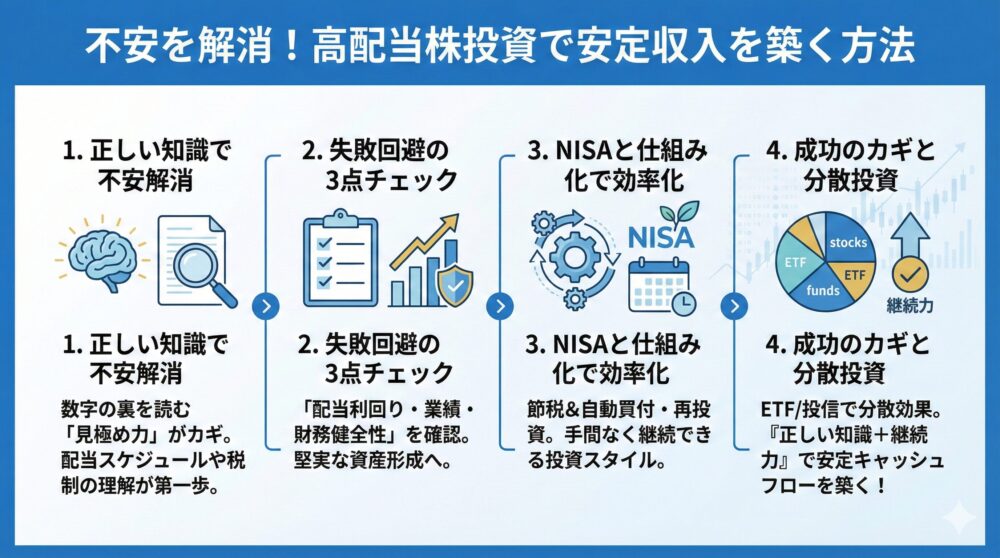

【よくあるQ&A】高配当初心者が迷う疑問をまとめて解決する❓

高配当株投資を始めたばかりの方が疑問に思うポイントをQ&A形式でわかりやすく整理しました📖

つまずきがちな疑問をスッキリ解消して、安心して一歩を踏み出しましょう!

【高利回りは安全?】利回りが高い理由と危険サインを見抜く💡

【赤字でも配当は出る?】買う前に見るべき財務指標を整理💡

【配当はいつもらえる?】権利付き最終日/入金時期をやさしく解説💡

【NISAで高配当は得?】非課税メリットと注意点を分かりやすく整理💡

【不安の解消】疑問を潰せば高配当投資はもっと続けやすくなる🔍

投資を始めるときに誰もが感じる疑問や不安は、正しい知識でクリアできます🧠

とくに高配当株は情報の「見極め力」が成果を分けるカギです。

◉ 利回りの高さには理由がある。数字の裏にある「企業の現状」を読み解こう

◉ 配当スケジュールや税制の理解は、資産効率を最大化する第一歩

◉ NISAとの組み合わせは、節税しながら安定収入を得たい人にピッタリ

【重要ポイントまとめ】高配当は利回りより仕組み化で勝ちやすい🎯

高配当株は「仕組み化」することで、手間なく安定収入を得られる投資スタイル✨

忙しい人や初心者にもぴったりの方法です!

📌 本記事の重要ポイントをおさらいしておきましょう👇

◉ 高配当株は“インカム重視”の堅実な資産形成法。長期保有と相性抜群🏡

◉ 配当利回り・業績・財務健全性の3点チェックが失敗回避の基本🧾

◉ ETFや投資信託と組み合わせることで、分散投資の効果も得られる📊

◉ 証券口座の選び方や「自動買付・再投資」の仕組みを活用することで効率アップ⚙️

【まとめ🎯】高配当株は仕組み化すれば誰でも安定収入を目指せる

高配当株投資は、値上がり益を当てにする投資とは違い、

配当収入を積み上げていく堅実な資産形成の手法です📈

この記事では、高配当株の考え方から、

銘柄選び・ETFや投資信託・新NISA活用までを一貫して解説してきました。

感覚や運に頼らず、ルールと仕組みで続けること。

それが、長期で成功する最大のポイントです💡

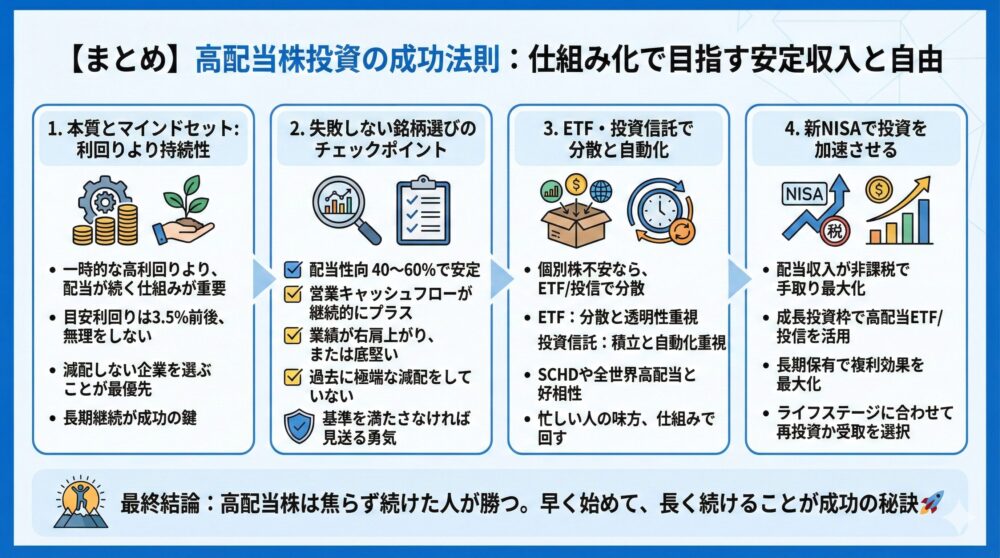

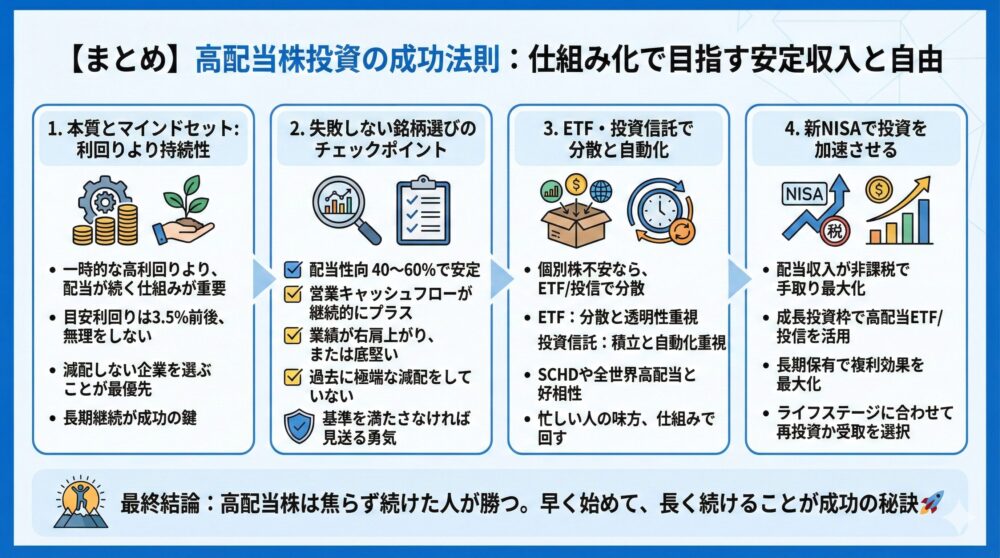

【高配当株投資の本質💰】利回りより持続性がすべて

高配当投資で最も大切なのは、

一時的な高利回りではなく、配当が続く仕組みを作ることです。

◉ 高配当株はインカムゲイン重視の投資手法

◉ 利回りは3.5%前後を目安に無理をしない

◉ 減配しない企業を選ぶことが最優先

配当は企業の利益から支払われます。

本業が成長していない企業の高配当は、いずれ崩れます⚠️

【銘柄選びの最終チェック🔍】失敗を避ける判断基準

個別株でもETFでも、見るべきポイントは共通しています。

以下を満たすかどうかが、投資判断の分かれ目です。

◉ 配当性向が40〜60%前後で安定している

◉ 営業キャッシュフローが継続的にプラス

◉ 業績が右肩上がり、または底堅い

◉ 過去に極端な減配をしていない

これらを満たさない場合、

利回りが高く見えても見送る勇気が必要です🛡️

【ETFと投資信託の活用📦】分散と自動化で続けやすく

個別株に不安がある場合は、

高配当ETFや高配当投資信託を組み合わせるのが有効です。

◉ ETFは分散と透明性を重視する人向け

◉ 投資信託は積立と自動化を重視する人向け

◉ SCHDや全世界高配当は長期運用と相性抜群

特に忙しいあなたにとって、

仕組みで回る投資は最大の味方になります⏱️

【新NISAとの相性📘】高配当投資を加速させる制度

新NISAは、高配当投資と非常に相性が良い制度です。

配当金が非課税になる効果は、長期で見るほど大きくなります。

◉ 配当収入が非課税で手取り最大化

◉ 成長投資枠で高配当ETFや投信を活用可能

◉ 長期保有で複利効果を最大限に引き出せる

再投資か受け取りかは、

あなたのライフステージに合わせて選べば問題ありません😊

【高配当投資の全体像📊】考え方を一目で整理

項目内容

投資目的 配当収入による安定キャッシュフロー

重視ポイント 利回りより配当の持続性

基本戦略 個別株+高配当ETF+投資信託

制度活用 新NISAで非課税運用

成功の鍵 仕組み化と長期継続

【最終結論✨】高配当株は焦らず続けた人が勝つ

高配当株投資は、派手さはありません。

しかし、続けるほどに安心感と自由をもたらします。

◉ 毎月の値動きに振り回されない

◉ 配当が積み上がる安心感を得られる

◉ FIREやセミリタイアの現実味が増す

結論として、

高配当投資で成功する秘訣は「早く始めて、長く続けること」です🚀

コメント