🧮株の利益でふるさと納税の上限額は変わる?徹底解説

ふるさと納税は「自己負担2,000円」で豪華な返礼品を楽しめる人気制度です。

でも実は、株の売却益や配当金をどう扱うかで、上限額が大きく変わることをご存じですか?📈

「給与収入だけで計算していたら損していた」なんてケースも珍しくありません。

特に確定申告の有無や課税方式の選択は、節税効果を左右する重要ポイントです。

この記事では、税制に詳しくない方でも理解できるように、株益や配当を加えたふるさと納税の寄付上限の正しい計算方法を解説します。

実際の試算例や計算式も交えているので、今すぐシミュレーション可能です🧾✨

📌この記事でわかること

◉ 株式売却益・配当金を上限額に反映させる方法

◉ 申告不要制度を使うと損するケース

◉ 総合課税と申告分離課税の違いと節税効果

◉ 住民税所得割額を使った具体的な計算式とシミュレーション例

◉ 控除の有無で寄付上限がどう変わるかのチェックポイント

結論から言えば、株の利益や配当を確定申告すれば、ふるさと納税の寄付上限はアップする可能性大です💡

正しい計算を知ることで、自己負担わずか2,000円で返礼品も節税もフル活用できます🎁

📌 ご注意

本記事の内容は、一般的な情報に基づいた解説です。

ふるさと納税の上限額や税制の詳細は、個々の所得状況や自治体の制度によって異なる場合があります。

正確な情報を知りたい方は、税理士や各自治体の公式サイトでご確認ください。

本記事は初心者向けではありません!

頑張って読み進めることにした方は、下記の記事内容を理解していることが前提 になりますので、ご確認下さい。

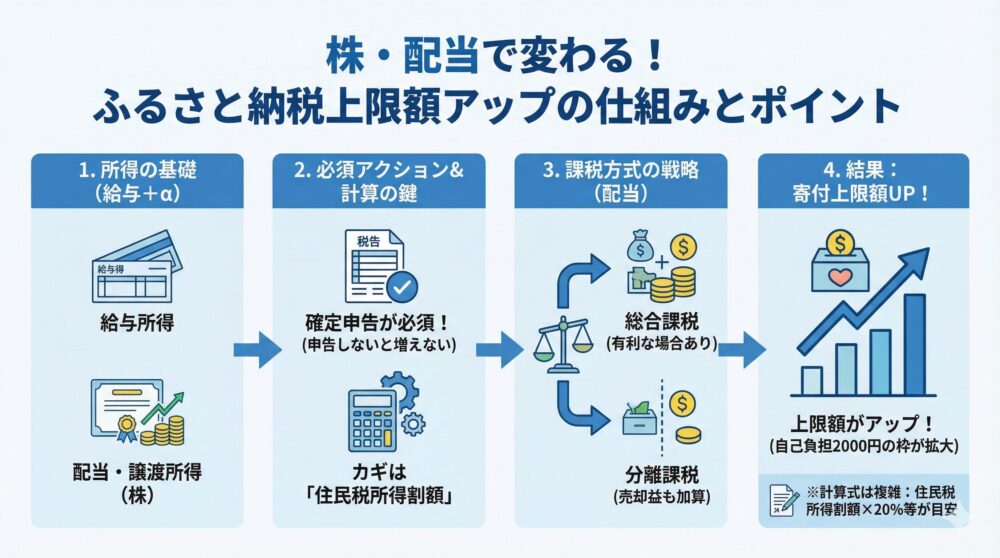

【株と配当で変わる】ふるさと納税の上限額が増える仕組みをやさしく解説📈

ふるさと納税では、自己負担が2,000円で済む寄付額の上限が、収入や控除額に応じて決まります。

特に注意したいのが、株式の売却益や配当金がある場合。

確定申告をすれば、これらの収益によって住民税所得割額が増加し、寄付の上限額も引き上がります。

【確定申告しないと損】ふるさと納税の上限が上がらない理由を徹底解説⚠️

◉ 株式の売却益・配当金をふるさと納税の計算に反映させるには、確定申告が必要です

◉ 申告不要制度(特定口座・源泉徴収あり)を利用した場合、上限額の計算には反映されません

◉ 税務署に申告しないと、住民税所得割額が増えた扱いにならないため注意が必要です

【配当の申告で差が出る】総合課税/分離課税の違いとふるさと納税の節税効果💰

配当金は、以下の2つの方式から選択可能です。

◉ 申告分離課税:株式売却益と同様に、住民税や所得税に個別の税率が適用

◉ 総合課税:他の給与所得などと合算して課税され、所得控除の影響も受けやすくなる

課税方式をどう選ぶかで、住民税所得割額が変わり、それに連動してふるさと納税の寄付可能額も変動します。

【式つき解説】自己負担2,000円で済むふるさと納税の寄付上限額を簡単計算🧮

ふるさと納税で自己負担が2,000円で済む寄付の上限額は、以下の式で概算できます。

| 項目 | 内容 |

|---|---|

| 計算式 | (住民税所得割額 × 20% ÷(90%-所得税率×1.021))+2,000円 |

| 注意点 | 所得税率は課税所得に応じて異なります(5%〜45%) |

今回の記事では「ふるさと納税の寄付上限」=「いくらまで寄付しても自己負担2,000円で済む金額」です。

純粋な寄付で良いなら上限はありません・・・。

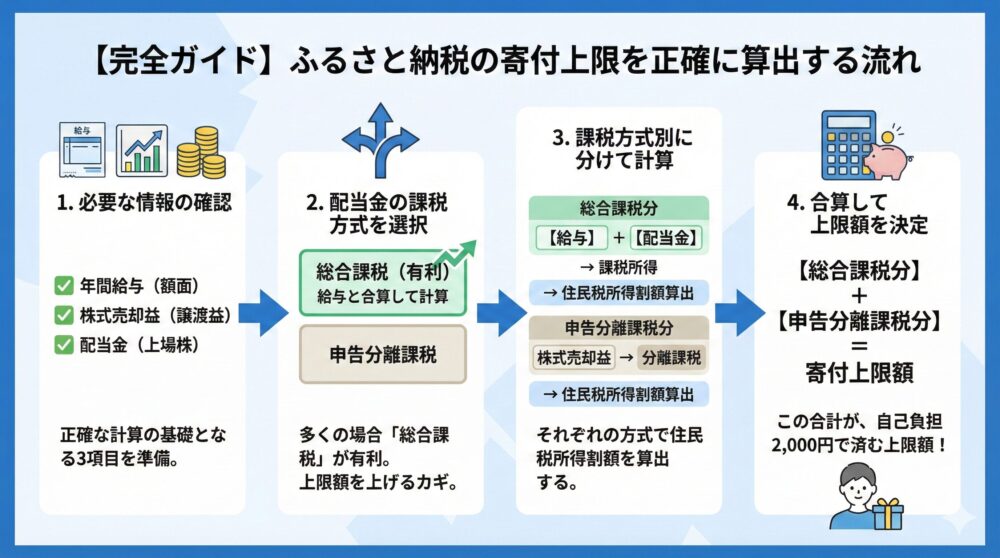

【完全ガイド】ふるさと納税の寄付上限を正確に算出する5ステップ📘

ふるさと納税の寄付上限額は、年収だけでなく、株式の売却益や配当金の有無によっても大きく変わります。

ここでは、実際に寄付上限額を計算するためのステップと考え方をわかりやすく解説します。

【まず確認】ふるさと納税の上限額を出すために必要な3つの情報💡

寄付上限を正確に計算するには、以下の3項目が必要です。

◉ 額面の年間給与(給料収入)

◉ 年間の株式売却益(譲渡益)

◉ 年間の配当金(上場株の配当など)

【配当は総合課税が得】ふるさと納税の上限額を上げる仕組みを徹底解説💹

配当金には総合課税と申告分離課税の2つの方式がありますが、今回は多くのケースで有利になる「総合課税」を選択します。

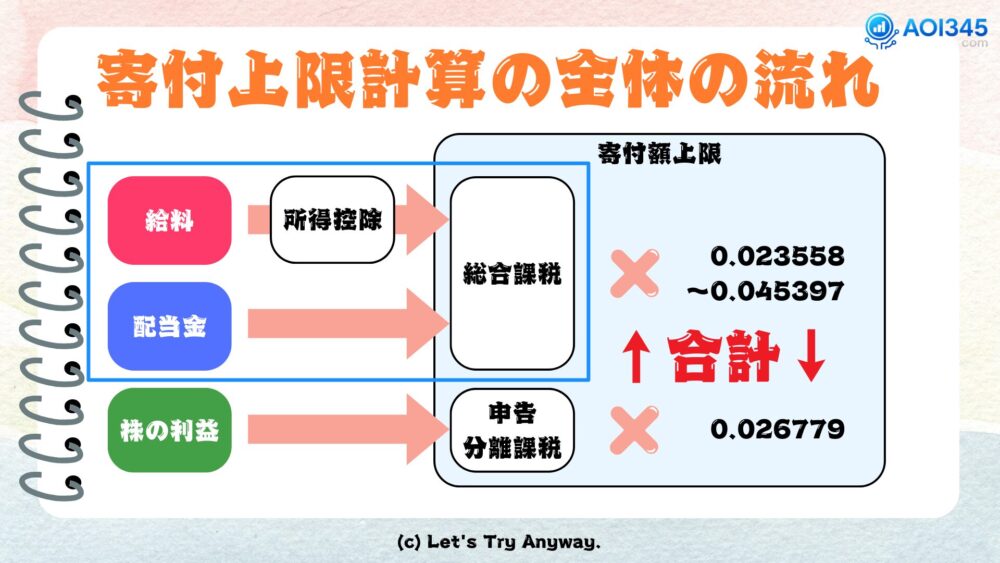

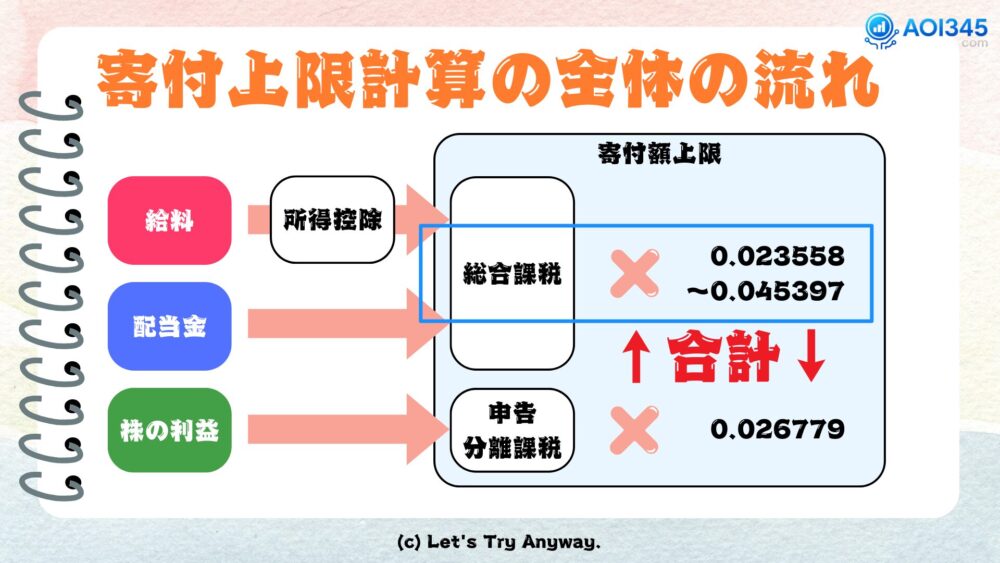

【課税方式別に比較】総合課税/分離課税ごとのふるさと納税上限の正しい出し方🧾

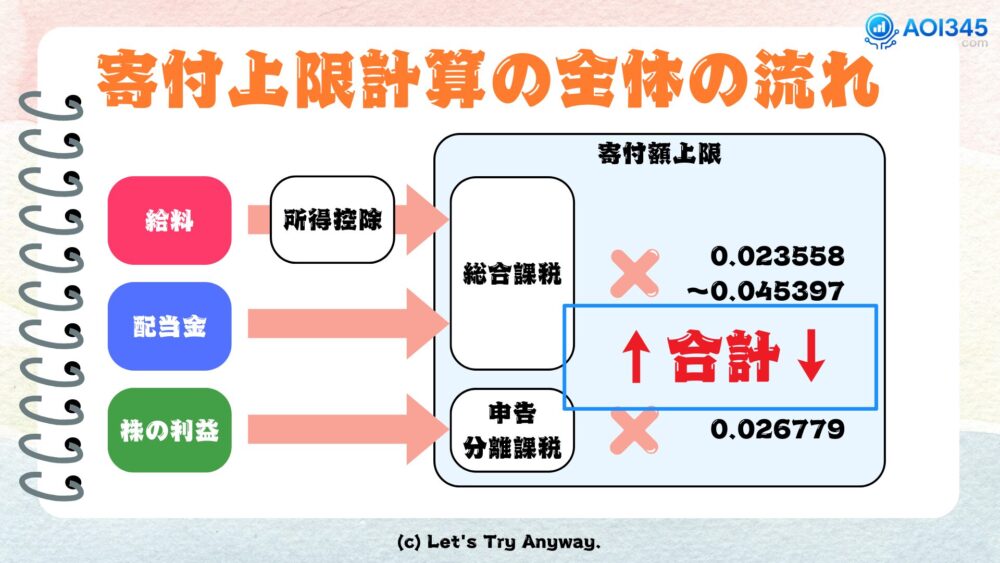

寄付の上限は、「総合課税分」と「申告分離課税分」を別々に計算し、最後に合算します。

| 区分 | 計算対象 | 寄付上限の計算元 |

|---|---|---|

| 総合課税分 | 給与 + 配当金 | 総合課税の課税所得に基づく住民税所得割額 |

| 申告分離課税分 | 株式の売却益 | 売却益に応じた住民税所得割額(分離課税用) |

◉ 総合課税分は、給与と配当を合算して課税所得を出し、そこから住民税所得割額を算出

◉ 申告分離課税分は、株式の譲渡益のみを使って、別途住民税所得割額を算出

【給与だけで計算】ふるさと納税の寄付上限を年収別にシミュレーション📊

ふるさと納税の寄付上限額は、課税所得をベースに算出されます。

ここでは、給料所得に基づく上限額の計算方法について、具体的な手順と数値例を交えて解説します。

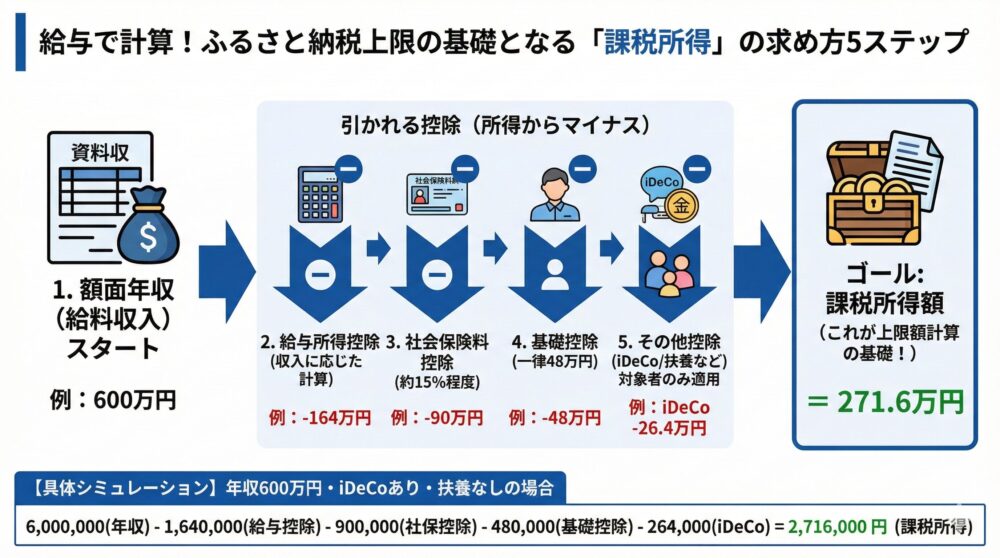

【給与計算の基本】ふるさと納税上限の基礎となる課税所得の求め方5ステップ📝

まず、額面年収(給料収入)から以下の控除を順に差し引いて、課税所得額を計算します。

◉ 給与所得控除

◉ 社会保険料控除

◉ 基礎控除(48万円)

◉ iDeCo掛金控除(加入者のみ)

◉ 扶養控除(対象者がいる場合のみ)

【一覧表で確認】ふるさと納税の上限に影響する所得控除をわかりやすく整理📑

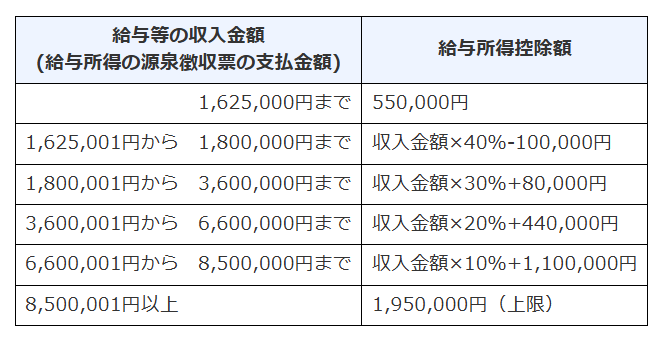

◉ 給与所得控除:年収600万円の場合、収入×20%+44万円=164万円

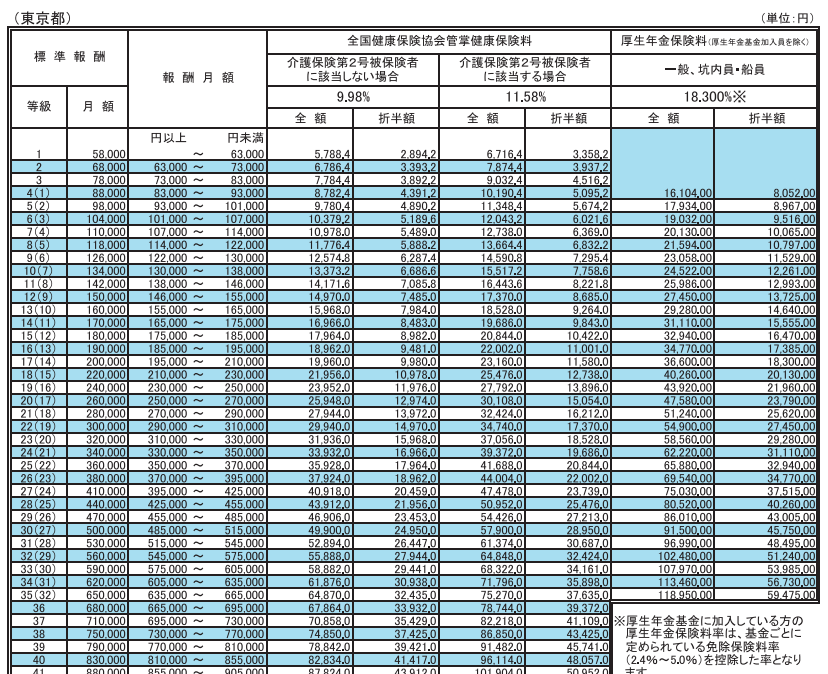

◉ 社会保険料控除:給料の約15%で計算、年収600万円の場合は約90万円

◉ 基礎控除:全員一律で48万円(年収2,400万円超は対象外)

◉ iDeCo掛金控除:月2.2万円の場合、年間26.4万円が全額所得控除

◉ 扶養控除:

・配偶者が年収103万円超の場合は対象外

・子どもが15歳以下の場合も控除対象外

給料所得控除の計算式

出展:国税庁

社会保険料の例(正確にやりたい人は自分の健康保険の情報から計算)

出展:協会けんぽ

【年収600万円×iDeCoあり】ふるさと納税の上限額を具体シミュレーション💡

下表は、年収600万円の方がiDeCoに加入しており、扶養控除がないケースのシミュレーションです。

| 項目 | 金額(円) |

|---|---|

| 年収(額面) | 6,000,000 |

| 給与所得控除 | 1,640,000 |

| 社会保険料控除(15%) | 900,000 |

| 基礎控除 | 480,000 |

| iDeCo控除(月2.2万円) | 264,000 |

| 課税所得額 | 2,716,000 |

【給与+配当で変動】ふるさと納税の上限を正確に出す精密試算ガイド📈

課税所得額が求められたら、次のステップは配当金との合算です。

ここでは、配当金を総合課税で申告する前提で、実際の計算方法を確認していきましょう。

【配当を含めて再計算】課税所得から導くふるさと納税上限の出し方🧾

◉ 前項で求めた給料ベースの課税所得は2,716,000円

◉ 配当金の年間金額が1,000,000円と仮定

◉ この2つを合算すると、総合課税にかかる所得は3,716,000円となります

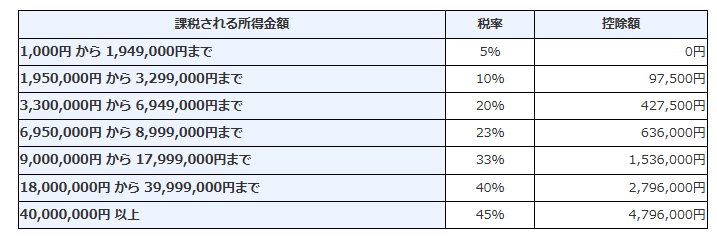

【税率早見表つき】ふるさと納税の計算に使える所得税率の調べ方ガイド📚

所得税率は、課税所得に応じて次のように決まります(※一部抜粋)

| 課税所得(円) | 所得税率 |

|---|---|

| 1,950,000以下 | 5% |

| 1,950,001〜3,299,999 | 10% |

| 3,300,000〜6,949,999 | 20% |

| 6,950,000〜8,999,999 | 23% |

課税所得と所得税率

出展:国税局

【上限の決め手】ふるさと納税は住民税所得割額で差がつく!正しい計算法💴

所得税率が判明したら、次は住民税所得割額をもとにした寄付上限額の算出式を使います。

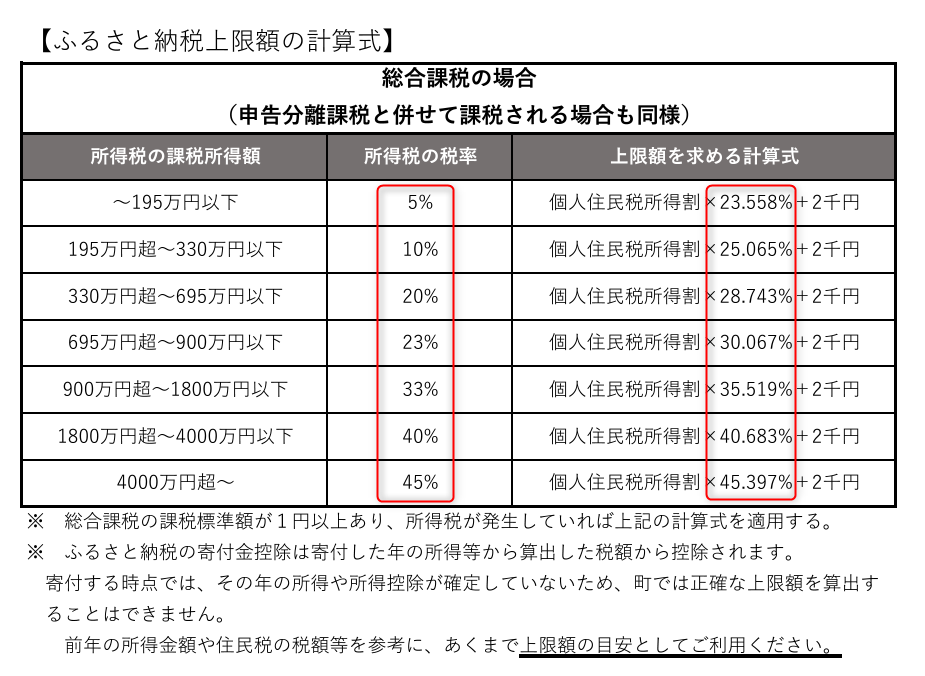

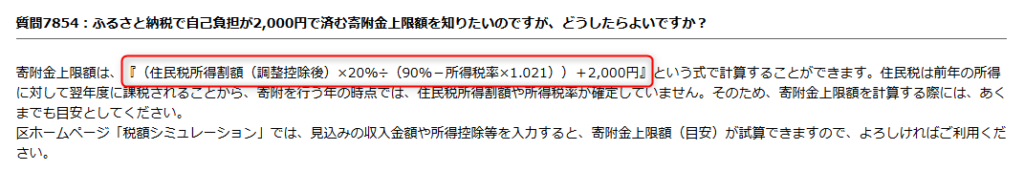

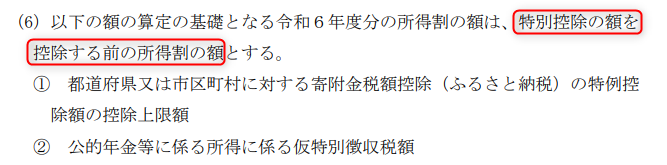

ここでは、愛知県東郷町の公式資料を参考にした標準的な計算式を用います。

| 項目 | 内容 |

|---|---|

| 所得税率が20%の場合の式 | 住民税所得割額 × 20% ÷(90%-20%×1.021)+2,000円 |

| 分母の計算 | 90%-20%×1.021=69.58% |

| 分子 | 住民税所得割額 × 20% |

つまり、実際の上限額は以下のように導き出されます。

◉ (住民税所得割額 × 0.28743)+2,000円

◉ この式を使えば、配当金も加味した正確なふるさと納税の寄付上限額を算出可能です

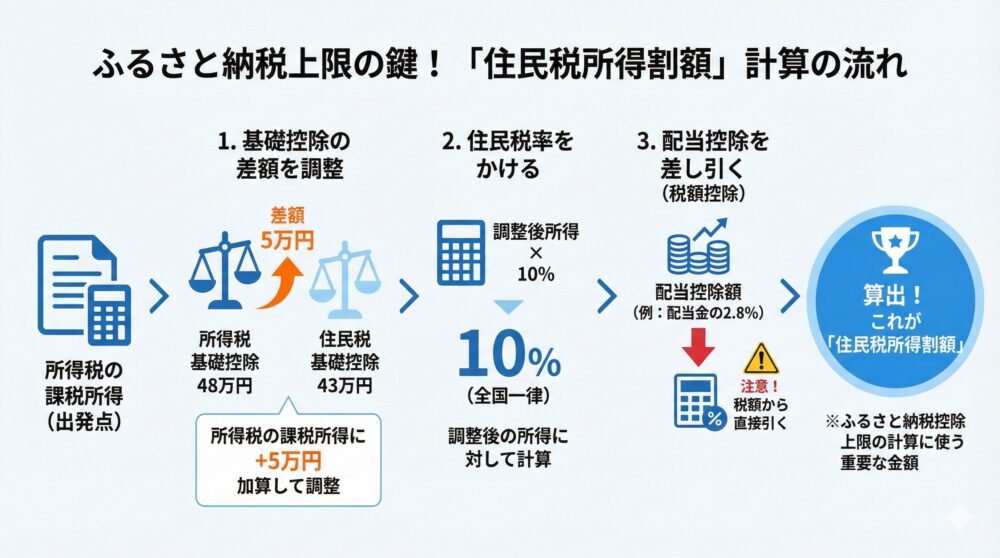

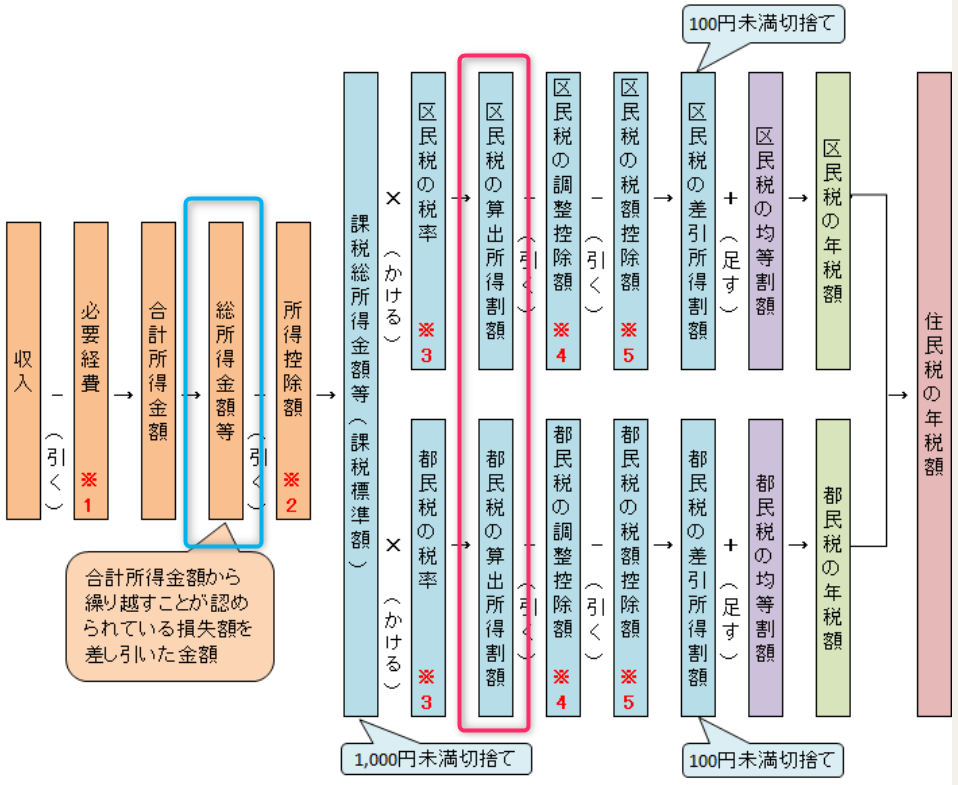

住民税所得割は、所得税の課税所得をもとに、所得税と住民税の基礎控除の違いなどを考慮し、さらに住民税率の10%を掛けた金額です。

課税所得額そのままではないので、注意しましょう!

愛知県東郷町の公式資料

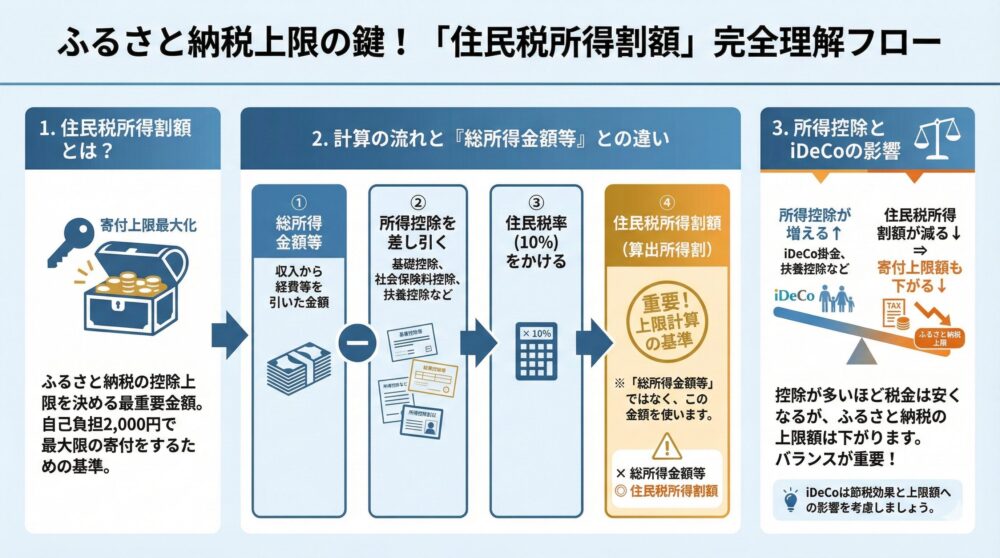

【超重要】ふるさと納税の上限額を左右する「住民税所得割額」とは?

ふるさと納税の上限額を知るためには、まず「住民税所得割額」を把握する必要があります。

この住民税所得割額を、所得税の課税所得をもとに計算します📊

【注意】基礎控除は所得税と住民税で金額が違う!

課税所得を求める際には「基礎控除」を差し引きますが、実はこの控除額は

所得税と住民税で金額が異なります。

◉ 所得税の基礎控除は48万円

◉ 住民税の基礎控除は43万円

【テクニック】住民税計算時は課税所得に5万円を戻す理由とは?

ふるさと納税の上限額を試算する際、所得税の課税所得に5万円を加算します。

これは、所得税計算時に引きすぎた基礎控除を調整するためです。

◉ 所得税の課税所得に+5万円することで

◉ 住民税の課税対象所得に近づけることができます

【計算式あり】住民税所得割額の求め方を初心者向けに解説

住民税の所得割は、全国一律で10%の税率がかかります。

つまり、調整後の課税所得に対して10%をかければOK✨

配当控除で住民税が減る?計算例つきで解説

今回のケースでは、配当金100万円を総合課税で申告しています。

住民税には配当控除2.8%が適用されるため、この金額は住民税所得割額の計算から差し引く必要があります。

◉ 配当控除額は 100万円 × 2.8% = 28,000円

◉ この28,000円を、住民税所得割額の対象所得から減額

【具体例】住民税の所得割額を実数で計算してみた

今回の例では、総合課税にかかる所得税の課税所得が3,716,000円とします。

| 計算項目 | 金額(円) |

|---|---|

| 所得税の課税所得 | 3,716,000 |

| 基礎控除差額の加算分 | +50,000 |

| 調整後の課税所得 | 3,766,000 |

| 住民税所得割額(10%) | 376,600 |

| 配当控除の調整(−2.8%) | −28,000 |

| 調整後の住民税所得割額 | 348,600円 |

他の控除は所得控除なので課税所得から差し引きますが、配当控除は税額控除なので、税率をかけ合わせた計算後の金額から差し引きます。

📌【総合課税】ふるさと納税の上限額を計算する手順を整理🧾

給与や配当所得など、総合課税に該当する収入に対してのふるさと納税の上限額は、以下の計算式で求めることができます。

🧮【住民税所得割】上限額の計算式と使う数字の意味を理解✅

寄付上限額を出すために必要な2つの情報が出そろいました👇

| 項目 | 数値 |

|---|---|

| 住民税所得割額 | 348,600円 |

| 上限額の計算式 | (住民税所得割額 × 0.2 ÷(90%-所得税率×1.021))+2,000円 |

🔍【実例シミュ】計算式に数値を入れて上限額を出してみる📊

住民税所得割額が373,800円の場合、次のように計算します。

| 計算項目 | 金額(円) |

|---|---|

| 348,600 × 0.2 | 69,720 |

| 69,720 ÷ 0.6958 | 約100,201 |

| +2,000(自己負担) | 102,201円 |

◉ この場合、給与・配当所得などの総合課税分で寄付可能な上限額は約102,201円

◉ この範囲内であれば、自己負担2,000円で全額控除の対象になります🎁

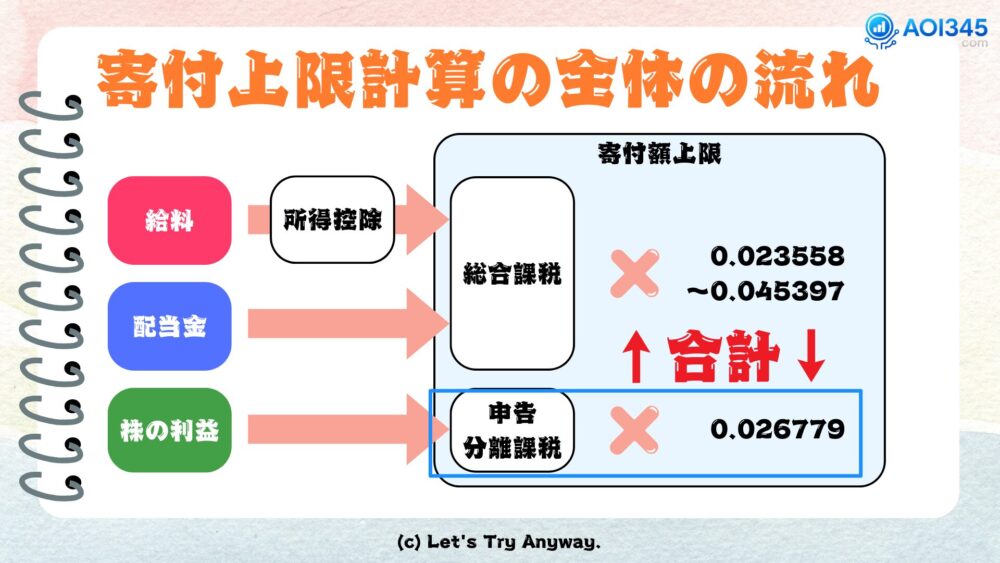

📈【売却益】申告分離課税でも上限額に加算できる仕組みとは💡

株式の売却益(申告分離課税)がある方は、別途その分の寄付上限額を計算する必要があります。

分離課税所得に応じた上限額は、総合課税とは異なるルールで計算されます。

◉ 総合課税の上限額

+

◉ 分離課税に基づく上限額

✅【最終合算】総合課税/分離課税の上限額を合計して完成🎯

ふるさと納税の寄付上限額を正しく算出するには、申告分離課税で得た所得(例:株式売却益)も考慮する必要があります。

見落としがちなこの部分を正しく計算すれば、より多くの控除を活用できます!

⚡【分離課税10%】株売却益でふるさと納税枠が増える理由📌

申告分離課税は、総合課税のような累進課税ではありません。

そのため、所得税および復興特別所得税が合計15.315%の固定税率となり、計算は非常に簡単です。

ふるさと納税の寄付上限額に影響するのは「住民税所得割額」であり、次の式で求められます👇

住民税所得割額 × 0.26779

※「+2,000円」は総合課税分で含めているため、ここでは重複を避けて省略します。

🧾【計算例100万円】株の売却益で上限額が増える金額を試算📈

たとえば、株式売却益が100万円あると仮定すると、以下のように計算できます。

◉ 住民税率は一律10%なので、所得割額:100万円 × 10% → 10万円

◉ 寄付上限額への加算:10万円 × 0.26779 → 26,779円

📊【最終結果】株益/配当を合算した上限額シミュレーション一覧✅

ここまでの情報をもとに、総合課税+申告分離課税を反映した上限額を算出します。

◉ 総合課税に基づく寄付上限:102,201円円(※2,000円を含む)

◉ 申告分離課税(株式売却益)による加算分:26,779円

💡合計すると…

📚【出典つき】株の利益で上限額が変わる根拠と計算ルール解説🔎

ふるさと納税は、寄付をすることで税金が控除されるとてもお得な制度です✨

ただし、「控除される上限額」があるため、仕組みを正しく理解しておくことが大切です💡

この章は分かりやすさを重視せず、総務省のページを参考に細かい説明 をしております。

面倒であれば「💡 ふるさと納税の全額控除の仕組みとは?」のところだけ見てもOKです。

結論から言うと、株の利益や配当金を確定申告することで、ふるさと納税の上限額がアップします📊✨

では、その理由と仕組みを解説していきます👇

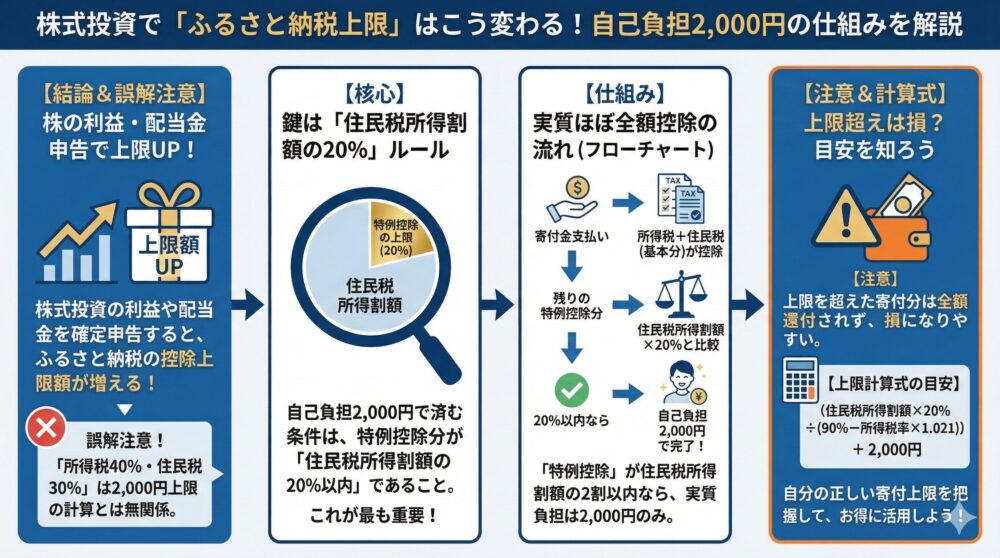

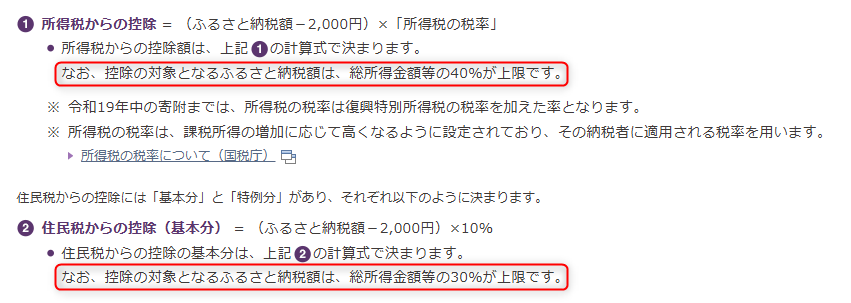

⚠️【誤解注意】所得税40%/住民税30%は上限計算と別物です🙅

総務省サイトに記載されている「所得税は40%、住民税は30%が上限」という表現。

実はこれ、2000円だけで支払いが済むふるさと納税の上限額の計算とは無関係です❌

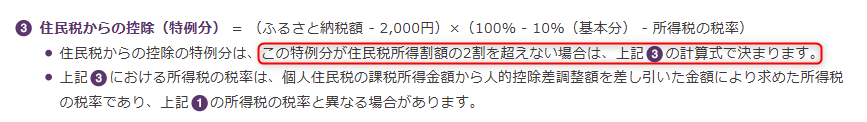

🎁【全額控除】住民税所得割20%ルールで自己負担2,000円にする📌

ふるさと納税で全額控除されるには、特例控除分が「住民税所得割額の20%以内」であることが条件です💰✨

仕組みとしては、以下の通り👇

◉ 所得税+住民税(基本分)は別に控除される

◉ 残りの特例控除で「ほぼ全額」が戻るよう設計されている

つまり、「住民税所得割額の2割以内」で寄付すれば、自己負担2,000円で済むということです🎯

🧠【上限超え】控除は残るが損しやすい境界線を整理して確認⚖️

もし、ふるさと納税の寄付額が上限を超えた場合でも、税金の一部は控除されます💡

控除率の目安はこちら👇

◉ 所得税:5%〜45%

◉ 住民税(基本分):10%

◉ 住民税(特例分):最大20%

この記事では あえて細かいこと まで記載しています。

この超えた場合には税金還付率が下がるので、最もお得ということならば「住民税所得割額の20%以内」 が重要です。

📌 計算式の結論はこちらです

(住民税所得割額 × 20% ÷(90%-所得税率×1.021))+2,000円

出展:練馬区 ふるさと納税で自己負担が2,000円で済む寄附金上限額を知りたいです

📘【基本用語】住民税所得割額とは何か/上限額との関係を理解✅

ふるさと納税の控除上限額を決めるうえで、最も重要になるのが「住民税所得割額」です✨

この金額を正しく理解することで、自己負担2,000円でお得な寄付を最大化できます😊

この章も だいぶ小難しい内容 です。

「会社が社員に払う金額」と「税金の計算に使う金額」に大きな差 があるということです。

税金の対象金額が減る ので、私たちにとって良いことです。

まずはよくある混同ワード「総所得金額等」との違いを確認しましょう✅

🧩【図解】総所得金額/住民税所得割の違いと計算の流れを整理📈

「総所得金額等」と「住民税所得割額」は、住民税の計算において重要な要素です。📊✨

住民税の計算フローは以下の通りです。

1️⃣ 「総所得金額等」(青枠)を算出 📝💰

2️⃣ 所得控除額を差し引く(基礎控除、社会保険料控除など)🔍✨

3️⃣ 住民税率(10%)をかけ、「住民税所得割額」(赤枠)を計算📈💡

4️⃣ 税額控除(寄付金控除など)を適用し、最終的な住民税額が決定✅

特に重要なのは、「所得控除額」と住民税率(10%)の関係です。🏦📊

また、「算出所得割」と「差し引き所得割」のどちらで計算するかがポイントになります。

上記の内容を 更に厳密 に説明すると下記の図になります💦

要するに、上記の図の「青枠の金額」ではなく、「赤枠の金額」がふるさと納税の上限額計算の基準になる ということです。

🧾【所得控除一覧】ふるさと納税上限を左右する控除をまとめて確認🔍

ふるさと納税の上限額に直接影響するのが「所得控除額」です📉

控除が多いほど課税所得が減り、住民税所得割額も減少します💰

主な控除項目は以下のとおり👇

✅ 基礎控除(43万円)

✅ 扶養控除(16歳以上の子ども・親族を扶養している場合)

✅ 社会保険料控除(健康保険・厚生年金など)

✅ 配偶者控除(専業主婦・主夫がいる場合など)

✅ iDeCo(イデコ)掛金控除

出展:練馬区 所得控除について

全員対象の「基礎控除」というのがあって、他にも人の状況によって「様々な控除という税金の対象から外れる仕組み」があるとことです。

💳【iDeCo】住民税が下がると上限額も下がる仕組みを具体解説📉

結論から言うと、iDeCoは住民税所得割額を減らします📉💡(=ふるさと納税の寄付上限を減らします)

理由は、掛金が全額所得控除の対象になるからです!

🔍 たとえば、年収500万円の会社員がiDeCoに年間24万円拠出している場合

500万円 - 24万円 = 476万円(課税対象)

この課税所得に対して10%の住民税率をかけて、住民税所得割額が決定されます✅

つまり、iDeCoを利用するとふるさと納税の上限額がやや下がることになります📊

iDecoの掛け金があると ふるさと納税の寄付上限額 が減ります。

純粋な寄付で良いならば上限はありませんが。

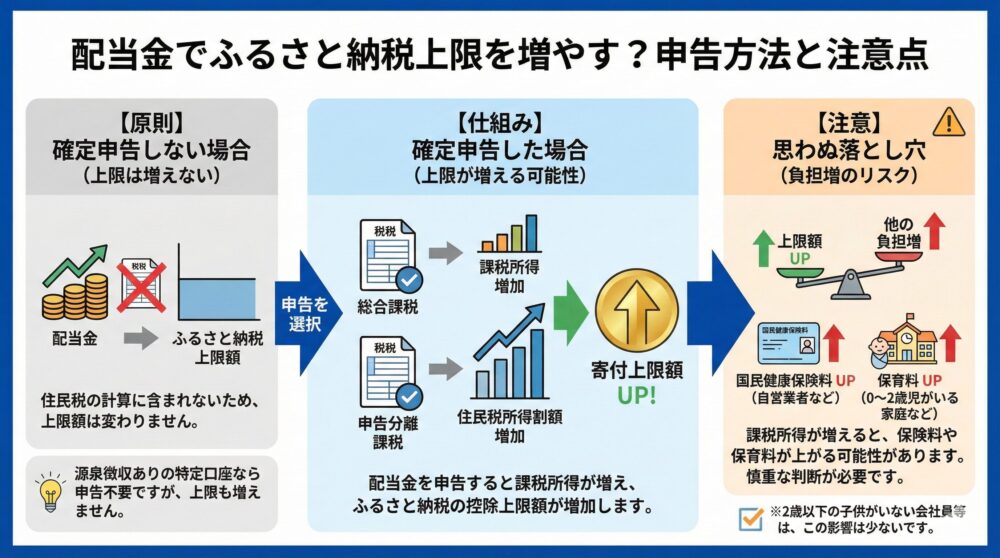

💰【配当金】ふるさと納税の上限額はどこまで増やせるのか解説📈

ふるさと納税の控除上限額を決めるうえで、配当金の申告方法の選択が重要なポイントになります。📈✨

選べるおかげでお得になる…のですが、理解が難しく なります。

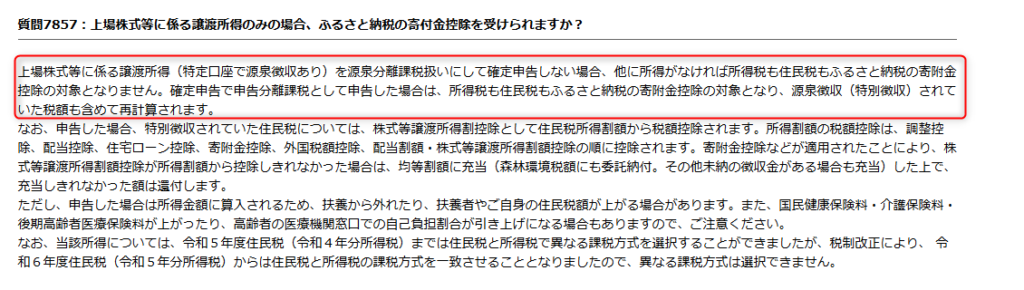

⚠️【申告しない】配当金は確定申告しないと上限額に反映されない📌

➡ ふるさと納税の上限額は増えません❌

配当金を確定申告しない場合、住民税の計算に含まれないため、ふるさと納税の控除上限額は変わりません。📉

💡 なぜか?

◉ 証券口座で源泉徴収ありの特定口座を利用している場合、すでに税金(所得税+住民税)が差し引かれているため、確定申告の必要がない。

◉ この場合、住民税所得割額の計算対象に配当金が含まれないため、ふるさと納税の寄付額上限も変動しない。🔍

出展:練馬区

このような疑問を持つ人も多いのか、ちゃんと 各市区町村でFAQ が用意されています。

🔀【配当の課税方式】総合課税/分離課税で上限額が変わる理由📊

配当金や株式の利益を確定申告すれば、ふるさと納税の寄付額の対象になります。✅✨

しかし、申告によって以下のような影響があるため、慎重に選ぶ必要があります。🔍⚠️

🔹 申告すると寄付額上限が増える仕組み💡

✔ 配当金や株式利益を確定申告すると、課税所得が増加📊

✔ その結果、住民税所得割額が増えるため、ふるさと納税の控除上限額も増加💰✨

🚨【落とし穴】確定申告で国保/保育料も変動する注意点を整理⚠️

ただし、課税所得が増えることで影響が出る部分もあるため、注意が必要です。🔍💡

✅ 自営業者(国民健康保険加入者)の場合

➡ 課税所得が増えると、国民健康保険料が上がる📈💸

✅ 会社員(給与所得者)の場合

➡ 保育園の保育料(0~2歳児・第一子)の計算に影響📊🏫

💡 特に注意すべきケース

・ 配当金が多い場合、住民税・所得税以外の負担増を考慮する必要がある💰

・ 会社員で共働き世帯の場合、保育料が上がる可能性があるため慎重に判断👨👩👧

この話を考慮すると、最もオトクな方法の判断 が難しすぎます。

ただし、2歳以下の子供を保育していない会社員 であれば この内容は気にしなくて良い です。

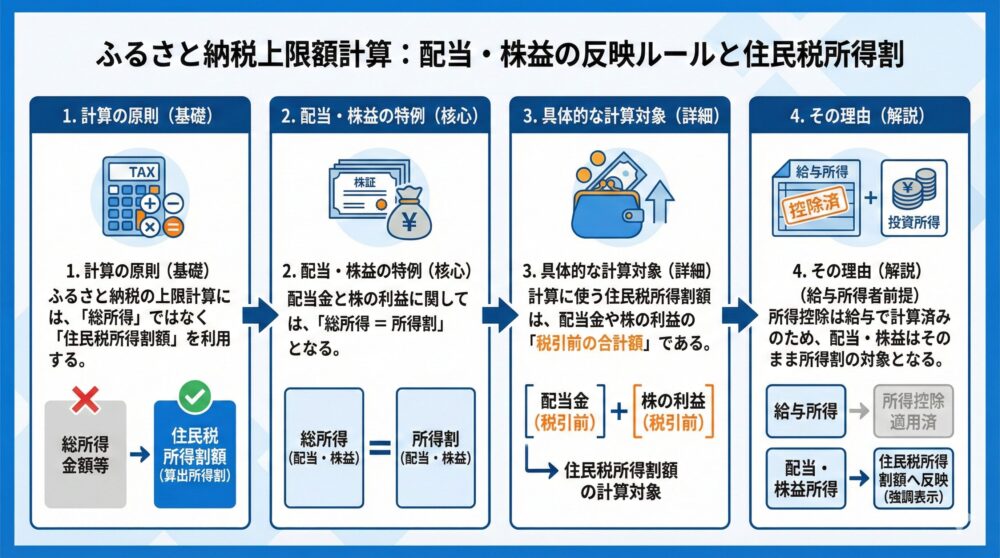

📌【反映ルール】配当/株益が上限額に乗る条件を住民税所得割で解説🧾

ふるさと納税の寄付金額上限を計算 する時に「総所得金額等」ではなく「住民税所得割額=算出所得割」を計算に利用する

この説明で「配当金と株の利益の総所得から所得割をどのように計算するの?」と疑問に思った方も多いでしょう。

【解説】

総所得と所得割の差は「所得控除が実施された前と後」↪️ になります。

給料を貰っているサラリーマンが前提 ですが、所得控除は給料の方で既に計算済みです。

そのため、配当金と株の利益のふるさと納税の上限額の計算に使う数値は「配当金と株の利益の合計額(税引前)で良い」のです。

🧠【戦略まとめ】課税方式の選び方で上限額と税負担を最適化する📈

給料や各種控除、株式の利益や配当金をすべて考慮して、ふるさと納税の上限額を計算してみます。✅✨

特にここから先は、計算好きの人だけ 読んで下さい。

今までの話をもとに、最高の申告方式の選び方と寄付金額 を戦略的に選ぼうとする話です。

重要といえば、一番重要ですが難しい話になりすぎてます。

計算式はシンプルに、これが基本! 🧮👇

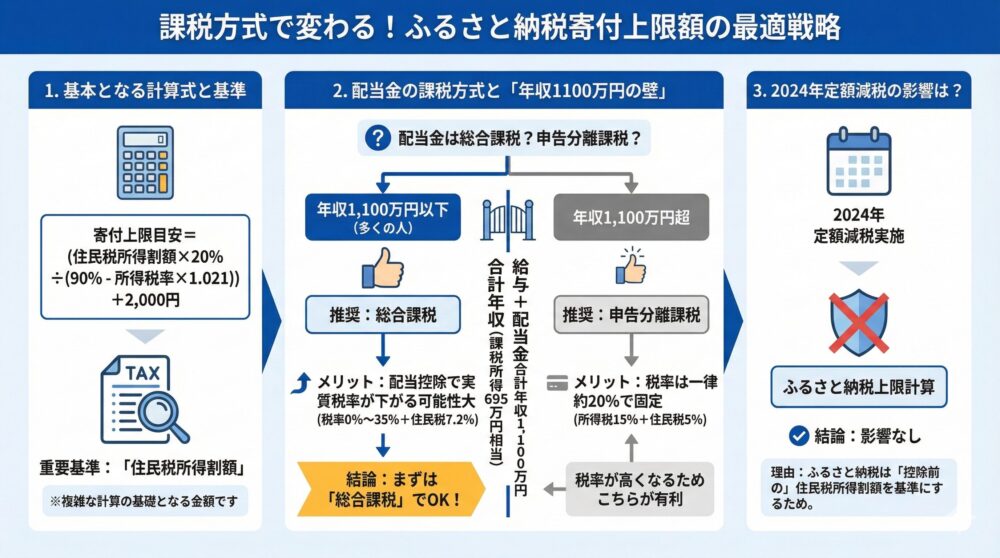

💡【分かれ目年収1100万】配当は総合課税が得かを判断する基準📊

ふるさと納税の上限額を確定するには、配当金を総合課税にするか、申告分離課税にするかを決める必要があります。✅✨

上記の表を見ると 配当金も申告分離課税で良いんじゃね? と思いますが、次のコメントの通りで、重要なのは「配当控除」の方です。

ふるさと納税の寄付上限の話だけでは、最適な戦略が立てれないところがこの問題の難しいところです。

ふるさと納税の上限額を増やすことよりも、配当にかかる税金を抑えることを優先して考えましょう。📉💡

📍 配当金(国内)にかかる税率の比較

✔ 源泉徴収・申告分離課税の場合(復興支援税を除く)

・ 所得税 15%

・ 住民税 5%

➡ 合計 20%

✔ 総合課税の場合(配当控除適用)

・ 所得税は、給与と合算した課税所得を基準に5%~45%で決定 📊

・ 配当控除(10%)を適用すると、実質税率は0%~35% 💰

・ 住民税は10%、配当控除(2.8%)を適用すると7.2% 📉

| 所得税 | 住民税 | 合計 | |

|---|---|---|---|

| 源泉徴収と申告分離課税 | 15% | 5% | 20% |

| 総合課税 | 0%~35% | 7.2% | 7.2%~42.2% |

寄付上限の話だけではなく、国内の配当金に配当控除があり、所得税率によっては源泉徴収より税率が下がる ことがあります。

まず、この部分を理解しなくてはなりません。

難しい話が苦手であれば、「配当金は総合課税」にしておきましょう。

📍 配当金の課税方法は「合計額」で決まる!💰📊

ふるさと納税の上限額や税負担を考えるうえで、所得税率によってどちらの課税方式(総合課税 or 申告分離課税)が得かが変わるのが重要なポイントです。✅✨

📍 どの課税所得額が基準になるのか?🤔

✔ 源泉徴収・申告分離課税の税率は一律20%(所得税15%+住民税5%)

✔ 総合課税の場合、課税所得695万円を超えると税率が20%を超える📈

✔ この課税所得695万円を年収ベースで換算すると、およそ1,100万円💼

📍 では、どちらを選べばいい?

✅ 給与(額面)+配当金の合計が1,100万円以下なら「総合課税」でOK! 📊

✅ 1,100万円を超えると総合課税の税率が20%を超えるため、「申告分離課税」のほうが有利💡

結論として「配当金は総合課税にしてOK!」は重要です。

課税所得695万円はなかなか超えない のです。

額面給与と配当金の合計が1,100万円※を超えてから、最適な申告方式は考えましょう。それまでは「配当は総合課税」。

※株の利益の金額は含みません。

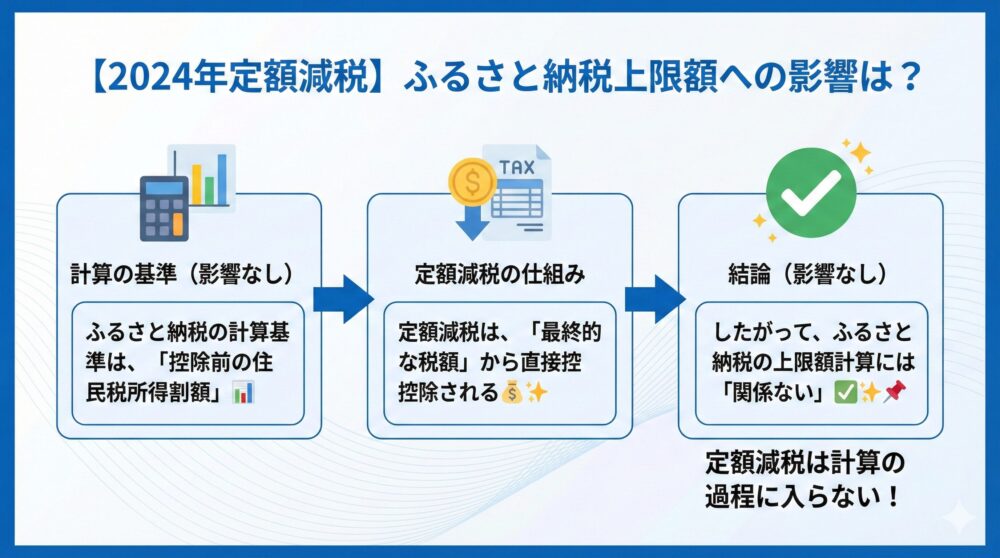

🧾【2024定額減税】ふるさと納税の上限額に影響するかを検証🔍

✅【影響なし】定額減税が上限額の計算に入らない理由を明確化📌

✔ ふるさと納税の計算は、控除前の住民税所得割額を基準にする 📊

✔ 定額減税は、最終的な税額から直接控除されるため、ふるさと納税の上限額の計算には関係ない 💰✨

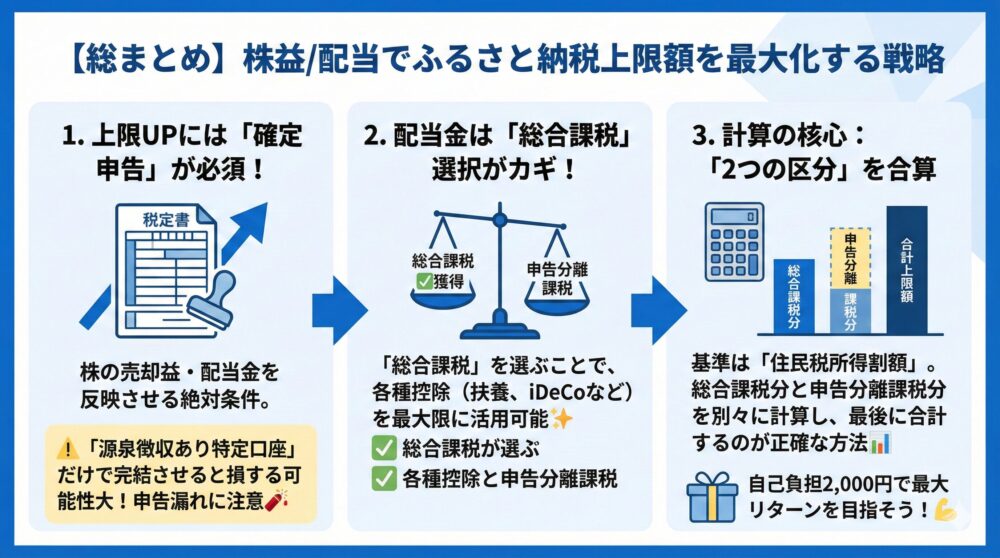

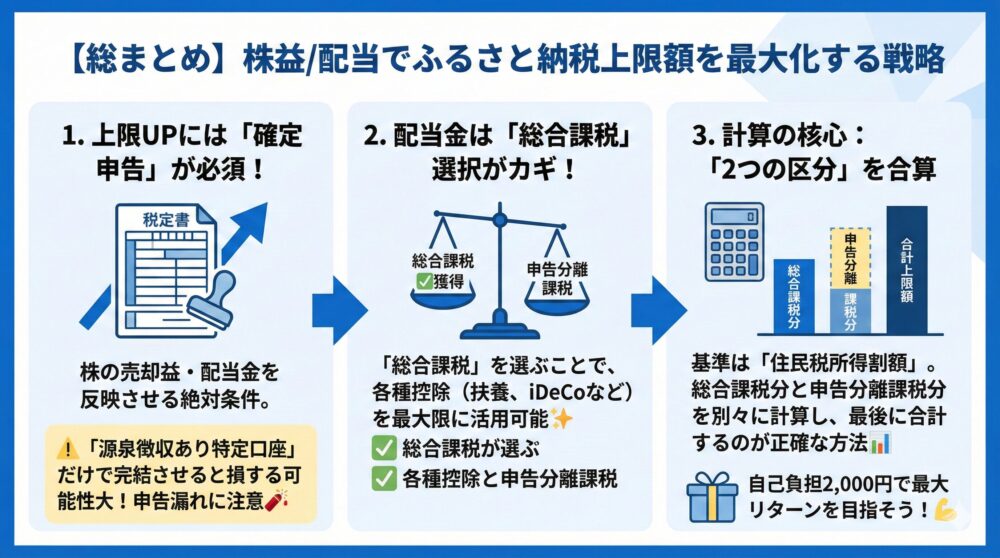

🎯【総まとめ】株益/配当でふるさと納税上限額を最大化する戦略📘

ふるさと納税の寄付上限額は、年収だけでなく株式の売却益や配当金によっても大きく変動します。特に確定申告をするかどうか、課税方式をどう選ぶかが重要なポイントです。

以下に、記事全体の要点をコンパクトに整理しました👇

✅【結論】株益/配当で損しないための重要ポイントを一気に整理📌

◉ 株の売却益・配当金を上限額に反映させるには「確定申告」が必須

◉ 配当金は「総合課税」を選択することで扶養控除やiDeCo控除などを最大限に活用可能

◉ ふるさと納税の寄付上限は「住民税所得割額」を元に計算される

◉ 総合課税と申告分離課税を分けて上限額を計算し、最後に合算することが正確な方法

◉ 住民税所得割額は、基礎控除の差や配当控除も考慮して算出することが重要

◉ 計算には実際の数値(給与所得・配当・売却益)を元に試算しよう

◉ 寄付上限は「総合課税分(例:109,426円)」+「申告分離課税分(例:26,779円)」の合計が基本

📝【チェックリスト】控除枠を最大化する申告/確認ポイント総整理✅

| チェック項目 | 内容 |

|---|---|

| 確定申告しているか? | 株益・配当を反映させるために必須 |

| 配当の課税方式 | 総合課税なら控除を活かせる可能性あり |

| 給与+配当での課税所得は? | 所得税率の確認と住民税計算の基礎に |

| 住民税所得割額 | 上限額の中心的な計算軸 |

| 申告分離課税の有無 | 売却益を別枠で寄付上限に反映させる必要あり |

⚠️【損しやすい人】株益/配当があるのに申告しない人の共通点🧨

◉ 年間でまとまった配当や株式売却益がある人

◉ 扶養控除やiDeCoなどを利用している人

◉ 源泉徴収あり特定口座だけで完結させてしまっている人(申告しないと損!)

まずはこちらで基本的な知識を身に着ける!👇

🔗 最強のポイ活術は「クレカ×ふるさと納税」で決まり!💳🎁

2025年に向けて家計を賢く改善したい人は必見!

今こそ始めるべきなのが、高還元クレジットカードとふるさと納税の連携ポイ活です✨

たった2つの制度を組み合わせるだけで、年5〜10万円相当のポイント還元+節税+返礼品まで狙える超お得な戦略が完成します。

◉三井住友カード プラチナプリファードで最大10%の還元も狙える

◉楽天ふるさと納税×お買い物マラソンでポイント爆増🎯

◉Vポイント→WAON POINT→ウェル活で1.5倍の価値に変換🔥

◉制度改正前の2025年9月までが高還元ポイ活の最後のチャンス

コメント