税金の基本を知らないと損をする?今こそ学び直すべき理由

毎月の給料から引かれる所得税や住民税。

「なぜこんなに手取りが少ないの?」と疑問を持ったことはありませんか?

実は、多くの人が税金の仕組みを理解していないまま働いており、気づかぬうちに節税のチャンスを逃しています。

さらに、2025年からの制度変更で配当控除や住民税の計算方法にも影響が出るため、放置しておくと家計に大きな差が生まれます。

この記事では、現役の税制ルールをもとに税金の基本をわかりやすく解説。

さらに、知っておくだけで得をする控除・節税のテクニックを紹介します。

あなたがこの記事を読むメリットは明確です。

複雑に見える税金を整理し、今日から使える知識に変えることができます。

そして結果的に、手取りアップや資産形成の加速につながります。

◉給料から引かれるお金の正体を理解できる

◉最新の住民税や配当課税のルールを押さえられる

◉ふるさと納税やiDeCoなどの活用で節税できる

◉自分に合った申告方法を選べる

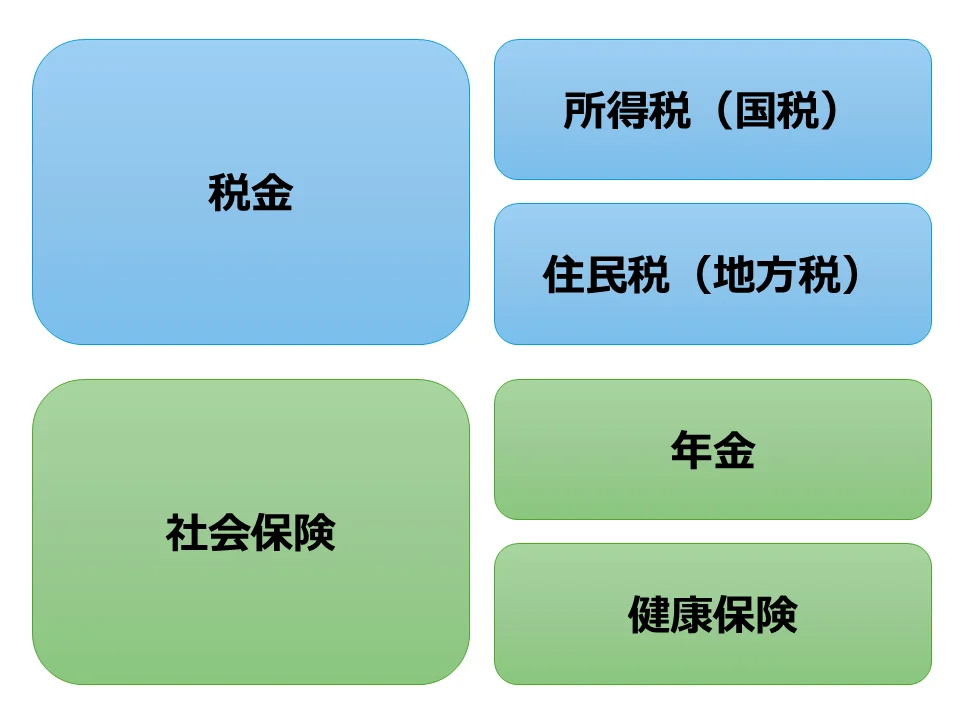

📝【給与の天引き】所得税/住民税/年金/健康保険/雇用保険の内訳

給料から差し引かれる代表的な項目は以下の4つです。

✅【所得税】課税対象/税率/計算手順/課税所得/2024年の基礎知識

◉ 累進課税制度により、収入が増えるほど税率も上昇

◉ ふるさと納税やiDeCoの活用で節税が可能✨

✅【住民税】均等割/所得割/税率/控除/納付時期の基礎知識2024

◉ 所得税と異なり、一律で約10%(自治体により微調整)

◉ 前年の所得で決まるため、転職や退職時期に注意が必要

✅【年金保険】厚生年金/国民年金/保険料/受取/加入要件の基本

◉ 現役世代が高齢者を支える仕組み(賦課方式)

◉ 未納だと将来の受給資格や障害年金の対象外になるリスクも⚠️

✅【健康保険】協会けんぽ/組合/国保の違い/保険料目安/扶養基準

◉ 医療費の自己負担が3割で済む制度

◉ 高額療養費制度で急な医療費負担にも対応💊

◉ 大企業の健康保険組合では手厚い補助があるケースも🎯

✅【雇用保険】失業給付/料率/負担/控除タイミング基礎知識

◉ 失業保険や育児給付などの支給原資

◉ 対象は会社員のみ。自営業やFIRE後は対象外

📊【節税対策】優先順位/控除活用/手取り改善の実践ポイント

天引きされる4項目ごとに適切な節税策を検討することが重要です。

| 項目 | 節税の具体策 |

|---|---|

| 所得税・住民税 | ふるさと納税、iDeCo、NISA、医療費控除の活用 |

| 年金保険 | 付加年金制度(国民年金限定)を利用 |

| 健康保険 | 扶養に入れるか検討、高額療養費制度を把握 |

1️⃣【所得税の基本】累進税率/課税所得/計算手順/非課税枠確認

日本の税制は複雑で分かりにくいですが、「所得税」「住民税」「年金」「健康保険」 の基本を知ることで、適切な節税対策 をとることができます。今回は、所得税の仕組み や所得控除・税額控除の違い について解説します。

🧮【所得税の金額把握】源泉徴収票/課税所得/確認チェック

税金や社会保険料の計算は難しく、住んでいる地域や家族構成、年齢によって異なる ものの、目安として年収500万円の人の場合、以下のようになります。

📌 年収500万円の税負担(概算)

| 項目 | 金額(万円) |

|---|---|

| 所得税 | 14 |

| 住民税 | 25 |

| 健康保険 | 25 |

| 厚生年金 | 45 |

| 雇用保険 | 3 |

| 合計負担額 | 112 |

📌【税率の仕組み】超過累進/速算表/復興特別所得税/注意点

所得税には「累進課税」が採用されており、収入が多いほど税率が高くなる仕組みです💡

つまり、稼げば稼ぐほど納める税金も増えるという特徴があります。

📊【年収別の税負担】100万円/500万円/1000万円の比較早見表

たとえば以下のような違いがあります。

◉ 年収100万円の所得税率は5%

◉ 年収1000万円の所得税率は20%

◉ 収入が10倍でも税負担は約40倍になることも💥

✅【2024年版】所得税率一覧/速算表/控除額/復興特別所得税/概要

| 課税所得金額(万円) | 税率(%) | 控除額(万円) |

|---|---|---|

| ~195万円 | 5% | 0 |

| 195万円~330万円 | 10% | 9.75 |

| 330万円~695万円 | 20% | 42.75 |

| 695万円~900万円 | 23% | 63.6 |

| 900万円~1800万円 | 33% | 153.6 |

| 1800万円~4000万円 | 40% | 279.6 |

| 4000万円超 | 45% | 479.6 |

💡【計算の落とし穴】基礎控除/社会保険料/端数処理の注意

◉ 所得税は課税所得(年収−各種控除)にかかる税金

◉ 年収に直接税率をかけるわけではないので注意

◉ 税率が上がっても、全額に適用されるわけではない

📘【課税所得500万円】適用税率/控除額/概算負担/手取り目安

実際に課税所得が500万円の場合、以下のように段階的に税率が適用されます。

◉ 〜195万円部分は5%

◉ 195万円〜330万円部分は10%

◉ 330万円〜500万円部分は20%

年収アップの意外な落とし穴!手取り減・補助金カットを避ける賢い対策

📌【所得控除】定義/対象/適用条件/控除額/節税効果の基礎知識

所得税の計算では、「課税所得」を元に税率を適用しますが、実際には収入すべてが課税対象になるわけではなく、各種の「控除」が適用され、税負担が軽減されます。

✅ 所得控除の種類

| 控除名 | 控除額(目安) | 条件・概要 |

|---|---|---|

| 基礎控除 | 48万円 | すべての納税者が対象 |

| 給与所得控除 | 55~195万円 | 給与収入に応じた経費控除 |

| 扶養控除 | 38万円~63万円 | 子供や親など扶養家族がいる場合 |

| 社会保険料控除 | 支払額全額 | 年金・健康保険の負担額分 |

| 医療費控除 | 超過額 | 年間10万円を超えた分が控除対象 |

| 生命保険料控除 | 最大12万円 | 生命・介護・年金保険加入者が対象 |

| ふるさと納税(寄付金控除) | 上限あり | 住民税の軽減にも関与 |

2️⃣【所得控除の基礎】種類/年末調整/確定申告の流れ/提出書類

所得税の計算では、単に年収に税率をかけるのではなく、「課税所得」に税率が適用されます。

この「課税所得」は、収入からさまざまな所得控除を差し引いて算出されます✨

✅【主な所得控除】配偶者/扶養/生命保険/社会保険料一覧

| 控除名 | 控除額の目安 | 条件・概要 |

|---|---|---|

| 基礎控除 | 48万円 | すべての納税者が対象 |

| 給与所得控除 | 55~195万円 | 給与収入に応じた経費的な控除 |

| 扶養控除 | 38~63万円 | 子どもや親など、扶養家族がいる場合に適用 |

| 社会保険料控除 | 支払額全額 | 年金・健康保険などの社会保険料の負担額が対象 |

| 医療費控除 | 超過額(10万円超) | 年間10万円を超えた医療費分が控除対象になる |

| 生命保険料控除 | 最大12万円 | 生命保険・介護保険・年金保険の契約者が対象 |

| ふるさと納税(寄附金控除) | 所得に応じた上限あり | 住民税の軽減にもつながる、人気の節税方法 |

💡【控除の活用】節税効果/手取り増/ライフイベント別活用

◉ 所得控除は「課税所得」を下げることで、所得税・住民税の軽減につながる

◉ 控除額が多いほど、実際の納税額が減少する効果が大きい

◉ ふるさと納税や保険の見直しなどで、誰でもすぐに実行できる対策も多数!

📌【住民税と所得税の違い】課税方式/税率/納付時期/要点整理

所得税と住民税は、どちらも給料から引かれる税金ですが、課税方法の仕組みが大きく異なります。

それぞれの違いを理解することで、節税や制度活用のヒントが見えてきます💡

✅【課税方式の違い】所得税/住民税/申告方法/徴収タイミング

| 税金の種類 | 課税方式 | 特徴 |

|---|---|---|

| 所得税 | 累進課税 | 収入が増えるほど税率がアップ(最大45%) |

| 住民税 | 一律課税 | 所得割6%+均等割4%で、基本は一律10%の税率 |

💡【住民税が非課税】条件/保育料/国保/各種優遇のメリット

◉ 住民税が非課税の世帯は、各種公的支援や優遇制度の対象になる

◉ 医療費の減額、保育料の軽減、奨学金免除などの支援が受けやすくなる

◉ ふるさと納税の自己負担2000円ルールが適用不可になり、制度利用の注意が必要

◉ 国民健康保険料の減免対象となる場合があり、負担が大きく軽減される

📌【基礎控除/103万円の壁】仕組み/影響/対策の超入門ガイド

所得税の節税の第一歩として重要なのが「基礎控除」と「103万円の壁」の仕組みです。

特にパートや副業をしている方は、課税ラインの理解が大切です👛

✅【基礎控除】誰でも使える節税枠/適用条件/控除額の基礎知識

| 項目 | 内容 |

|---|---|

| 控除額 | 48万円(基本) |

| 対象者 | ほぼすべての納税者に自動適用 |

| 所得制限 | 年収2400万円超で控除額が減額され、 2500万円超で控除の適用なし |

✅【103万円の壁】アルバイト/扶養/手取りへの影響ポイント

| 内訳 | 金額 |

|---|---|

| 給与所得控除 | 55万円 |

| 基礎控除 | 48万円 |

| 合計(非課税ライン) | 103万円 |

年収が103万円以下であれば、

課税対象となる「課税所得」が0円となり、所得税が発生しません💡

◉ 年収103万円以内なら所得税ゼロで働ける

◉ 収入が104万円になっても、税負担はほんのわずか(例:1万円超過で所得税約500円)

◉ 所得税だけでなく、配偶者控除の対象にも関わってくる重要ライン

103万円の壁は本当に撤廃?令和7年度税制改正の“落とし穴”と実質113万円の壁を解説

📌【扶養控除の仕組み】大学生/高齢親/同居/別居の適用範囲要点

扶養控除は、家族を扶養している人の所得税や住民税を軽減できる制度です。

条件や控除額を正しく知っておけば、節税効果は大きくなります💡

✅【扶養控除】要件/所得制限/申告手順/概要の基本ポイント

◉ 対象は16歳以上の家族(15歳以下は児童手当の対象になるため含まれない)

◉ 学生や高齢の親を扶養していると控除額が大きくなるケースも!

◉ 同居・別居の違いでも控除額が変わる点に注意

✅【扶養控除の金額】年齢区分/同居老親/特定扶養の一覧

| 対象者の種類 | 控除額(年額) |

|---|---|

| 一般扶養親族(16~18歳) | 25万円 |

| 一般扶養親族(19歳以上) | 38万円 |

| 特定扶養親族(19~23歳の学生) | 63万円 |

| 老人扶養親族(70歳以上・別居) | 48万円 |

| 老人扶養親族(70歳以上・同居) | 58万円 |

💡【控除額が上がるケース】同居老親/障害者/寡婦の加算ポイント

◉ 大学生の子どもを扶養している場合は控除額が38万円→63万円にアップ

◉ 70歳以上の親を同居で扶養すると、最大で58万円の控除が受けられる

◉ 控除対象になるかどうかは、年齢や生計維持の有無で判断される

💍【配偶者控除/配偶者特別控除】違い/判定基準/年収別の早見表

配偶者控除・配偶者特別控除は、配偶者の年収や自身の所得に応じて税負担を軽減できる制度です😊

とくに「103万円の壁」「150万円の壁」などの基準を理解することで、働き方と節税効果のバランスがとりやすくなります。

✅【配偶者控除】対象要件/控除額/申告の流れの基礎知識

◉ 配偶者の年収が103万円以下の場合、38万円の控除が受けられる

◉ 控除を受ける本人(夫または妻)の年収が1,195万円以上だと適用されない

◉ 配偶者が専業主婦(夫)またはパート収入が少ない人であることが前提

✅【配偶者特別控除】適用範囲/年収別の逓減/判定フローの要点

◉ 配偶者の年収が103万円を超えても、150万円までは控除額が変わらない

◉ 年収が150万円~216万円の範囲では、段階的に控除額が減少

◉ 年収が216万円以上になると、控除は適用されない

✅【年収別の控除額】配偶者/配偶者特別/比較早見表/一覧

| 配偶者の年収範囲 | 控除の種類 | 控除額(上限) |

|---|---|---|

| 〜103万円 | 配偶者控除 | 38万円 |

| 103万円〜150万円 | 配偶者特別控除 | 38万円 |

| 150万円〜216万円 | 配偶者特別控除 | 段階的に減少 |

| 216万円以上 | 控除なし | 0円 |

💡【よくある誤解】103万円/106万円/130万円の壁の正しい理解

◉ 「103万円の壁」よりも、実際に節税へ影響するのは「150万円の壁」

◉ 103万円を少し超えても控除額は変わらないため、安心して働ける範囲は広い

◉ 年収が150万円を超えたあたりから、控除額が少しずつ減っていくことに注意

🛡️【生命保険料控除】新制度/旧制度/節税効果の仕組みガイド

生命保険料控除は、年間の保険料の一部を所得控除として申告できる仕組みです✨

ただし、控除額や節税効果には限界があるため、過度な期待は禁物です。

✅【生命保険料控除とは】一般/介護医療/個人年金の基礎知識

◉ 年間に支払った生命保険料の一部が所得控除対象になる

◉ 終身保険・定期保険・年金保険などが対象となる場合が多い

◉ 控除は生命保険控除・介護医療保険控除・個人年金保険控除の3区分で適用される

✅【支払額ごとの控除目安】年間1万円/2万円/8万円の判定早見表

| 年間支払保険料 | 控除額の目安(新制度) |

|---|---|

| ~20,000円 | 全額控除(20,000円) |

| 30,000円 | 約83%(25,000円) |

| 40,000円 | 約75%(30,000円) |

| 60,000円 | 約58%(35,000円) |

| 80,000円以上 | 約50%(上限40,000円) |

※ 控除の上限は各区分ごとに4万円まで、合計で最大12万円が限度(所得税の場合)

💡【注意点】証明書の提出/旧新区分/年末調整の落とし穴/対応

◉ 控除を受けても実際の節税額は控除額×所得税率でしかない

◉ 所得税率10%の人が最大控除(4万円)を受けても、節税額はたったの4,000円

◉ 保険加入の目的は保障であり、節税はおまけ程度に考えるのが正解

◉ 無理に高額な保険に加入しても、節税以上に支出が増えるリスクあり

🎁【ふるさと納税】寄付金控除/自己負担2千円/返礼品基礎ガイド

ふるさと納税は、全国の自治体に寄付することで、税金の控除と豪華な返礼品がもらえる魅力的な制度です😊

「税金の前払い+寄付」という考え方で、実質2,000円の自己負担で地域を応援できます。

✅【寄付控除の仕組み】ワンストップ/確定申告/控除上限の要点

◉ 控除額の計算は(寄付額 − 2,000円) × 所得税率

◉ 所得税だけでなく、住民税の特例控除(寄付額の約20%まで)も受けられる

◉ 上限額は年収や家族構成、他の控除状況によって変動

◉ 控除上限を超えると、自己負担額が増えるので注意⚠

🎉【お得な返礼品】肉/海産物/定期便/失敗しない選び方ポイント

◉ 自己負担は実質2,000円で、地域の特産品や家電が届く✨

◉ 税金をコントロールできる手段の1つとしても活用できる

◉ ワンストップ特例制度を使えば、確定申告なしでもOK(条件あり)

💡【併用時の注意】住宅ローン控除/医療費控除/住民税の上限調整

◉ 住宅ローン控除を受けている人は、控除枠がふるさと納税と重複する可能性あり

◉ iDeCoや医療費控除、配偶者控除などとも影響し合うため、事前にシミュレーション必須

◉ 寄付前に「控除上限額シミュレーター」を活用するのがおすすめ🧮

【基礎知識編】株の利益でふるさと納税の寄付上限が増えるのか?

【計算式の詳細編】株の利益でふるさと納税の寄付上限が増えるのか?

📈【iDeCoの掛金控除】節税/資産形成/受取時課税の基礎ガイド

iDeCo(個人型確定拠出年金)は、老後資金を準備しながら所得控除による節税効果も得られる最強の制度✨

毎月の掛金が全額所得控除されるため、利用しないのはもったいない仕組みです。

✅【掛金上限】会社員/自営業/公務員の職業別上限と確認方法

| 職業区分 | 掛金上限(年間) |

|---|---|

| 自営業者 | 81.6万円 |

| 会社員(企業年金なし) | 27.6万円 |

| 会社員(企業年金あり) | 14.4万円 |

◉ 掛金は月1,000円から設定可能。上限まで自由に選択できる

◉ 所得が多いほど、控除による税負担軽減の効果が高まる

◉ 年末調整や確定申告で、控除額がしっかり反映される

💡【iDeCoの節税メリット】拠出/運用益/受取の三段階メリット

◉ 掛金全額が所得控除対象になり、課税所得が減る

◉ 運用益が非課税(通常は約20%課税)で、資産が効率的に増える📊

◉ 受け取るときも「退職所得控除」「公的年金控除」が適用され、実質的な税負担が軽い

⚠【iDeCoの注意点】受給年齢/手数料/途中解約不可の留意事項

◉ 原則として60歳まで引き出せないため、流動性のある資金が必要な人には不向き

◉ 住民税の非課税ラインに影響する可能性があるため、ふるさと納税の控除上限とバランスを取るのが重要

◉ 転職や企業年金制度の変更で、掛金上限が変動する場合もあるので要確認

【iDeCo改悪は無関係?】2480万円以下なら影響なし!損しないための賢い活用法

3️⃣【所得税の税額控除】仕組み/種類/優先順位/適用フロー

税額控除 は、計算された所得税額から直接差し引かれる控除です。

例えば、所得税額が60万円で、税額控除が20万円なら、最終的な所得税は40万円 になります。

💹【配当控除】二重課税軽減/総合課税/申告分離の判断/国内株

配当控除は、国内株式の配当金にかかる二重課税を軽減するための制度です💡

法人税を納めた後に受け取る配当金に対して、さらに所得税がかかることを避けるための仕組みです。

この控除は、総合課税で申告した場合にのみ適用されます。

「申告不要制度」や「分離課税」を選んだ場合は対象外になるので注意しましょう。

✅【配当控除の控除率】総合課税/申告分離/国内株の目安一覧

| 所得の種類 | 課税所得 1,000万円以下 | 課税所得 1,000万円超 |

|---|---|---|

| 国内株式の配当 | 10% | 5% |

| 投資信託(株式比率50%以下) | 5% | 2.5% |

| 投資信託(株式比率50~75%) | 2.5% | 1.25% |

| 投資信託(株式比率75%以上) | 0% | 0% |

📊【配当控除のメリット】税負担軽減/配当利回り向上/住民税取扱

◉ 課税所得が330万円以下の場合、配当控除と所得税が相殺され実質ゼロ課税になる可能性あり

◉ 源泉徴収(所得税・住民税合計15%)よりも税負担が軽くなるケースが多い

◉ 総合課税を選ぶと、確定申告で還付を受けられる可能性がある

💡【総合課税+配当控除】節税効果/住民税切替/損益通算の活用

◉ 課税所得が低い人ほど「総合課税+配当控除」がお得になる仕組み

◉ 年金や給与所得と合算して申告することで税金を抑える戦略が使える

◉ 高配当株投資をしている人にとって、確定申告のテクニックとして必須

⚠【配当控除の注意点】課税方式選択/外国株非対象/住民税取扱

◉ 課税所得1,000万円を超えると控除率が半分になり、節税効果が薄れる

◉ 外国株(例:米国株)の配当金は配当控除の対象外

◉ 分離課税や申告不要制度を選ぶと、この制度は使えないので選択に要注意

📌 国税庁の詳細情報

🔗 配当所得があるとき(配当控除)

配当控除の完全ガイド!仕組み・計算方法・申告の流れを徹底解説

🌍【外国税額控除】海外配当/米国源泉税/二重課税の控除手順

外国税額控除は、海外投資によって発生する二重課税を軽減するための制度です🧾

特に米国株の配当金では、現地と日本の両方で課税されるため、税負担が大きくなりがちです。

例えば米国株の配当には、米国で10%+日本で20%=計30%課税されることになります。

このうち米国分10%は、確定申告をすれば一部還付される可能性があります✨

✅【米国株配当の税金】日米租税条約/源泉税10%/確定申告の要点

| 区分 | 課税内容 |

|---|---|

| 米国での課税 | 10%の源泉徴収 |

| 日本での課税 | 約20.315%(所得税+住民税) |

| 合計税率 | 約30%前後(※控除なしの場合) |

| 対応策 | 外国税額控除を使って米国分を一部還付 |

💡【外国税額控除のポイント】控除限度額/繰越/区分記載/書類

◉ 米国株の現物配当は、確定申告が必須

◉ 投資信託で運用する場合は、外国税額控除が自動処理されるケースもある

◉ 海外株には「配当控除」が使えないため、国内株と比べて税制が不利

◉ 配当重視の投資家にとっては、確定申告の工夫が重要な節税対策になる

国税庁の詳細情報 🔗 居住者に係る外国税額控除

🏠【住宅ローン控除】要件/控除率/年末残高/入居期限/基礎知識

住宅借入金等特別控除(住宅ローン控除)は、住宅をローンで購入した人が毎年の所得税を減らせる節税制度です💰

適用には条件がありますが、活用すれば10年以上にわたって数十万円レベルの節税も可能です。

✅【住宅ローン控除の概要】対象住宅/入居要件/借入条件/控除期間

◉ 控除額はローン残高の0.7%(※以前は1%)

◉ 通常は10年間の適用だが、条件によっては最大13年間

◉ 現行制度の適用期限は2025年12月31日まで(延長の可能性あり)

📊【控除額シミュレーション】年末残高/控除率/上限/年額早見表

| 住宅ローン残高 | 控除率(0.7%) | 最大控除額(年間) |

|---|---|---|

| 3,000万円 | 0.7% | 21万円 |

| 4,000万円 | 0.7% | 28万円 |

| 5,000万円 | 0.7% | 35万円(上限) |

💡【住宅ローン控除のメリット】所得税/住民税/還付/手取り改善

◉ 金利が0.5%未満なら、実質的に“プラス収支”になるケースも!

◉ 10年間にわたり毎年控除されるので、長期的な節税効果が大きい

◉ 控除額はローン残高に比例するため、高額物件のほうがメリット大

◉ 購入時に一度確定申告をすれば、2年目以降は年末調整のみでOK

🚨【住宅ローン控除の注意点】入居期限/床面積/借換/重複適用

◉ 認定住宅(省エネ住宅など)は控除額の上限が異なるので要確認

◉ 金利が上昇すれば、控除額よりローン利息の負担が大きくなるリスクあり

◉ 初年度は必ず確定申告が必要(書類準備・提出に注意)

◉ 住宅取得から6か月以内の入居が条件となる点にも注意が必要!

📌 国税庁の詳細情報

🔗 住宅借入金等特別控除(一般住宅)

🔗 住宅借入金等特別控除(認定住宅)

4️⃣【住民税の基本】所得割/均等割/税率/計算フローの基礎知識

📌【住民税の種類】所得割/均等割/税率/課税方式/賦課期日の概要

| 住民税の種類 | 内容 | 課税対象 |

|---|---|---|

| ① 所得割 | 所得に応じて課税される | 所得金額 × 税率10% |

| ② 均等割 | 一律の定額課税 | 年額5,000円(東京都の場合) |

| ③ 配当割 | 配当所得に対する課税 | 配当金 × 5%(申告分離課税) |

| ④ 株式譲渡所得割 | 株式売却益に対する課税 | 売却益 × 5%(申告分離課税) |

| ⑤ 利子割 | 預貯金の利子に対する課税 | 利息 × 5% |

💰【住民税の所得割】課税標準/税率/控除/所得税との違いの要点

住民税は毎年6月から支払いが始まる重要な税金です🏙️

その中でも「所得割」は、収入に応じて課税される金額の大部分を占める要素となっています。

✅【所得割の基本ルール】課税標準/税率/控除/申告/特別徴収

住民税の「所得割」は、課税所得(収入−控除)に対して一律10%の税率がかかるシンプルな構造です。

所得が増えるほど税額はそのまま比例して増える仕組みです。

📊【住民税と所得税の違い】課税方式/税率/納付時期/徴収の比較

| 税目 | 税率の仕組み | 特徴 |

|---|---|---|

| 所得税 | 累進課税 | 収入が増えるほど税率もアップ |

| 住民税 | 一律10% | 所得に比例して一定の税額を課税 |

💡【所得割の具体例】年収別の試算/基礎控除/税額の計算ステップ

◉ 課税所得300万円 → 住民税は30万円

◉ 課税所得600万円 → 住民税は60万円

◉ 課税所得1,200万円 → 住民税は120万円

📌 東京都の住民税情報 🔗 個人住民税|東京都主税局

🧾【住民税の均等割】定額課税/対象/賦課期日/所得税相違点

住民税には「所得割」と「均等割」の2つの要素があり、どちらも毎年の納税額に関わります🏙️

今回は「均等割」の仕組みや、所得税との違いをわかりやすく解説します!

✅【均等割の基本】定額課税/対象/非課税基準/自治体差のポイント

「均等割」は所得に関係なく一律で課税される定額制の税金です。

所得が少なくても発生するため、「なぜか住民税がかかっている」と感じる原因にもなります。

| 地域 | 均等割(年額)目安 |

|---|---|

| 東京都 | 5,000円 |

| 全国平均 | 約4,500円〜6,500円 |

🧮【住民税の計算フロー】所得割/均等割/控除/税額決定の流れ

住民税は「所得割」と「均等割」を足した合計額で決定されます。

以下が基本の流れです👇

◉ 収入 − 経費 = 所得

◉ 所得 − 所得控除 = 課税所得

◉ 課税所得 × 10% = 所得割

◉ 所得割 + 均等割 = 住民税合計

📊【所得税/住民税の比較】課税方式/税率/控除/徴収の相違点

| 比較項目 | 所得税 | 住民税 |

|---|---|---|

| 税率 | 5%〜45%の累進課税 | 一律10%(所得割)+定額(均等割) |

| 控除の種類 | 控除が豊富 | 控除額は少なめ |

| 納税方法 | 給与天引き or 確定申告 | 給与天引き or 普通徴収(自分で納付) |

5️⃣【住民税の控除の違い】所得控除/税額控除/対象/適用順序

住民税にも所得税と同様の控除制度がありますが、内容や金額には違いがあります。

税負担を正しく理解するために、住民税の控除の仕組みを押さえておきましょう💡

✅【住民税の所得控除】控除額/国税との差/代表例/注意ポイント

住民税では、所得控除の対象項目は所得税と同じですが、控除額が少なめになっているのが特徴です。

| 控除の種類 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 基礎控除 | 48万円 | 43万円 |

| 給与所得控除 | 55万円~195万円 | 同左 |

| 扶養控除(16歳以上) | 38万円 | 33万円 |

| 配偶者控除 | 38万円 | 33万円 |

| 生命保険料控除 | 最大4万円 | 最大2.8万円 |

💸【住民税の税額控除】主な制度/適用条件/控除限度額の基礎知識

「所得控除」が課税所得を減らすのに対し、「税額控除」は直接税額を減らす制度です。

ただし、住民税では適用範囲が狭く、上限額も低めとなっています。

| 控除の種類 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 配当控除(総合課税) | 10% | 2.8% |

| 住宅ローン控除 | 残高×0.7% | 最大97,500円 |

| 寄付金控除(ふるさと納税) | 所得税率 ×(寄付額−2,000円) | 所得割額の2割まで |

💰【住民税の納付方法】特別徴収/普通徴収/口座振替/節税の要点

住民税は所得に応じて課税される地方税で、納付方法は2種類あります。

また、控除制度を活用することで節税も可能です✨

✅【納付方法の種類】特別徴収/普通徴収/特徴/選び方のポイント

住民税は収入のあるすべての人に課税されますが、納付方法には以下の2つのタイプがあります。

| 納付方法 | 対象者 | 特徴 |

|---|---|---|

| 特別徴収 | 会社員・公務員 | 毎月の給与から自動的に天引きされる |

| 普通徴収 | 自営業・副業のみの人 | 自治体から送付される納付書で自分で支払う |

📅【普通徴収のスケジュール】納付月/回数/督促/延滞金の注意

普通徴収の場合、年4回の分割納付が基本です。

| 納付月 | 支払い内容 |

|---|---|

| 6月 | 第1期 |

| 8月 | 第2期 |

| 10月 | 第3期 |

| 翌年1月 | 第4期 |

🎯【住民税の節税ポイント】控除活用/ふるさと納税/所得調整

住民税も工夫次第で負担を軽減できます!

◉ ふるさと納税を活用して住民税の「税額控除」を受ける

◉ 配当控除(総合課税)を選択し、課税所得が低い場合に住民税を減額

◉ iDeCo(小規模企業共済等掛金控除)で課税所得そのものを減らす

6️⃣【住民税の所得控除】対象/控除額/適用順序/申告書類の基礎知識

住民税にも 所得控除 が適用されますが、所得税と控除額が異なる ので注意が必要です。

🧾【住民税の基礎控除】非課税ライン/判定基準/所得区分の要点

住民税でも所得控除として「基礎控除」が適用されますが、所得税とは控除額が異なる点に注意が必要です。

✅【基礎控除43万円】対象所得/判定早見/留意ポイント

住民税の基礎控除は43万円と設定されています。

これは所得税の基礎控除48万円よりも低い金額です。

| 税目 | 基礎控除の金額 |

|---|---|

| 所得税 | 48万円 |

| 住民税 | 43万円 |

📌【100万円の壁】非課税判定/勤務形態/手取り影響の基礎知識

住民税の非課税基準には、特例的に「基礎控除45万円」が使われます。

そのため、給与収入だけの人は年収100万円まで非課税となります。

| 控除の内訳 | 控除額 |

|---|---|

| 給与所得控除 | 55万円 |

| 住民税の非課税基礎控除 | 45万円 |

| 合計 | 100万円 |

◉ 年収100万円以下なら、住民税は課税されない

◉ 年収が100万円を1円でも超えると、住民税の課税対象になる

👪【住民税の扶養控除】適用要件/所得判定/同居別居の注意点

住民税の扶養控除額は所得税よりも低めに設定されており、扶養人数が多くても過信は禁物です。

📊【扶養控除額の比較】住民税/所得税/年齢区分の早見表

住民税と所得税では、扶養控除の金額が異なります。特に特定扶養や老人扶養の控除額に差が出るため要チェックです。

| 扶養対象 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 一般扶養(16歳~18歳) | 38万円 | 33万円 |

| 特定扶養(19歳~23歳) | 63万円 | 45万円 |

| 老人扶養(70歳以上・同居) | 58万円 | 45万円 |

| 老人扶養(70歳以上・別居) | 48万円 | 38万円 |

◉ 住民税の扶養控除額は、所得税よりも5万~18万円少ない

◉ 特に大学生や高齢の親を扶養する家庭では、控除差が大きくなることも

🚸【15歳以下の取扱】児童手当/扶養区分/非対象の根拠整理

住民税では、15歳以下の子どもは扶養控除の対象になりません。

これは、児童手当の支給があるためで、控除は16歳から適用されます。

◉ 15歳以下は扶養控除対象外なので注意

◉ 子ども1人あたりの住民税控除は16歳から有効

◉ 扶養人数によって住民税額は大きく変わるので、家族構成に応じた節税策が重要

💑【住民税の配偶者控除】配偶者/配偶者特別/要件差/年収基準

住民税の配偶者控除・配偶者特別控除は、所得税よりも控除額が低めに設定されています。

節税を意識するなら、制度の違いをしっかり把握しておきましょう。

📊【配偶者控除額の一覧】住民税/所得税/年収別の比較早見表

配偶者控除は、所得税と住民税で金額が異なります。高齢の配偶者を持つ世帯ほど差が大きくなるのがポイントです。

| 控除対象 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 一般配偶者控除 | 38万円 | 33万円 |

| 老人配偶者控除(70歳以上) | 48万円 | 38万円 |

◉ 住民税の配偶者控除額は所得税よりも少ない

◉ 老人配偶者の控除は最大で10万円差が出るため要注意

🧾【配偶者特別控除】逓減判定/合計所得/適用フローの概要

配偶者の年収が100万円を超える場合でも、一部控除が可能となるのが「配偶者特別控除」です。

住民税においても同様に適用されますが、控除額が小さくなります。

◉ 控除の計算ルールは所得税と同じ(段階的に控除が減少)

◉ 最大控除額は住民税の方が低いため、控除効果は限定的

◉ 配偶者の年収が150万円以下なら、一定の住民税控除が適用可能

🛡️【住民税の生命保険料控除】一般/介護医療/個人年金の取扱

住民税の生命保険料控除は、所得税と比較して控除額が少ないのが特徴です。

控除を最大限活かしたいなら、適用上限をしっかり理解しておきましょう。

📊【保険料控除の比較】所得税/住民税/控除上限/新旧制度の差

支払った保険料の額に応じて、所得税と住民税でそれぞれ控除される金額が変わります。

| 年間保険料 | 所得税の控除額 | 住民税の控除額 |

|---|---|---|

| 2万円まで | 全額控除 | 全額控除 |

| 4万円まで | 最大2万円 | 最大1.4万円 |

| 8万円以上 | 上限4万円 | 上限2.8万円 |

◉ 住民税では控除の上限が2.8万円まで

◉ 所得税と比べて控除額が小さく設定されている

💸【節税効果の限界】控除上限/住民税枠/手取り影響の目安

年間40万円の保険料を支払ったとしても、住民税の控除は最大2,800円。

所得税と合わせても6,800円の節税効果しか得られません。

◉ 年間保険料40万円 → 住民税控除はわずか2,800円

◉ 所得税控除を加えても合計6,800円の減税効果にとどまる

🧾【iDeCoの控除効果】小規模企業共済等掛金/住民税軽減の要点

iDeCo(個人型確定拠出年金)は、住民税でも強力な節税効果を発揮します。

掛け金の全額が所得控除の対象となるため、毎年の住民税を着実に軽減できます。

💰【小規模企業共済等掛金控除】対象/上限/申告書類の整理

住民税では、所得税と同様にiDeCoの掛け金がそのまま全額控除されます。

控除対象としての扱いは、どの職業でも共通です。

| 職業 | 年間掛け金の上限額 |

|---|---|

| 自営業・フリーランス | 81.6万円 |

| 会社員(企業年金なし) | 27.6万円 |

| 会社員(企業年金あり) | 14.4万円 |

| 公務員 | 14.4万円 |

💡【iDeCoの要点】拠出控除/運用益非課税/受取課税/手数料

住民税と所得税の両方で控除が受けられるため、iDeCoの節税効果は非常に高いです。

所得の高い人ほど、実質的な節税額も大きくなります。

◉ 掛け金が全額住民税控除対象になる

◉ 所得税でも同額控除され、ダブルで節税

◉ 運用益も非課税になるため、長期投資に最適

⚠️【受給制限の注意】60歳まで引出不可/中途解約不可/流動性

◉ iDeCoは老後資金専用の制度であり、途中引き出しは原則不可

◉ 緊急時の資金確保には不向きなので、生活資金とは分けて運用するのが基本

7️⃣【住民税の税額控除】寄付/配当/住宅特例/適用順序の基礎知識

住民税には 税額控除 があり、特に ふるさと納税の特例控除 や 配当控除 などが適用されます。

🏡【住民税の寄付控除】ふるさと納税/自己負担2千円/上限目安

ふるさと納税は、寄付によって住民税の税額控除が受けられるお得な制度です。

自己負担は実質2,000円だけで、地域の名産品などの返礼品ももらえるのが魅力です✨

🧾【寄付控除の仕組み】所得割控除/特例控除/ワンストップ制度

控除は「基本控除」+「特例控除」の2段構えで構成されています。

それぞれの役割を理解しておくと、節税効果が明確になります。

| 控除の種類 | 内容 |

|---|---|

| 基本控除 | 寄付金の10%が所得控除と同様の効果で適用 |

| 特例控除 | 「寄付額−2,000円」が住民税から直接差し引かれる |

| 上限 | 住民税所得割額の2割までが控除対象 |

💡【特例控除のポイント】控除上限/住民税限度/申告期限の注意

◉ 寄付額から2,000円を差し引いた金額が控除対象

◉ 控除には住民税の「所得割額」の2割という上限がある

◉ 年収が低い人は全額控除されないこともあるので注意

◉ 正確な控除上限は、ふるさと納税サイトのシミュレーションが便利🎯

💹【住民税の配当控除】総合課税/配当額控除/方式選択の要点

住民税の配当控除は、総合課税を選択した場合にのみ適用される節税制度です。

ただし、所得税とは違い、使い方によっては逆に損をすることもあるため注意が必要です⚠️

📊【配当控除の条件/控除率】課税方式/所得区分/住民税取扱

以下の表は、住民税で配当控除が受けられるかどうかを申告方式ごとに整理したものです。

| 申告方法 | 税率(住民税) | 配当控除の適用 | 控除率 |

|---|---|---|---|

| 総合課税 | 10% | 適用あり | 2.8% |

| 申告分離課税 | 5% | 適用なし | なし |

| 申告不要制度 | 5% | 適用なし | なし |

💡【配当控除の注意】方式不一致/住民税切替/有利不利判定

◉ 総合課税を選ぶと税率は10%になるが、2.8%の配当控除で実質7.2%に軽減

◉ ただし、住民税は累進課税ではなく一律10%のため、総合課税の方が不利になるケースも多い

◉ 配当額や課税所得に応じて、最適な申告方法を見極めることが重要

🧾【申告方式の制限】総合/分離/申告不要の選択肢/留意事項

かつては、所得税は総合課税、住民税は申告不要制度という選択が可能でした。

このテクニックにより、所得税で配当控除を受けつつ、住民税を5%で抑えることができました。

💸【外国税額控除】海外配当/源泉税/二重課税解消/適用手順の基礎知識

外国税額控除は、米国株や海外投資信託の配当金に課される二重課税を防ぐための制度です。

外国で課された税金の一部を、日本の税金から差し引ける仕組みになっています。

✅【外国税額控除の適用】限度額/繰越/区分記載/必要書類の注意点

◉ 原則として、「所得税」から控除されるのが基本ルール

◉ 所得税で控除しきれない分は、「住民税」からも一部控除可能

◉ 控除を受けるには、確定申告が必須(自動適用されない)

◉ 計算はやや複雑なので、国税庁の書式や計算例を参照するのが安心

💡【住民税の外国税額控除】所得割控除/補足的取扱/限度額の要点

◉ 外国税額控除は、基本的に「所得税で対応する制度」

◉ 住民税では控除枠が限られており、影響は小さい

◉ 所得税側で十分に控除できているなら、住民税側は気にしすぎなくてもOK

📌【住宅借入金等特別控除】住民税/控除上限/適用順序/申告の基本

住宅ローン控除(住宅借入金等特別控除)も、基本的には「所得税」から控除 されます。

📌 住宅ローン控除の仕組み

- 住宅ローン残高の 0.7% を 10年間控除。

- 所得税で控除しきれない分は「住民税」から控除 される。

- 住民税の控除上限は 136,500円(2022年以降の適用)。

8️⃣【年金保険料の基本】国民年金/厚生年金/保険料/計算方法の要点

年金制度は 「国民年金」「厚生年金」「企業年金」「確定拠出年金(iDeCo)」 の組み合わせで構成されています。

📆【国民年金の基礎知識】保険料/納付方法/免除猶予/追納の概要

国民年金保険料は、日本国内に住む20歳以上60歳未満のすべての人が対象。

職業や収入に関係なく、毎月一定の保険料を支払う仕組みです。

✅【保険料】国民年金/年額総額/口座振替割引/前納の目安

◉ 月額保険料は16,980円に設定(2024年度)

◉ 年間支払額は203,760円(12か月分)

◉ 夫婦2人分では、年間約40万円以上の負担となる

📊【将来年金額】受給見込/ねんきん定期便/試算ツールの活用

◉ 40年間すべて支払うと、年間の受給額は約816,000円

◉ 支払額に対して、将来の受給額の方が多くなる設計

◉ 制度の背景には、国庫負担(税金)と積立金の支えがある

🚨【未納のリスク】受給資格/加算停止/差押/老後資金の注意点

◉ 未納があると、老後年金だけでなく障害年金・遺族年金も対象外になる恐れ

◉ 免除制度や猶予制度を活用すれば、未納を防ぎつつ将来の受給資格を維持できる

◉ 収入が少ない場合も、申請すれば負担を軽減できる可能性がある

🏢【厚生年金の基礎】適用事業所/被保険者区分/標準報酬月額の要点

厚生年金は、会社員や公務員などの給与所得者が加入する年金制度。

国民年金に上乗せする形で支払うため、将来の年金受給額も増加します。

✅【厚生年金の特徴】加入対象/保険料折半/保険事故/給付の概要

◉ 保険料は給与に応じて変動し、収入が多いほど支払い額も上がる

◉ 企業と労働者が保険料を折半(50%ずつ)負担

◉ 国民年金よりも老後の年金額が多くなるが、高所得者には不利な設計もあり

📊【厚生年金の保険料】標準報酬/料率/事例計算/2024年度の目安

| 標準報酬月額 | 月額保険料(本人負担) | 年間保険料(全額) |

|---|---|---|

| 88,000円 | 8,052円 | 193,248円 |

| 650,000円 | 59,475円 | 1,427,400円 |

🚨【企業負担の仕組み】事業主負担/総報酬制/賞与反映/実質コスト

📈【厚生年金の受給額】報酬比例/加入年数/加給年金/概算試算の基礎

厚生年金の受給額は、会社員や公務員が支払ってきた報酬と加入期間に応じて決まります。

長く働き、報酬が高いほど将来もらえる金額も大きくなります。

📐【厚生年金の計算式】報酬比例/定額部分/乗率/在職老齢の要点

受給額は以下の式で求められます👇

◉ 平均標準報酬月額…4月~6月の給与平均(残業・通勤手当も含む)

◉ 加入月数…40年働いた場合は「480か月」で計算される

💰【受給シミュレーション】年収別/加入年数別/将来年金の概算手順

| 標準報酬月額 | 年額受給額(国民年金含む) |

|---|---|

| 88,000円 | 約1,047,517円 |

| 650,000円 | 約2,526,072円 |

※上記は国民年金(満額)を含む参考例です。

📌【再分配型の制度構造】保険料負担/給付設計/世代間調整の要点

厚生年金は収入に応じて保険料を負担しますが、実際のリターン(受給額)は一律ではありません。

そのため、年収によって損得の差が生じる仕組みになっています。

✅【負担と受給の不均衡】年収差/世代差/育児休業/在職老齢の整理

◉ 年収100万円程度の低所得者は、支払った保険料の5倍以上の年金を受け取るケースもある

◉ 年収780万円以上の高所得者は、支払った保険料よりも受給額が少なくなることが多い

◉ 実際には企業負担分も「報酬の一部」と見なされており、労働者が実質的に全額負担している構造とも言える

💡【再分配制度の課題】持続可能性/少子高齢化/改革論点の概要

◉ 厚生年金は低所得者に有利な設計になっており、所得の少ない人でも将来の年金を確保しやすい

◉ 一方で、高所得者は支払いに対する見返りが小さくなりやすいため、不公平感を抱くことも少なくない

◉ 結果として、高所得者が低所得者を支える仕組みが内在しているのが厚生年金の本質

年の差婚で年金が年間40万円アップ!?加給年金の条件・申請方法・メリット

🧭【遺族年金の改正】対象/支給要件/影響/備えのチェックリスト

2025年に実施される遺族年金制度の改正が話題となっています。

「遺族基礎年金と遺族厚生年金の違いがよくわからない…」

「改正で本当に年金がもらえなくなるの?」と不安に感じている方も多いのではないでしょうか。

◉遺族基礎年金と遺族厚生年金の違いと受給条件

◉2025年の制度改正の内容と背景

◉「改悪」と言われる理由と実際の影響

◉子育て世帯や低所得者への優遇措置の詳細

◉自分が対象になるのかどうかの確認ポイント

今回の見直しは一部の層には不利に働く可能性がある一方で、

子育て世帯や共働き家庭にはプラスに働く面もあります。

9️⃣【健康保険料の基本】協会けんぽ/組合/国保/料率/計算方法の基礎

日本の健康保険は 「健康保険(健康保険組合・協会けんぽ)」と「国民健康保険」 に分かれています。

📌【健康保険の種類】協会けんぽ/組合/国保/任意継続の特徴

| 種類 | 対象者 | 保険料の計算方法 | 扶養の有無 |

|---|---|---|---|

| 健康保険(健康保険組合・協会けんぽ) | 会社員(給与所得者) | 給与額に比例(標準報酬月額) | あり(扶養家族の保険料無料) |

| 国民健康保険 | 自営業・フリーランス・無職 | 所得割+均等割(世帯単位で計算) | なし(家族全員分の保険料が必要) |

🏥【健康保険/国民健康保険】対象/加入条件/保険料/給付/要点

日本には主に2種類の医療保険制度があります。

会社員向けの「健康保険」と、自営業者・フリーランス向けの「国民健康保険」です。

🧑💼【健康保険の基礎】協会けんぽ/組合健保/加入対象/料率

◉ 会社員が加入する職域保険で、給与に連動して保険料が決まる

◉ 配偶者や子どもを扶養に入れると追加保険料は不要(人数に関係なく)

◉ 健康診断・保養所の利用割引・出産手当金などの手厚い付帯サービスも利用可

◉ 保険料は労使折半で、会社が半分負担してくれる仕組み

🧾【国民健康保険の基礎】対象/保険料/軽減/給付/手続の概要

◉ 所得に応じた所得割+均等割で保険料が決まる

◉ 「扶養」の概念がなく、家族一人ひとりに保険料が発生する

◉ 年収が高い人や家族の人数が多い世帯は保険料が高額になりやすい

◉ 医療費の自己負担割合やサービス内容は健康保険と同様(原則3割)

🏥【会社員の健康保険】協会けんぽ/組合健保/標準報酬/扶養

会社員は「協会けんぽ」または「健康保険組合」に加入します。

保険料は給与に応じて計算され、家族を扶養に入れることで保険料が無料になる仕組みもあります。

💼【健康保険の特徴】保険料折半/扶養/傷病手当金/実務対応

◉ 配偶者や子どもを扶養に入れれば保険料は無料

◉ 給与額に応じて保険料が変動(標準報酬月額に基づいて計算)

◉ 40歳以上は介護保険料が加算される

◉ 健康診断や医療費補助、保養所利用などの付帯特典あり

📊【協会けんぽの保険料】標準報酬/料率/都道府県差/計算例2

| 標準報酬月額 | 健康保険料(月額・折半) | 健康保険料(年額・全額) |

|---|---|---|

| 88,000円 | 4,392円 | 105,408円 |

| 650,000円 | 32,925円 | 790,200円 |

👨👩👧👦【健康保険の扶養】対象/収入要件/手続/要点

◉ 専業主婦(夫)の配偶者は保険料を払わずに扶養加入できる

◉ 子どもも扶養に入れれば追加保険料なしでカバー

◉ 配偶者の年収が130万円未満(中小企業)、または

106万円未満(大企業)であれば扶養に入れる

💡【130万円/106万円の壁】社会保険加入判定/手取り影響/要点

パートやアルバイトでも、収入額によって扶養から外れるタイミングがあります。

この収入の分岐点がいわゆる「130万円の壁」「106万円の壁」です。

💼【130万円の壁】中小企業/扶養/社会保険加入/実務対応/具体例

◉ 従業員50人以下の企業で働く場合に適用

◉ 年収130万円未満なら、配偶者の扶養に入ったままでOK

◉ 年収が130万円を超えると扶養から外れ、自分で健康保険料と年金保険料を支払う必要あり

◉ 結果として手取りが減る可能性が高くなる

🏢【106万円の壁】適用企業規模/所定要件/社会保険加入/要点

◉ 従業員51人以上の企業で働く場合に適用

◉ 年収が106万円を超えると強制的に社会保険に加入

◉ 条件は週20時間以上勤務+月額賃金が8.8万円以上など

◉ 加入により、配偶者の扶養から外れることになる

📅【制度改正2024年10月】106万円の壁/対象拡大/経過措置/実務対応

◉ 2024年10月以降、社会保険の加入義務が拡大

◉ 従業員数51人以上の企業で働くパート・アルバイトも原則加入対象

◉ 加入を避けるためには年収106万円未満・勤務時間制限の管理が必要になる

💡【国民健康保険の仕組み】算定方式/均等割/所得割/実務対応

国民健康保険は、自営業者やフリーランスなど会社に属さない人向けの制度です。

会社員向けの健康保険とは異なり、扶養制度がなく家族全員分の保険料が必要になります。

🧾【国保保険料の内訳】所得割/均等割/平等割/資産割/要点

◉ 均等割 … 固定額。人数分が発生(世帯ごと)

◉ 所得割 … 所得に応じて増加する変動分

◼ 均等割(年額の目安)

| 年齢 | 均等割額(目安) |

|---|---|

| ~39歳・65歳以上 | 約65,600円/人 |

| 40~64歳(介護保険含む) | 約82,100円/人 |

◉ 一人あたりの固定額が課されるため、家族の人数が増えるほど負担が増加

◉ たとえば4人家族なら、均等割だけで4倍の額

◼ 所得割(年収に応じて変動)

| 年齢層 | 所得割率(目安) |

|---|---|

| ~39歳・65~74歳 | 11.49% |

| 40~64歳(介護含む) | 13.85% |

◉ 年収に比例して上がるため、稼げば稼ぐほど保険料が高くなる

◉ 40歳以降は介護保険分も加算されてより高額に

📊【国保の支払額例】年収別/世帯構成別/軽減適用/概算早見表

| 年収 | 単身世帯 | 4人家族 |

|---|---|---|

| 300万円 | 約30万円 | 約80万円 |

| 500万円 | 約50万円 | 約110万円 |

◉ 会社員の健康保険に比べて負担が大きい

◉ 扶養制度がないため、配偶者や子供分もすべて自己負担

📉【保険料の節約術】扶養移行/所得調整/ふるさと納税/要点

◉ 世帯収入を分散する(例:配偶者も個人事業主にする)

◉ ふるさと納税を活用し、所得控除を増やして保険料を軽減

◉ 株式の配当や譲渡益は「申告不要制度」で処理すると住民税に影響しない

✅【健康保険の比較】会社員/自営業/保険料/給付/実務対応/具体例

健康保険制度は、職業によって内容や負担額が大きく異なります。

ここでは会社員と自営業者の保険制度の違いをわかりやすく整理します💡

👔【会社員の保険選択】協会けんぽ/組合健保/メリット/要点

| 特徴 | 内容 |

|---|---|

| 扶養制度 | ◉ 配偶者・子どもの保険料が無料(扶養に入れられる) |

| 保険料の算出 | ◉ 給与に応じた定率計算(標準報酬月額ベース) |

| 企業負担 | ◉ 保険料の半分を会社が負担(実質報酬の一部) |

| 加入基準 | ◉ 年収106万円・130万円が分岐点(扶養 or 強制加入) |

| その他の特徴 | ◉ 大企業の保険組合は保険料が安く、特典も豊富(健診・施設割引など) |

🧑💻【自営業の国保】加入/保険料/軽減制度/国保組合/要点

| 特徴 | 内容 |

|---|---|

| 扶養制度 | ◉ 扶養なし!家族全員分の保険料が必要 |

| 保険料の算出 | ◉ 所得割+均等割の合算方式(人数×固定+年収に応じた変動) |

| 負担の特徴 | ◉ 家族が多いほど保険料が高くなりやすい |

| 節税・軽減策 | ◉ 配当や譲渡益の申告方法で調整可(申告不要制度の活用) |

| その他の特徴 | ◉ 一定の年収を超えると、会社員の保険より高額になるケースあり |

🔍【注意ポイント】負担増リスク/手続期限/資格喪失/実務対応

◉ 会社員は保険料の半分を企業が負担してくれる点が圧倒的に有利

◉ 自営業者は人数分の保険料がかかるため、家族構成によって大差が出る

◉ 配当や不動産所得などの申告方法が、保険料に影響するケースもあり

🔟【節税テクニック】社会保険料控除/小規模企業共済/要点

上記の基礎知識を踏まえて、順番に節税のテクニックを紹介します。

🏠【住民税非課税世帯】判定条件/基準額/申請書類/実務対応

住民税非課税世帯とは、物価高や災害時の給付金支援でよく登場するキーワードです。

対象になるとさまざまな優遇が受けられますが、条件には注意が必要です⚠️

✅【非課税世帯の条件】均等割非課税/障害者等/生活保護の基準

以下のいずれかに該当すると「住民税非課税世帯」とみなされます。

◉ 生活保護を受けている

◉ 障がい者・未成年・寡婦(夫)で所得135万円以下

◉ 合計所得金額が一定以下(この3番目が最も一般的)

📊【非課税ライン目安】世帯人数別/所得基準/均等割/実務対応

| 世帯構成 | 合計所得の上限(目安) |

|---|---|

| 独身 | 45万円以下 |

| 夫婦 | 101万円以下 |

| 夫婦+子ども1人 | 136万円以下 |

| 夫婦+子ども2人 | 171万円以下 |

🎁【非課税世帯のメリット】医療費助成/保育料/公費減免/要点

◉ 給付金の対象になる可能性が高い(例:臨時特別給付金など)

◉ 保育料が減額・無料になる自治体が多い

◉ 高額療養費制度での自己負担限度額が下がる

💡【知っておきたい要点】申請手続/確認書類/判定時期/落とし穴

◉ 判定基準は「住民税の所得割が0円かどうか」で決まる

◉ 合計所得の計算には、控除を除いた「実質的な収入」が使われる

◉ 年収150万円以下でも、配偶者控除などの有無で課税対象になることがある

🏥【国保の減額制度】法定軽減/減免/猶予/対象基準/実務対応

国民健康保険(国保)には、所得に応じて保険料が軽減される制度があります✨

特に均等割の部分が家族数に比例して高額になりやすく、減額の対象になると大きな節約につながります。

💰【減額の仕組み】所得判定/資産要件/災害減免/実務対応/具体例

国保の保険料は以下の2つで構成されます。

◉ 均等割…人数ごとにかかる固定費用(家族が多いと高くなる)

◉ 所得割…所得に応じて課される変動費用

減額は主に世帯の合計所得金額を基準に判断され、7割・5割・3割の軽減枠があります。

📊【軽減判定基準】世帯人数/所得/均等割/平等割の早見表

| 家族構成 | 7割減額 | 5割減額 | 3割減額 |

|---|---|---|---|

| 独身 | 43万円以下 | 72.5万円以下 | 97.5万円以下 |

| 夫婦 | 43万円以下 | 102万円以下 | 152万円以下 |

| 夫婦+子1人 | 43万円以下 | 131.5万円以下 | 206.5万円以下 |

| 夫婦+子2人 | 43万円以下 | 161万円以下 | 261万円以下 |

🔍【減額制度の注意】期限/証明書/審査/実務対応/具体例/早見表

◉ 7割減額は住民税非課税レベルの世帯が対象で、該当するケースは限られます

◉ 3割減額は共働き世帯でも適用の可能性あり。扶養条件や収入分散がカギ

◉ 減額を受けるには、住民税の申告が必要。収入が少なくても未申告だと対象外になる点に注意

💸【国民年金の免除制度】全額/一部/納付猶予/審査/実務対応

国民年金の支払いが厳しい方には、一定の所得基準を満たすことで申請できる「免除制度」が用意されています。

免除を受けた場合でも、将来の年金がゼロになるわけではなく、一部は支給対象となるため、未納にするよりも圧倒的に有利です。

🏷【全額免除の所得基準】世帯/扶養/合算/審査基準の目安

| 家族構成 | 免除基準の所得判定 | 年収(概算) |

|---|---|---|

| 独身 | 67万円以下 | 約122万円以下 |

| 夫婦 | 102万円以下 | 約157万円以下 |

| 夫婦+子ども1人 | 137万円以下 | 約192万円以下 |

| 夫婦+子ども2人 | 172万円以下 | 約227万円以下 |

💡【免除制度の要点】遡及申請/追納/学生納付/将来年金の留意点

◉ 全額免除でも年金は半分支給されるため、未納より圧倒的に有利

◉ 免除期間も受給資格期間に含まれる(10年ルールにカウントされる)

◉ 部分免除(4分の3免除など)もあり、所得に応じて柔軟に対応

◉ 免除から10年以内であれば、後から追納も可能。受給額を増やせるチャンス

📈【申告不要制度】株式譲渡/配当/特定口座源泉徴収/実務対応

株式の配当金や譲渡益は、確定申告をしない「申告不要制度」を選ぶことで、住民税や社会保険料への影響を抑えつつ収入を得ることが可能です✨

とくに住民税非課税世帯を目指す場合や保険料を節約したい人には大きなメリットがあります。

✅【申告不要のメリット】手続簡便/納税完結/還付手間削減の効果

◉ 住民税非課税世帯の条件を満たしやすくなる(合計所得金額に含まれない)

◉ 国民健康保険料の計算対象外になるため、保険料負担が軽減

◉ 所得を抑えても配当金などの実質的な収入を確保できる

◉ ふるさと納税や各種控除の条件にも有利に働くケースあり

📌【制度利用の注意】損益通算不可/配当控除非適用/住民税取扱

◉ 配当金を申告してしまうと、保険料の対象所得に含まれるため注意

◉ 所得税・住民税で異なる申告方式は原則できない(自治体によっては例外あり)

◉ 年間配当が多い人は総合課税や申告分離課税と比較して節税効果を確認すべき

最新の税制改正に対応した子供の証券口座活用方法

子供名義の証券口座で節税&資産運用!年間130万円まで非課税で増やす裏ワザとは

👔【サラリーマン副業】税金/住民税通知/会社バレ対策/要点

会社員が副業で個人事業主になる場合でも、厚生年金と健康保険は本業の会社の制度にそのまま加入していればOKです😊

つまり、副業を理由に国民年金や国民健康保険に切り替える必要はありません。

✅【副業のメリット】収入増/スキル獲得/節税余地/独立準備の効果

◉ 健康保険や年金の保険料負担が増えない(会社の社会保険に継続加入)

◉ 青色申告特別控除(最大65万円)が使える

◉ 事業経費を計上できる(自宅家賃の一部、通信費、交通費など)

◉ 所得が増えても社会保険料への影響が限定的

📌【副業の注意】住民税特別徴収/開業届/青色申告/実務対応

◉ 給与所得と事業所得を合算して確定申告が必要になる

◉ 会社の副業禁止規定がある場合は、事前に社内規定を確認

◉ 開業届や青色申告承認申請書は、早めの提出が節税のカギ

🏢【マイクロ法人】役員報酬/社保適用/経費化/損金算入の活用

FIRE(経済的自立・早期リタイア)後やフリーランスとして独立を考えている人にとって、マイクロ法人(小規模法人)は非常に強力な節税ツールになります💡

個人事業では実現できないメリットが数多くあり、特に社会保険料の圧縮効果は絶大です。

✅【マイクロ法人のメリット】税率最適化/分散/社保調整/信頼性

◉ 給与を年55万円に設定することで、給与所得控除を最大限活用

◉ 厚生年金と健康保険料の負担を最小限に抑えられる

◉ 自宅を社宅として法人契約 → 家賃の最大80%を経費計上

◉ 家族を役員にして給与を分散 → 所得税の圧縮が可能

🔥【マイクロ法人の節税効果】年収別/役員報酬/社保/実務対応

| 比較項目 | 国民年金+国民健康保険 | マイクロ法人(最小構成) |

|---|---|---|

| 年金保険料(夫婦) | 約407,520円 | 約193,248円 |

| 健康保険料(4人世帯) | 約330,000円 | 約70,000円 |

| 合計負担額 | 約737,520円 | 約263,248円 |

📌【マイクロ法人の注意】設立維持コスト/実態要件/実務対応

◉ 法人住民税(最低7万円)の支払いが毎年必要

◉ 設立や維持管理には手間とコスト(登記・顧問税理士など)がかかる

◉ 役員報酬設定は税務的・保険的なバランスを要検討

FIRE後の税金を抑える!マイクロ法人で所得税&住民税を節税する方法

📚【おすすめの本】節税/投資/家計管理/初心者向け/実践ガイド

「お金についてきちんと学びたい」「節税やFIRE、投資に興味がある」という方にぴったりの良書を厳選してご紹介します✨

初心者でも読みやすく、実践的な内容が詰まった3冊です!

💡【おすすめ書籍1】お金の大学/貯める/増やす/守る/使うの基本

貯める・稼ぐ・増やす・守る・使うの5本柱で、お金の知識を体系的に学べるベストセラー!

イラストが多く、初心者にも親しみやすい構成が魅力です。

◉ 節税やFIREを目指す人にも役立つ情報が満載

◉ 仕組みがシンプルで、実生活にすぐ活かせる

◉ YouTubeと連動して学習しやすいのもポイント

👉 こんな人におすすめ

「節税や投資を始めたいけど何から学べばいいか分からない」方に最適!

楽しく読めて、お金の基礎力がしっかり身につきます💪

💡【おすすめ書籍2】税金の仕組み/賢い節税術/実例/図解の学習

サラリーマン・フリーランス・法人それぞれに向けた実践的な節税ノウハウが満載!

複雑な税制を、事例を交えながら丁寧に解説しています。

◉ 税金の基本から応用まで網羅して学べる

◉ ふるさと納税や配当控除などの制度もしっかり解説

◉ 法人設立や青色申告による節税戦略も理解可能

👉 こんな人におすすめ

「今すぐ節税対策を始めたい!」という方にピッタリの実務書です🧾

💡【おすすめ書籍3】お金の増やし方/基礎/投資/貯蓄/入門の学び

NISAやiDeCo、投資信託など、初心者がつまずきがちなテーマをわかりやすく解説✨

専門用語を使わず、誰でも読み進めやすい構成です。

◉ 投資初心者の不安を丁寧に解消してくれる

◉ 実際にどう行動すればいいかが明確にわかる

◉ 長期的な資産形成の第一歩に最適

👉 こんな人におすすめ

「投資って怖い…」と感じている方こそ読むべき1冊!

安心して最初の一歩が踏み出せます😊

💡【天引きの理解】社会保険料/税金/手取り改善/実務対応/具体例

💰給料明細に隠された「天引きの正体」を知ることは、

所得税・住民税・社会保険料の仕組みを理解する第一歩です。

📉少しでも手取りを増やすコツは、正しい知識と早めの行動にあり!

ふるさと納税・iDeCo・保険の見直しなどを活用すれば、着実に節税効果を得られます✨

🔍今すぐ確認すべき重要ポイントを以下にまとめました👇

✨【節税アクション】年末調整/確定申告/控除適用/口座整理の実行

🧾 給与明細は毎月確認しよう

◉ 天引き額や控除の内訳に不自然な点がないか要チェック!

🏦 税金対策は早めの行動がカギ

◉ ふるさと納税・iDeCo・NISAをフル活用すると効果抜群💪

📉 社会保険料も見直せる可能性あり

◉ 年収や扶養の調整で社会保険料の節約につながることも!

🧠 節税は「理解すること」から始めよう

◉ 節税はグレーな裏技ではなく、正しい知識を使った正攻法です!

📘知るだけで終わらせず、少しずつ行動に移すことが大切。

将来の資産形成やライフプランにも大きく関わってきます😊

💬【お金の知識】基礎/実践/継続学習/家計改善の第一歩/基礎知識

給与明細を毎月しっかり確認し、見える化された支出に目を向けましょう。

税金・保険の仕組みを理解して、今すぐできる節税策を取り入れることで、

「気づいたら手取りが増えていた!」そんな未来も夢ではありません🌱

コメント